- Продать долг, если нет возможности взыскивать долг самому.

- Продать долг юридического лица по исполнительному листу

- Что мы делаем после продажи исполнительного листа?

- Купить долг чтобы на нём заработать.

- Продам дебиторскую задолженность

- Рассказывает эксперт

- Взыскать весь долг или его часть

- Покупатель сам должник

- Выкуп холдинговой компанией

- За какую цену можно купить дебиторку на аукционе?

- Покупать ли долг — зависит от предпринимателя или юридического лица, но сначала лучше проанализировать все имеющиеся предложения.

- Как определить ликвидность дебиторской задолженности?

- Стоит использовать ресурсы ЕФРР для ускорения проверки. Выберите из списка «зарегистрированный» и «заемщик» и введите данные юридического лица. Если поисковая система выдает результаты, а орган не находится в процессе ликвидации имущества, целесообразно отклонить множество таких

- Как снизить риски при покупке дебиторки?

- Срок исковой давности составляет три года. Когда он заканчивается, нет возможности договориться с должником. Оснований для погашения долга нет.

- Если долги крупной компании выставляются на аукцион, это не означает, что вам сразу же вернут долги. Зачастую это требование о ликвидации предприятия, а это потерянные документы.

- Варианты взыскания дебиторки

- Как заработать на приобретении и взыскании дебиторки?

- Предложения требований не пользуются большим спросом. Возврат долгов часто бывает проблематичным. Однако конкуренция здесь невелика, и на возможностях покупки можно получить хорошую прибыль.

Для продажи юридического лица необходимы только решения кредитора и покупателя долга. Чтобы выкупить долг юридического лица, он должен самостоятельно или по почте уведомить должника о смене кредитора.

Мы выкупаем долги, по которым уже был суд. Если судебный приказ не был вынесен, мы предоставляем в суд сведения о приобретении долга и выдаче судебного решения и исполнительного листа. После этого кредитор может продать долг на основании исполнительного листа, утвержденного судом.

В большинстве случаев нам предлагают приобрести долг юридического лица, который сам кредитор не может приобрести. Рынок корпоративного долга (продажа долга) оформляется договором как продажа права собственности, имеющая исковую силу. В договоре отражается следующая информация

место заключения договора

цель заключения договора (сумма выкупаемого долга, наименование и реквизиты должника); и

условия, на которых происходит передача права собственности; и

условия, при которых договор может быть изменен или оспорен; и

подписи, печати сторон, перечень документов, направленных в подтверждение долга, и

перечень направленных документов, подтверждающих задолженность, номер и дата судебного решения, а также

номер и дата судебных решений и наименование исполнительного производства, а также

Уведомление о погашении задолженности должника (юридического лица).

Продать долг, если нет возможности взыскивать долг самому.

Оплата корпоративного долга — это способ возврата долга или его части. Sally — специализированная компания по приобретению долгов. Обе компании могут продавать долги. Продажа долгов в рамках исполнительного листа — распространенный процесс.

Мы предлагаем юридические услуги по приобретению долгов на выгодных условиях в Москве и Российской Федерации.

Продажа долгов юридических лиц (продажа прав требования) — удобный способ решить проблемы должников и перестать беспокоиться. Мы оплачиваем долги ликвидированных организаций и банкротов. Если надежды получить долг мало, продажа долгов юридического лица — отличное решение.

Воспользуйтесь возможностью продать свои требования. Согласно Гражданскому кодексу Российской Федерации, продажа долгов является абсолютно законной процедурой. В объявлениях о продаже требований можно встретить неоднократно.

Не публикуйте объявления о продаже требований, отправьте их нам для оценки.

Как продать требования с минимальными потерями? Рынок долгов — продажа требований является нашим основным видом деятельности. Когда продаются требования? Выгодна ли покупка требований для продавца? Прежде всего, кредитор должен оценить шансы самого должника на возврат долга. Цена продажи должника зависит от его платежеспособности.

Если должник работает, то он даст более высокую цену, если у должника есть неиспользованные залоговые активы, найденные при недюжинном усердии должника.

Наша способность выкупать требования оценивается в течение пяти рабочих дней, и мы уведомляем клиентов, заинтересованных в продаже своих требований. Свяжитесь с нами, выкупите свой долг!

Продать долг юридического лица по исполнительному листу

В настоящее время интересует рынок долгов физических лиц на сумму от 2 млн рублей. Может ли продать долг в жизнеспособных каталогах. Это связано с тем, что закон о принятии против коллекторов сильно ограничивает возможности физических лиц по приобретению долгов.

Физическое лицо не может позвонить, встретиться или написать по электронной почте должнику (или это можно сделать за очень ограниченную сумму).

Остаются только законные средства правовой защиты, включая судебные приставы-исполнители, банкротство, торговые операции и уголовное преследование.

Объекты сертификата могут быть проданы, если получены от суда. Требования Требования — сложный процесс. Получив требование, мы выкупаем долг. Мы можем выкупить долг с процентами. Аналитик в течение пяти рабочих дней анализирует документы и должника и принимает решение о готовности долга к выкупу. Затем мы уведомляем вас по почте о нашем решении.

Что мы делаем после продажи исполнительного листа?

Продажа долга по исполнительному листу проще, чем перепродажа требования. Она позволяет вернуть вложенные средства в минимальном объеме. Чтобы продать долг по исполнительному листу, его необходимо получить в суде.

При этом не имеет значения, был ли исполнительный процесс перенесен или нет. Если вы потеряли исполнительный лист, вы все равно можете продать долг по исполнительному листу. В этом случае мы попросим вас запросить дубликат из суда, чтобы получить иск.

Если вы продали нам исполнительный лист, мы взыщем деньги с должника. Продажа исполнительного листа означает, что есть решение суда и вы можете осуществить банкротство. Поиск требований — долгий процесс.

Достаточно поискать объявления о продаже требований. Мы купим ваш долг!

Купить долг чтобы на нём заработать.

Если у вас есть деньги и вы хотите купить долг, чтобы заработать на нем, мы поможем вам оценить его и продать. У нас вы можете найти надежных консультантов по покупке долгов, оценке долгов и должников. Если вы не можете взыскать долг, мы купим его.

Продам дебиторскую задолженность

Не размещайте объявления: продавайте требования! Разработка долгов доставка на продажу @surrey.ru!

Консультация экономит 5 миллионов рублей.

Доступная цена всего 5, 000 руб.

Качеством вашего состояния займутся опытные специалисты банкротство

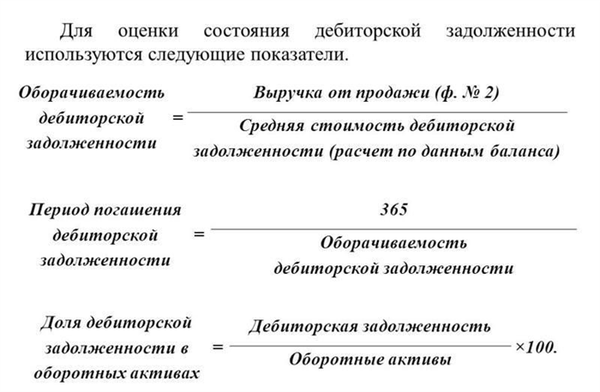

Рассказывает эксперт

Юлия Попова, бухгалтер и административный бухгалтер

Входящие счета (ВДС) — это активы бизнеса. По сути, это свободные средства. Другими словами, они менее ликвидны, чем счета, наличные и титульные деньги. Что означает ликвидность? Это свойство активов бизнеса быстро продаваться вблизи рыночной стоимости.

Если требования не просрочены и должник является изолированным заключенным, эти требования могут быть проданы по цене, близкой к номинальной стоимости.

Если требование просрочено, если репутация контрагента и его текущее финансовое положение вызывают вопросы, стоимость этого «актива» стремится к нулю.

Кто же покупает требования и зачем это делает? Существует три основных варианта.

Взыскать весь долг или его часть

Первый вариант заключается в том, что человек, который покупает DZ, является тем, кто будет зарабатывать требование, то есть, покупая DZ за какие-то деньги (возможно, за часть долга), он в данном случае собирается заработать заданную сумму денег.

Фото: это работа, и кропотливый процесс сбора информации, выявления и управления рисками. Источник: freepik. com/lovelyday12

Перед подписанием контракта покупатель проводит следующее

- детальный анализ платежеспособности кредитора; и

- соответствующую проверку предоставленной документации; и

- расчет эффективности инвестиций; и

- изучает возможные варианты взыскания и их стоимость.

На основании проведенного исследования он принимает решение о покупке долга. Это означает вложение денег с целью увеличения капитала, вложенного в проект, наряду с получением доходности через определенный период времени.

Здесь нет никакой удачи или везения. Это точно возможно на основе оцифрованных данных, собранных из множества надежных источников. И каждый сценарий постоянно проверяется.

Покупатель сам должник

У такого человека есть долг и исполнительное производство, начатое мировым судьей. Он приобретает право требования долга и приносит мировому судье документ, подтверждающий это. Он прикладывается к заявлению о принятии иска в качестве актива для погашения существующего долга.

Фото: на практике этот метод нежизнеспособен. Источник: freepik. com/galitskaya

Несмотря на заверения различных «курсовых» рекламных кампаний в интернете, применить его практически невозможно.

Выкуп холдинговой компанией

Когда аффилированная (взаимозависимая) компания приобретает долг другой компании внутри или вне входящей компании по внутригрупповым причинам. Причины следующие.

- Процедура урегулирования

- Перераспределение ресурсов.

Однако это всегда должно быть в интересах портфельной компании в целом и ее акционеров. Другими словами, возвращаясь к первому варианту, это всегда точный финансовый расчет для конкретной цели.

Требование, как и в случае с любым активом, требует бухгалтерского надзора. Существует поговорка: «Деньгам нужны счета». Счета к получению — это не что иное, как замороженные средства.

Другими словами, к ним следует относиться с еще большей осторожностью, чем к наличным в кассе. На банковском счете или в фонде уже есть средства, но ими нужно правильно управлять. Однако деньги могут так и не стать деньгами, если ими не управлять тщательно.

За какую цену можно купить дебиторку на аукционе?

При покупке долга на аукционе каждый хочет знать, сколько он заслуживает. Такие лоты могут быть довольно дорогими (до нескольких миллионов) и, напротив, очень доступными для широкой публики (от 50 000 рублей). Это зависит от ряда критериев, в основном от уплаченной суммы. Чем она больше, тем выше цена лота.

Если сумма задолженности составляет 500, 000 рублей, может потребоваться 10% от этой стоимости. Цена может быть использована для определения ликвидности долга. Если цена партии сильно занижена, у долга нет шансов на возврат. Приобретение таких требований — пустая трата денег.

Однако они не могут подтвердить только стоимость. Высокие цены не являются 100%-ным доказательством перспективности долга. Если лот только что выставлен на аукцион, его стоимость может быть завышенной.

Можно подождать, пока он немного упадет; возможно, он будет стоить больше, чем стоит. Однако рынок дешевых долгов — это не вариант. В большинстве случаев такие долги не имеют шансов на возврат.

Покупать ли долг — зависит от предпринимателя или юридического лица, но сначала лучше проанализировать все имеющиеся предложения.

Как определить ликвидность дебиторской задолженности?

На практике аукционные долги не имеют перспектив взыскания. Таким образом финансовый управляющий стремится привлечь дополнительные средства для погашения кредиторов. Иногда такой задолженности вообще не существует, но документация по погашению утеряна. В этом случае целесообразно выставить требования на аукцион, а затем убрать их.

Некоторые требования принадлежат должникам, которые намерены объявить о банкротстве. Такие долги часто продаются всего за 1000-2000 рублей. По этой причине следует провести тщательный анализ.

Проверку требований компании-банкрота можно разделить на несколько этапов. Первоначально стоит получить всю необходимую документацию от финансового управляющего. В отношении дебиторов, не включенных в реестр, существенной отчетности не существует. Если долг кредитный, то пакет документации должен включать.

- Документация по кредиту. Контракты, графики платежей, соглашения об обеспечении (если таковые имеются) или договоры поручительства. Кредитная история должника, состояние его счета. Это подтверждает платежеспособность должника.

- Судебные решения о взыскании задолженности.

- Документация по исполнительным производствам, заявления, решения ФССП и сводки по исполнению. Если после вынесения судебного решения прошло шесть месяцев, можно сделать запрос судебному приставу-исполнителю о ходе дела. Это не является обязательным, но свидетельствует о том, что должник запросил информацию о том, когда будет выплачен долг, чтобы он мог взыскать деньги.

- Положение о порядке, сроках реализации имущества должника.

- Отчет об оценке требований.

Существует еще один вид требований — долги, возникшие в ходе финансовой и финансовой деятельности. Когда банкротство поставляет контрагенту товар, а оплата производится в рассрочку. Это обычный вид требования и более выгодный, чем договор финансирования.

Если требование «фактическое», финансовый менеджер представляет следующую документацию

- договор, по которому была осуществлена поставка и возникло обязательство; и

- документацию, подтверждающую поставку услуг (операционные, счета-фактуры); и

- подтверждение оплаты по расчетному счету; и

- акт согласования полученного счета; и

- судебные решения, если таковые имеются, исполнительные документы, решения и заявления о передаче дел ФСБ; и

- документы кредиторов о вариантах исполнения; и

- оценка обязательств независимыми экспертами.

Документы есть всегда, но не все они являются основанием для наложения ареста. Покупатели должны сами обращаться в суд. Новичкам не стоит покупать такие долги, там много ловушек. Не всегда есть документы, необходимые для обращения в суд. Есть риск, что судья отклонит иск. И покупателю придется оплачивать расходы.

После анализа документов необходимо провести аудит неплатежеспособной компании. Она также может находиться в стадии ликвидации или не выплачивать долги более шести месяцев. Существует высокий риск того, что требования не могут быть взысканы.

Стоит использовать ресурсы ЕФРР для ускорения проверки. Выберите из списка «зарегистрированный» и «заемщик» и введите данные юридического лица. Если поисковая система выдает результаты, а орган не находится в процессе ликвидации имущества, целесообразно отклонить множество таких

Если против требования нет информации о неплатежеспособности должника, предложение можно рассмотреть более тщательно. Для этого можно воспользоваться бесплатной услугой. Чтобы проверить требования по ликвидности, необходимо проанализировать

- ФССП; ввести реквизиты компании и проверить наличие открытых процедур. Если долгов перед кредиторами нет, но предприятие долгое время не платило налоги, этот лот не подходит.

- Арбитражный архив. Документация отсутствует, но этим сервисом следует воспользоваться, если требуется информация о том, возбуждала ли неплатежеспособная компания судебное разбирательство против своего контрагента. Если решение есть, следует обратить внимание на дату его вынесения. Главное, чтобы срок исковой давности не истек. Если решение есть. После этого требования могут быть приобретены.

- Выписка из Единого реестра юридических лиц. Выдается бесплатно всем заинтересованным лицам. В выписке должен быть виден учредитель компании. Лучше всего, чтобы руководителями и членами компании были лица. Посмотрите на дату внесения изменений и убедитесь, что компания существует. Не должно быть информации о наблюдении и банкротстве.

- Новости о компании. Если компания кажется заслуживающей доверия, поищите новости о существующих вакансиях для трудоустройства. Свяжитесь с ней по телефону, указанному на сайте или в социальных сетях. Это позволит вам проверить деятельность компании.

Главный секрет получения прибыли с рынка — умение анализировать компании и находить наличные, а не неожиданный доход. Однако если вы купите действительно прибыльное требование, вы сможете хорошо на нем заработать.

Как снизить риски при покупке дебиторки?

Необходимо тщательно изучить документы, находящиеся у финансового менеджера. Если все они в наличии, то сделка выгодна. Если требования не выполнены, целесообразно отказаться от приобретения таких партий. Даже если размер требования внушительный.

Контракты, платежные карты и счета-фактуры имеют важное значение. Это доказательство существования обязательства по поставке товаров или услуг. Не следует забывать о сроке исковой давности. Аукционные долги, которые уже невозможно взыскать.

Срок исковой давности составляет три года. Когда он заканчивается, нет возможности договориться с должником. Оснований для погашения долга нет.

Полностью исключить риск невозможно, но вполне реально снизить его вероятность при использовании рекомендаций специалистов.

- Проверьте компанию в деталях. Если требования кажутся непостоянными, не покупайте сразу. Необходимо изучить всю информацию о контрагентах.

- Переуступка прав осуществляется в соответствии с главой 24 ГК РФ. Закона ФЗ № 127 и также должна быть тщательно изучена.

- Не полагайтесь на стоимость партии. Высокие цены не свидетельствуют о ее ликвидности. Однако те, кто сильно недооценен, также могут быть под подозрением.

- Компания может быть чистой, но не иметь денег для погашения своих долгов. Следует проверить сумму уплаченных налогов и наличие заложенного на балансе имущества.

Если долги крупной компании выставляются на аукцион, это не означает, что вам сразу же вернут долги. Зачастую это требование о ликвидации предприятия, а это потерянные документы.

Варианты взыскания дебиторки

Существует только один способ вернуть деньги, потраченные на аукцион, — взыскать приобретенный долг. Однако вернуть деньги должникам, которые не стремились к немедленному расчету с поставщиком, — задача не из легких.

Для взыскания требования можно использовать различные законные, но эффективные варианты

- Переговоры с контрагентами. Проверьте, намерен ли должник урегулировать свое требование. Если да, то некоторые оговорки могут обеспечить более выгодные условия исполнения требования. Продлите срок погашения требования, разбив его на части. Обычно контрагенты соглашаются на такие условия, если у них есть деньги.

- Обратитесь в ФСБ. Если контрагент не хочет платить долг или у него есть деньги, вам нужно будет возбудить дело и вынести судебный приказ и исполнительный лист. Это будет передано судебному приставу-исполнителю, который откроет дело. Однако вы должны оплатить государственную пошлину.

- Передайте дело коллекторской компании. Если долг не может быть взыскан, вы можете обратиться к специалистам. Однако коллекторским компаниям платят 30-50% от суммы долга. Работать с ними не очень выгодно.

- Обратитесь в полицию. Если контрагент — мошенник, это ваш единственный выход. Однако вероятность возврата требований практически отсутствует.

Наиболее надежным вариантом возврата денег является работа с должником. Однако это бывает редко, когда взыскание происходит в рамках процесса неплатежеспособности. Прежде чем покупать долг, следует тщательно изучить особенности сотрудничества с должником.

Как заработать на приобретении и взыскании дебиторки?

Возврат денег с помощью долгового рынка кажется простым делом. Однако для того, чтобы покупать должников и получать доход, необходимо

- ред. необходим доступ к электронным аукционам.

- научиться анализировать требования, чтобы найти наилучший вариант.

- юрист для рассмотрения предварительных претензий и судебных споров, если это необходимо.

Если все налажено, вы можете получить хорошую прибыль. Для этого существует несколько способов:.

- Купить требование за 1% от стоимости и продать его за 10%.

- Захватить активы, покрывающие их требования, и продать, и

- Получают активы, покрывающие часть их требований, и часто перепродают или оставляют себе в качестве активов другие активы, к

- Используют купленные требования, получая с них дивиденды.