- Существует два вида прямых налогов:

- Прямые налоги делятся также на виды по плательщикам налогов:

- При назначении ставок налогообложения

- Налоги на физических лиц в России

- Объект налогообложения физлиц

- Кто является налогоплательщиком

- Перечень налогов

- Подоходный (НДФЛ) №1

- Имущественный налог №2

- Транспортный налог №3

- Земельный налог №4

- Акциз №5

- Водный налог №6

- Сбор за охоту №7 и вылов рыбы №8

- Налог для самозанятых №9

- Существуют еще и «косвенные» налоги

Получатель дохода. Он служит налогооблагаемой базой. Немедленные налоги появились раньше других видов обязательных платежей. Устанавливаются конкретными государственными законодательными органами и внутренними нормативными актами.

Существует два вида прямых налогов:

Фактические — платежи, взимаемые с конкретных видов материальных ценностей. В зависимости от объекта налогообложения к ним относятся земельный налог, торговый налог, налог на право собственности. Личные — обязательные платежи, взимаемые в соответствии с налогооблагаемым доходом или имуществом налогоплательщика, за вычетом любых льгот, предоставленных налоговым или иным законодательством.

Статьи налога рассматриваются индивидуально для каждого налогоплательщика; усредненные показатели здесь не действуют. При этом могут учитываться различные факторы, такие как доход, количество имущества, семейное положение и т.д. Например, налог на прибыль, налог на гудвилл.

Прямые налоги делятся также на виды по плательщикам налогов:

- Непосредственный налог на прибыль корпораций. Они должны быть уплачены компанией, действующей с момента создания юридического лица в соответствии с действующим российским законодательством. К ним относятся налог на прибыль и налог на недвижимость.

- Прямые налоги, уплачиваемые физическими лицами. Плательщиком является само физическое лицо. Наиболее распространенными являются транспортный налог и налог на доходы физических лиц.

Дополнительной особенностью прямых налогов является прямая связь между субъектом и государством. Это означает, что плательщик имеет непосредственное обязательство по уплате налога и может оценить налоговое обязательство. Объектом налогообложения может быть как полученный доход, так и стоимость принадлежащего имущества.

При назначении ставок налогообложения

Государство старается как можно больше наполнить государственный бюджет. Однако при этом страдают интересы налогоплательщиков, а некоторые предприятия оказываются в тени. Однако различные системы уклонения от уплаты налогов наказываются Уголовным кодексом.

Чтобы избежать этого, налогоплательщики прибегают к оптимизации налогов с помощью советов и консультантов, знакомых с национальным законодательством. Оптимизация не является преступлением.

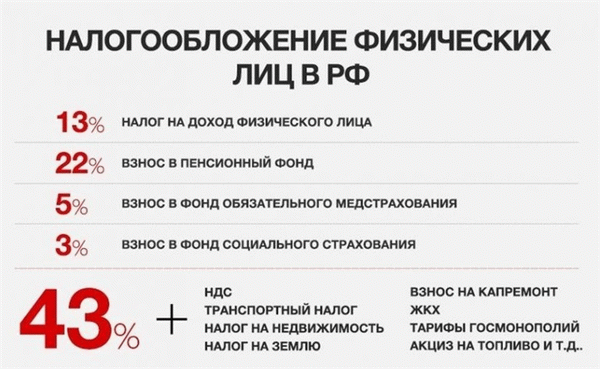

Налоги на физических лиц в России

Подробно изучите все существующие налоги физических лиц, включая имеющиеся налоговые задолженности, способы оплаты, на что необходимо обратить внимание при расчете налогов на имеющееся имущество и как внимательно относиться к проводимым сделкам.

Объект налогообложения физлиц

Налогообложение физических лиц основано на доходах (зарплата, наследство, пожертвования, дивиденды…) и имущества (квартиры, автомобили, виллы…). Ниже перечислены наиболее распространенные виды налогообложения. Очень важно знать, что незаконный доход может повлечь за собой административную или уголовную ответственность, а также налоговую ответственность.

Кто является налогоплательщиком

Плательщиками налога могут быть совершеннолетние и несовершеннолетние граждане РФ (фактически проживающие на территории РФ не менее 183 календарных дней в течение 12 месяцев подряд) и нерезиденты — иные лица, осуществляющие деятельность на территории государства РФ.

- Несовершеннолетние и несовершеннолетние дети могут иметь в собственности имущество, в том числе наследственное, подлежащее налогообложению. Обязанность по уплате налогов несут родители и законные представители.

- Кроме того, обязанность по уплате налога несут физические резиденты (проживающие в стране не менее 183 дней) и нерезиденты Российской Федерации.

Перечень налогов

В перечень налогов, уплачиваемых гражданами Российской Федерации, входят

Подоходный (НДФЛ) №1

Прямые налоги основных видов. Они рассчитываются как процент от валового дохода физического лица за вычетом документально подтвержденных расходов в соответствии с действующим законодательством.

Существуют исключения в виде необлагаемых налогом доходов

- Доход от продажи имущества владельца в течение периода более трех лет

- доход, полученный в качестве наследства; и

- доходы, полученные в порядке дарения от члена семьи и (или) родственника-родителя (супруга, родителя, ребенка) в соответствии с Семейным кодексом Российской Федерации (супруга, родителя, ребенка), включая усыновленных детей, дедушку, бабушку, внуков, полнородных и общих отца или мать).

С 1 января 2021 года доходы, превышающие 5 млн рублей в год, будут облагаться по ставке 15%. 372-ФЗ Федерального закона № 23. 11. 2020 Президента РФ Владимира Путина.

Имущественный налог №2

По состоянию на 2017 год налогообложение недвижимости на основе кадастровой стоимости применяется в 72 субъектах Российской Федерации. Уведомления об уплате налога на движимое имущество исходя из стоимости земли в отношении недвижимого имущества, признаваемого объектом налогообложения, направляются Федеральной налоговой службой.

Транспортный налог №3

Транспортный налог является местным налогом, устанавливается законодательством субъектов Российской Федерации о налогообложении и обязателен на территории каждого субъекта Российской Федерации. Все средства от него направляются в бюджет субъекта РФ.

Земельный налог №4

Лицом, обязанным уплачивать земельный налог, является физическое лицо, владеющее земельным участком, признаваемым объектом налогообложения в соответствии со статьей 389 Налогового кодекса Российской Федерации, на праве собственности, праве постоянного (бессрочного) пользования или пожизненного наследуемого владения (пункт 1 статьи 388 НК РФ).

Физические лица не признаются объектом налогообложения в отношении земельных участков, принадлежащих на праве собственности, в том числе на праве безвозмездного пользования на определенный срок, или переданных по договору аренды.

Акциз №5

Не многие знают, что физические лица (не индивидуальные предприниматели) также могут быть плательщиками акцизов. Это возможно при ввозе или вывозе акцизов через таможню (статья 179 Налогового кодекса).

Водный налог №6

Физические лица, в том числе индивидуальные предприниматели, использующие воды, подлежащие лицензированию в соответствии с законодательством РФ.

Сбор за охоту №7 и вылов рыбы №8

Граждане, индивидуальные предприниматели и юридические лица, получившие в установленном порядке разрешение (допуск) на пользование объектами животного мира на территории Российской Федерации. Расчеты производятся в соответствии со статьей 333 Налогового кодекса Российской Федерации.

Налог для самозанятых №9

С 1 января у фрилансеров наконец-то появилась возможность работать «по-белому», без лишней бумажной волокиты и чрезмерной нагрузки. Официальное название налога — налог на профессиональный доход (НДФЛ). Новый единый налог на доходы предпринимателей тестируется в четырех регионах, включая Москву и Татарстан.

Основная цель этого эксперимента — узаконить самозанятость и помочь самозанятым выйти из тени. В статье рассматривается, что такое самозанятость, как она может быть выгодна и что говорят те, кто решил отчитываться о своих доходах перед государством.

Чтобы преодолеть недоверие граждан, закон гарантирует, что ставки профессионального налога останутся неизменными в течение 10 лет. 4% в отношении физических лиц и 6% для индивидуальных предпринимателей и юридических лиц.

Существуют еще и «косвенные» налоги

- Государственный конец — ставки зависят от особенностей предоставляемой государственной услуги.

- Специальный налог — является основой цены при покупке бензина, алкоголя и государственных ставок.