- Сбор необходимых документов

- Оценка залога

- Рассмотрение квартиры банком

- Подписание кредитного договора и страхование

- Сделка

- Электронная регистрация

- Подача документов в МФЦ

- Получение документов после регистрации

- Выдача кредита

- Передача ключей

- Риски продавца

- Пошаговая инструкция продажи квартиры по ипотеке

- Оценка квартиры

- Страхование

- Передача денег

- Налоги

- Что такое вторичное жильё

- Что учесть при покупке вторичного жилья в ипотеку

- Требования к квартире

- Этапы получения ипотеки на вторичное жилье

- Документы для оформления ипотеки на вторичное жилье

С чего начать при покупке квартиры в ипотеку? Ответ прост — с выбора вариантов. Можно попробовать свои силы — подать объявление с фразой «Хочу купить квартиру» и сообщить о своих планах родительскому родственнику или другу. После этого предложений будет много, и сумма, необходимая для приобретения жилья, будет разной.

На этом этапе помощь агентства недвижимости, специалиста по недвижимости наиболее эффективна. Осмотры со специальными посредниками проводятся в нужное время, без суеты.

Если вы планируете купить сообщение без посредника — нет необходимости вспоминать критерии определения «стоимости» квартиры.

- Подумайте о районе будущего жилья с точки зрения работы — как близко она находится, сколько времени займет дорога.

- Следующий фактор — транспортный узел. От того, какой общественный транспорт ходит, зависит жизнеспособность района, продолжительность движения и отношение к нему.

- Оцените инфраструктуру — близость школ, детских садов, магазинов, банков и социальных служб. Если рядом с домом есть круглосуточный магазин, а рядом с районом — парк, это хорошо.

- Оцените территорию вокруг дома — есть ли место для детей, где паркуются автомобили жильцов, есть ли зона обслуживания, насколько она благоустроена?

- Насколько чиста жизнь в многоквартирном доме? Консьерж, чистота подъездов, лестничных клеток, лифтов, хранение домашних вещей.

- Жильцы сразу знакомятся с выбором: этажи, планировка, техническое состояние, механический прогноз. Внимание к строительной гигиене — никаких очагов влаги, никакой плесени.

Финансовая часть — оценивается цена приобретаемого жилья, пределы личного бюджета и сумма кредита. Стоит зайти на сайт банка, где находится ипотечный компьютер. Эта программа оценивает платежеспособность потенциальных заемщиков, строит программу платежей по условиям кредита, учитывает страхование, участие в зарплатной программе банка и соавторство, а также показывает фактическую ставку по кредиту.

Зарегистрировавшись на сайте, заемщики могут подать заявку на ипотечный кредит в режиме онлайн.

Статистика показывает, что большинство вторичных квартир приобретается с помощью кредитов Сбербанка. Привлекательными являются различные ипотечные программы, участие в государственных программах помощи семьям с детьми и выгодные процентные ставки. Далее опишем этапы покупки квартиры с помощью ипотеки Сбербанка, исходя из того, что сделка кредитуется в крупнейшем российском банке.

Сбор необходимых документов

Как только вы задумались о выборе своего будущего жилья, целесообразно начать работу с банком. При покупке квартиры в кредит Сбербанк собирает два ряда документов

- анкету-заявление, в которой указывается сумма запрашиваемого кредита; и

- личные документы, и

- копии документов, подтверждающих предыдущую службу и трудоустройство; и

- подтверждение источника дохода.

Подробнее о документации заемщика в другой статье: требования к документации по электронной ипотеке.

В зависимости от программы, пакет документов может быть дополнен аналогичной документацией от супругов, созаемщиков и детей, если выбран вариант семейного кредита.

Если заемщик остановил свой выбор на квартире, необходимо предоставить копии следующих документов: a:.

- Документы, подтверждающие право собственности на недвижимость, a.

- Технический (подземный) паспорт.

Сбербанк примет решение о выдаче кредита в течение 3-7 дней.

Для приобретаемых квартир стоит обратить внимание на юридическую «чистоту» документации. Кредиторы негативно относятся к жилой недвижимости, право собственности на которую оформлено по решению суда, а также к прописанным несовершеннолетним или пожилым людям. Обсудите этот вопрос с продавцом или представителем заранее, чтобы не терять время.

Оценка залога

Если банк согласен на кредит, теперь самое время обратиться к оценщику, который определит рыночную стоимость будущей гарантии. Здесь следует отметить, что многие банки и Сбербанк соответствуют тому, чтобы оценщики были в их числе. Вы можете узнать об уполномоченных оценщиках на сайте банка или обратиться за консультацией к их сотрудникам.

Результатом работы профессионального оценщика является отчет, обосновывающий рыночную стоимость квартиры. Эта сумма важна для расчета первоначального взноса и суммы ипотеки; Сбербанк рассчитывает 15% и 85% соответственно от стоимости, указанной экспертом. Кроме того, объект страхуется от рыночной стоимости.

Банк не ограничивает заемщика в выборе оценщика. Однако, если оценщик не аккредитован, банку может потребоваться до 30 дней на рассмотрение отчета об оценке.

Рассмотрение квартиры банком

Следующим шагом является одобрение кредитором приобретаемой квартиры. Для этого кредитор должен предоставить следующие документы

- правоустанавливающий документ, документ

- документ, подтверждающий право собственности, и

- Следующий шаг — одобрение кредитором покупки квартиры.

- Для квартир, приобретенных во время брака — согласие на продажу со стороны супруга; и

- Если квартира была приобретена до брака, потребуется соответствующее заявление от продавца (образец можно скачать ниже).

- справка о количестве зарегистрированных в квартире лиц; и

- техническая инвентаризация квартиры; и

- информация о неоплаченных коммунальных счетах из налоговой инспекции; и

- если продажа осуществлялась другим лицом от имени собственника — адвокат; и

- отчет об оценке, включая данные фотофиксации объекта недвижимости.

Банк подтверждает, что квартира принадлежит продавцу и что правоустанавливающий документ соответствует паспортным данным. При продаже через агента — точность документа, срок действия, полномочия доверенного лица и паспорт. Другие документы также проверяются на предмет их актуальности.

После того как квартира одобрена банком, можно приступать к следующему шагу.

Подписание кредитного договора и страхование

- Оплатить продавцу первоначальный взнос (ипотечный депозит) и получить подтверждение того, что эта сумма была перечислена, и

- копии документов передаются кредитору.

Эксперты рекомендуют заверить документы нотариально, чтобы убедиться в правильности их составления. В договоре неизбежно определяется дата окончательного расчета за квартиру.

Далее покупатель подписывает кредитный договор с банком и получает залог имущества. С этого момента он становится заемщиком.

Сделка

Существует два способа регистрации перехода права собственности.

Электронная регистрация

Сбербанк предлагает электронную регистрацию сделок для экономии времени. Сделка действительна для готовых домов, договоров долевого участия, домов на вторичном рынке и покупки в кредит незастроенных участков. Условия следующие.

- Сделки регистрируются исключительно между физическими лицами и только прямые сделки.

- Количество участников сделки ограничено — не более двух продавцов, двух покупателей и пяти созаемщиков.

- Общее имущество не регистрируется,.

- Сделки с участием несовершеннолетних, недееспособных лиц или лиц, находящихся в ведении Комиссии, не регистрируются,.

- сделки, в которых контрагентом является несовершеннолетний, недееспособный или лицо, находящееся в ведении Комиссии, не регистрируются.

Регистрация происходит следующим образом.

- Сотрудники банка делают электронные копии представленных документов.

- Документ, подлежащий регистрации, направляется в Росреестр.

- Вскоре после этого на электронную почту владельца приходит подтверждение о регистрации сделки.

Передача данных по каналу связи защищена специальным усиленным паролем и электронной цифровой подписью.За услугу через сервис Сбербанка взимается плата, но при этом экономится 0,1% от процентов по кредиту.

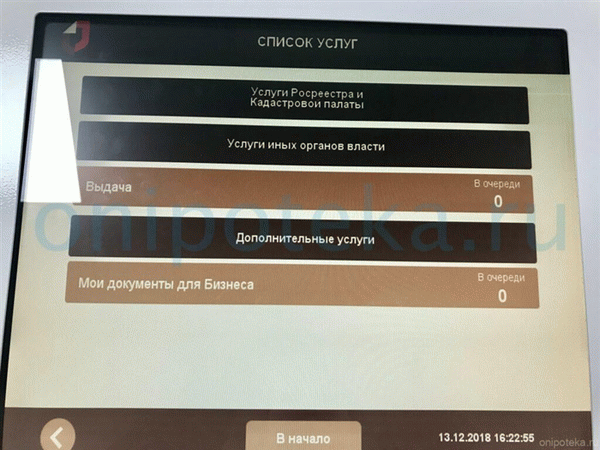

Подача документов в МФЦ

Такую же регистрацию можно пройти в центре обслуживания. Список пошагово:.

- Записавшись на прием одним из следующих способов — на сайте центра, в кассе госуслуг, по телефону или придя в офис

- Минуя часть сделки и сбор пакета документов на квартиру

- Покупатель — оплатив государственную пошлину — 2000 рублей, путем

- Сотрудник МФЦ заполняет заявление — детали запроса проверяются покупателем и продавцом

- сотрудники МФЦ собирают все оригиналы и копии всех документов вместе с заявлением о государственной регистрации и предоставляют покупателю и продавцу опись документов.

- Покупатели — получают документы по сделке и регистрационные штампы описи после окончания срока.

По некоторым оценкам, весь процесс может занять до 30 календарных дней, что затягивает окончательный расчет между сторонами.

Получение документов после регистрации

Новый владелец получает договор купли-продажи с регистрационными штампами Росреестра на свое имя и выписку из реестра недвижимости. Документы передаются в кредитный банк для окончательного расчета с продавцом.

Выдача кредита

После завершения передачи прав и подписания кредитного договора наступает время произвести окончательный расчет с продавцом. Обычно банк открывает на свое имя текущий счет, на котором хранится оставшаяся сумма контракта. Также может быть использован аккредитив или банковская ячейка.

Рекомендуется проверить окончательный расчет с помощью доказательств.

Подписав кредитный договор, покупатель стал заемщиком и принял на себя обязательства по погашению кредита.

Передача ключей

Договор купли-продажи содержит два пункта об обязательствах продавца

- Время на эвакуацию из квартиры предыдущего владельца и снятие с регистрационного учета. Обычно на вывоз недвижимости уходит 1-2 недели.

- Дата сдачи ключей. Хотя это чисто символическая дата, она означает, что квартира пуста и новый владелец может въехать в нее.

По истечении семи дней новый владелец может зарегистрироваться в новом жилище. После этого недвижимость вновь вносится в местную коммунальную службу.

Риски продавца

Благодаря участию банка риск продавца сводится к минимуму. Это связано с заинтересованностью банка в успешном завершении сделки. Вы получаете свои деньги, банк получает квартиру в качестве гарантии и право требовать оплаты от покупателя.

Банки должны обеспечить выплату платежей в соответствии с кредитным договором и поэтому оценивают платежеспособность и способность платить и управлять документацией, свою платежеспособность и способность платить и управлять документацией. Риск стать жертвой мошенников очень низок. Банки скорее откажут в кредите, чем свяжутся с подозрительным лицом.

Как правило, договоры купли-продажи также составляются банком. Это означает, что в нем нет никаких споров и подводных камней. Сами договоры стандартизированы. Расчеты также осуществляются через банк.

Наконец, все риски продавца при продаже ипотечной квартиры сводятся к тому, что договор не состоится. Причинами этого являются либо отказ покупателя во время переговоров, либо банк не одобряет вашу квартиру для заключения договора. В первом случае никто не лишается прав, но вы можете получить от него первый взнос.

Второй случай сложнее: вы не можете получить первый взнос от покупателя, но можете получить первый взнос от банка. Почему банк может отказать?

- Конверсия не узаконена.

- Например, имущество обременено Правами на имущество, находящееся в собственности

- Жилье признано аварийным и подлежит сносу

- Значительное ухудшение жилищных условий, напр.

- Квартира находится в деревянном доме, то

- Плохое состояние квартиры — есть риск потери стоимости в течение срока ипотеки.

Пошаговая инструкция продажи квартиры по ипотеке

Оценка квартиры

Оценка квартиры независимым оценщиком является обязательным процессом. С помощью отчета оценщика банк делает вывод о рыночной и сберегательной стоимости вашей квартиры. Как правило, банк сам предложит вам выбрать оценщика из списка людей, которым он доверяет. В противном случае вы должны согласовать свой выбор с банком.

Расходы на работу оценщика несет покупатель. Независимое лицо осматривает недвижимость и изучает документы, относящиеся к ней. Стоимость недвижимости, указанная в итоговом отчете, не должна быть выше стоимости объекта недвижимости.

Банки берут в кредит только те суммы, которые меньше или равны ликвидационной стоимости имущества. В результате любая разница между согласованной ценой контракта и суммой в отчете должна быть компенсирована самим покупателем.

Страхование

Обязательство заемщика гарантировать риск потери или утраты имущества предусмотрено Федеральным законом «Об ипотечных кредитах (договорах)». В результате кредитор, то есть банк, требует обязательного страхования для выдачи ипотеки.

Страхование осуществляется за счет покупателя. Страховой полис подписывается покупателем до окончания срока действия кредитного договора. Вы как продавец ничем не рискуете.

Передача денег

Самым важным шагом для продавца является получение денег за переданную квартиру. Вы должны получить деньги сразу после того, как договор купли-продажи будет зарегистрирован и вы передадите право собственности на квартиру покупателю.

Поскольку капитал предоставлен банком, именно банк обязан доставить деньги. Наиболее распространенные варианты следующие

- Счет открывается на ваше имя, и банк перечисляет необходимую сумму после регистрации договора и ипотеки.

- До регистрации договора залог с деньгами по кредиту кладется у вашей двери. Деньги можно забрать, когда будет представлен зарегистрированный договор купли-продажи.

Налоги

Как правило, при продаже квартиры с ипотекой продавцы обязаны уплатить подоходный налог в размере 13%. Однако если квартира куплена до 1 января 2016 года и находится в собственности более трех лет, она освобождается от уплаты налога; если квартира куплена после 01. 01.

16, освобождение происходит только после пяти лет владения. Срок владения можно рассчитать на основании выписки из Единого реестра юридических лиц.

Если квартира находилась в собственности менее трех лет, налог уплачивается с продажной стоимости квартиры. Этого можно избежать, если продажная стоимость составляет менее 1 млн. фрикций.

Если стоимость выше, можно использовать фрикционный налог на недвижимость в размере 1 млн. фрикций, а с оставшейся суммы уплатить налог в размере 13%. Для скидки предоставляется единовременная сумма.

Что такое вторичное жильё

Вторичный рынок включает в себя все квартиры, находящиеся в собственности. Не имеет значения, проживает там владелец или нет. После завершения строительства дома и оформления права собственности на владельца, недвижимость автоматически переходит на вторичный рынок.

Вторичное жилье имеет свои преимущества.

- Цены на некоторые виды недвижимости ниже, и

- вы можете купить квартиру с ремонтом; и

- вам не нужно ждать окончания строительства. Вы можете въехать в квартиру сразу после составления договора купли-продажи.

- Вы также можете сразу зарегистрироваться. Вы можете зарегистрироваться в полисе, записать своего ребенка в детский сад или школу в момент регистрации и получать социальные пособия без необходимости ждать.

- Распределительные рынки расположены в районах с хорошо развитой инфраструктурой.

Что учесть при покупке вторичного жилья в ипотеку

При поиске недвижимости необходимо проверить

- Документальное подтверждение права собственности на недвижимость. Перед внесением задатка потребуйте у продавца свидетельство и произведите расчет. Он скажет, кто является нынешним владельцем и на каком основании возникло право собственности. Внимательно сравните паспортные данные с данными документа.

- Выписка из ЗАГСа. Этот документ информирует вас об истории недвижимости. Он информирует вас о том, сколько раз продавалась недвижимость, является ли она тяжелой, была ли она арестована и является ли она незаконной. Если в течение последних трех лет в отношении недвижимости были разногласия или судебные разбирательства, продавец может не являться законным владельцем. Если квартира не зарегистрирована в Едином государственном реестре юридических лиц, это означает, что недвижимость не продавалась с момента приватизации.

- Состояние квартиры и возможные изменения. Попросите у продавца справку из бюро технической инвентаризации и земельного регистратора. Сравните схему в документе с реальными планами. Если изменения внесены без согласования со строительным управлением, это является административным нарушением. Есть проблема с продажей или перерегистрацией; обратите внимание на дату расположения дома в сертификате БТ.

- Выписка из домовой книги. В документации указывается количество зарегистрированных в квартире людей и наличие несовершеннолетних детей. При продаже квартиры продавец должен предоставить нотариальное согласие супруга на сделку. При наличии детей — согласие комиссии и отказ от распределения долей

Требования к квартире

При закрытии вторичной ипотеки банк предъявляет определенные требования. Если есть сомнения, то недвижимость

- Была продана несколько раз или участвовала более чем в двух сделках в течение последнего года

- Унаследована шестью месяцами ранее

- Принадлежит более чем одному человеку

- Находится в снесенном или перестроенном здании или в здании в центре города.

Ипотека распространяется только на дома в городских и сельских районах Российской Федерации. Банки создали собственные базы данных с предложениями, подходящими для ипотеки, и вы можете выбрать квартиру в одной из баз данных.

Этапы получения ипотеки на вторичное жилье

Покупка недвижимости на вторичном рынке состоит из нескольких этапов

- Подача предварительной заявки. Подайте заявку на сайте банка, чтобы получить одобрение на ипотеку. В анкете укажите свои ФИО, паспортные данные, сведения о доходах и приложите подтверждающие документы. Справка 2-НДФЛ или 3-НДФЛ для индивидуальных предпринимателей, в случае физических лиц — налоговые декларации за последний отчетный период, выписки со счета о начислении пенсии для пенсионеров. При оценке потенциальных заемщиков банк учитывает кредитную историю, платежеспособность, возраст и имеющиеся кредитные начисления; в течение трех дней банк рассматривает заявку и принимает предварительное решение.

- Поиск квартиры и сбор документов. После того как квартира найдена, необходимо предоставить информацию о ней в банк и подтвердить ипотеку. Необходимы личные документы заемщика, продавца, документы на квартиру и договор купли-продажи. На этом этапе недвижимость очень приветствуется. Для этого привлекаются независимые эксперты. Окончательное решение банка зависит от правильности оформления документации, полноты пакета и точности оценки недвижимости.

- Обзор сделки по подписанию. Стороны подписывают договор купли-продажи. Заемщик закрывает договор в банке. На этом основании деньги зачисляются на банковский счет. Банковский счет переводится продавцу после регистрации договора займа в реестре. Это можно сделать непосредственно со счета или перевести деньги через безопасный платежный сервис банка. Заемщик выписывает право собственности, а банк затем переоформляет недвижимость. Квартира находится в собственности до полного погашения кредита.

Документы для оформления ипотеки на вторичное жилье

Ипотечный договор составляется банком на основании документации, предоставленной заемщиком. Помимо личных документов, они должны предоставить.

- Паспорт, справку о доходах созаемщика и поручителя, если они участвуют в сделке

- Паспорт продавца, подтверждение состава семьи и согласие второго супруга на продажу квартиры

- Свидетельства о собственности и документы, подтверждающие их (договоры купли-продажи, наследования, дарения), выписка из Реестра

- Справка из бюро технической инвентаризации и об отсутствии задолженности по оплате коммунальных платежей, документ из земельного кадастра

- Разрешение от органа опеки и попечительства, если у продавца есть несовершеннолетние дети

- Договор купли-продажи

- Подтверждение того, что квартира не имеет веса

- Экспертные заключения