- Введите свой ИНН или индекс документа

- Платите пластиковой картой

- Живите спокойно и уверенно

- ИНФОРМАЦИЯ О НАЛОГОВОЙ ЗАДОЛЖЕННОСТИ

- НОМЕР И ДАТА

- ИНФОРМАЦИЯ О НАЧИСЛЕНИЯХ

- ИНФОРМАЦИЯ О ПЕРЕРАСЧЕТАХ

- Проверить ИНН и получить информацию о контрагенте

- ИНН юридического лица и ИП

- Физические лица индивидуальные предприниматели могут получать НДС двумя способами.

- Проверка ИНН

- Проверка контрагента: процедура в вопросах и ответах

- Что такое контроль контрагентов по НДС?

- Кто осуществляет контроль контрагентов?

- Почему необходимо проводить проверки контрагентов?

- Что именно вы изучаете при проверке контрагентов?

- Какие документы чаще всего запрашиваются при проверке контрагентов?

- Выписки из ЕГРЮЛ

- Узнать и оплатить единый налоговый платеж по ИНН

- Налоги физических лиц

- Налоговый аудит и электронные платежные сервисы

- Федеральная налоговая служба

- Официальный источник данных

- Защита информации PCI DSS

- Подтверждение оплаты

- Удобные варианты оплаты

- Вы здесь впервые?

- Мобильное приложение поможет

- Вопросы и ответы по оплате налогов

- Что будет, если вовремя не заплатить налоги?

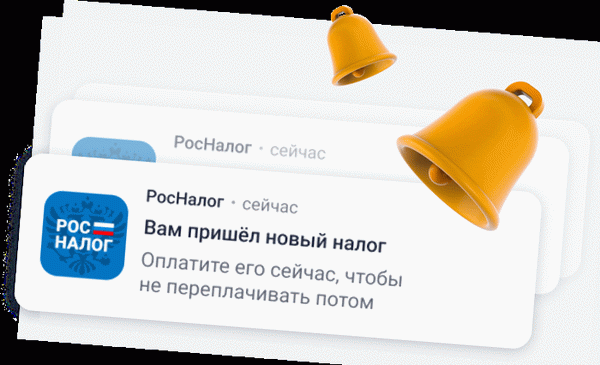

- Моментальное уведомление о новых налогах

Введите свой ИНН или индекс документа

Мы проверяем все ваши налоги в Казначействе и SDOE

Платите пластиковой картой

Мы отправляем вам по электронной почте подтверждение электронного платежа

Живите спокойно и уверенно

Мы информируем вас о новых обременениях

ИНФОРМАЦИЯ О НАЛОГОВОЙ ЗАДОЛЖЕННОСТИ

Федеральная налоговая служба России (ФНС) рассчитывает и заверяет налоги всех физических лиц, зарегистрированных для целей налогообложения. Налогами облагается движимое имущество (например, автомобили и мотоциклы) и недвижимость (загородные коттеджи и дома), а также доходы физических лиц. В зависимости от района, облагаемого имущества и владельца применяются различные коэффициенты, которые влияют на общую сумму налога.

Налоговый период составляет один год, с января по декабрь. Осенью каждого года рассчитывается налоговый период за весь год и откладывается в пользу государства. Например, осенью 2018 года инспекция рассчитала налог за весь 2017 год; осенью 2019 года расчет будет за 2018 год.

Добросовестные граждане должны заплатить налоги до 1 декабря текущего года; в 2018 году эта дата была 3 декабря. На все неуплаченные вовремя налоги налагается наказание, называемое штрафом. Штраф рассчитывается от суммы налога.

Налоговая служба ожидает оплаты в течение некоторого времени, а затем обращается в суд, а оттуда к судебному исполнителю, который получает налоги, штрафы и сборы. Поэтому не затягивайте с оплатой. Поэтому после того, как налог проверен, служба аудита информирует физическое лицо о расчете.

Более подробно о налоговых уведомлениях:.

НОМЕР И ДАТА

Налоговое оповещение — это документ, в котором указан регистрационный номер и дата создания. Этот номер называется уникальным идентификационным номером (UIN). Только с помощью UIN можно найти налоговое обязательство между налогом, срок уплаты которого уже отложен, и налогом, срок уплаты которого истек.

Когда просроченный долг становится подлежащим оплате, UIN также может быть использован для его обнаружения.

ИНФОРМАЦИЯ О НАЧИСЛЕНИЯХ

Этот пункт позволяет указать точную сумму, на которую рассчитывается налоговый долг. Определение объекта налогообложения возможно только с помощью печатных налоговых оповещений. Эта информация не может быть найдена в интернете и запрещена законодательством Российской Федерации, так как является персональными данными и раскрывает частную жизнь.

ИНФОРМАЦИЯ О ПЕРЕРАСЧЕТАХ

Если налог за просрочку авансирован или завышен на предыдущий налоговый период, или если платеж просрочен и получено второе уведомление, в этом блоке подробно указывается, какие излишки учитываются при расчете налога. Сумма и количество начисленных штрафов, а также сумма и количество штрафов.

Безопасность транзакций подтверждается сертификатом соответствия международным стандартам PCI DSS. Услуги денежных переводов предоставляет НКО «Монета», лицензия № 3508-К, выданная Центральным банком Российской Федерации.

Проверить ИНН и получить информацию о контрагенте

ИНН юридического лица и ИП

Юридические лица получают идентификатор налогоплательщика от налоговых органов по месту их регистрации вместе с другими регистрационными документами.

Физические лица индивидуальные предприниматели могут получать НДС двумя способами.

1) одновременно с присвоением статуса индивидуального предпринимателя и выдачей свидетельства о регистрации в качестве индивидуального предпринимателя — 2) в любое время до регистрации в качестве индивидуального предпринимателя (в этом случае им не нужно восстанавливать регистрацию НДС).Без идентификатора НДС физические лица не могут приобретать имущество ИП. Юридические лица и физические лица, имеющие индивидуальное предпринимательство, должны указывать свой идентификатор НДС на необходимых договорах; идентификатор НДС должен быть указан на печати (в случае индивидуального предпринимательства — при наличии печати).

Проверка ИНН

Любой желающий может бесплатно проверить на нашем сайте правильность ИНН контрагента — юридического лица или физического лица со статусом индивидуального предпринимателя, а также то, что юридическое лицо зарегистрировано в Едином государственном реестре.

- подлинность документов, полученных контрагентами (так как юридические лица и индивидуальные предприниматели обязаны предъявлять НДС по локальным актам и документам, которые они выдают),)

- существование юридического лица (когда в сделке от имени несуществующего юридического лица могут участвовать безжалостные контрагенты с корыстной целью); и

- действительность юридического адреса контрагента, а также

- наименование, фамилию, имя и отчество руководителя юридического лица, а также любую другую информацию о юридическом лице.

Физические лица могут узнать свой идентификатор НДС через интернет и узнать НДС — сумму налогов и сборов. Проверить идентификатор НДС физического лица можно бесплатно через Интернет.

Проверка контрагента: процедура в вопросах и ответах

Ведение НДС контрагента — обязательный процесс, с которым рано или поздно сталкиваются все представители бизнеса, независимо от направления деятельности. Стоит ли сотрудничать с контрагентом, можно ли ему доверить авансовый платеж — вот краткий перечень вопросов, на которые можно ответить, проведя такой процесс проверки НДС контрагента.

Если посмотреть на ситуацию в частном секторе, то необходимость контроля контрагентов может быть полезна для бухгалтеров, которые хотят быть уверенными перед заключением договоров в их прозрачности для потенциальных партнеров по фирме. Используя номер НДС на нашем сайте, вы можете получить выписку о юридическом лице из Единого государственного реестра юридических лиц и обширные финансовые данные о юридическом лице.

Основная информация о контроле контрагентов с использованием НДС-номеров разумно представлена в форме вопросов и ответов, чтобы дать высокоуровневое понимание необходимости этого процесса и особенностей его осуществления.

Что такое контроль контрагентов по НДС?

Проверка идентификационного номера контрагента предполагает поиск информации о нем и ее дальнейший анализ, с целью выявления добросовестности/неприкосновенности потенциальных партнеров.

Кто осуществляет контроль контрагентов?

В большинстве случаев проверка идентификационных данных контрагентов относится к обязанностям юридических служб и финансовых служб. Если бизнес не имеет такого структурного подразделения, ответственность за управление контрагентами лежит на лице, уполномоченном заключать договор.

Почему необходимо проводить проверки контрагентов?

Проверка контрагентов проводится для минимизации финансового риска сотрудничества с контрагентами; анализ данных, полученных по идентификатору НДС, позволяет избежать задержек в поставках, проблем с качеством товаров или услуг и дает возможность предотвратить мошеннические планы контрагента.

Кроме того, такая проверка необходима для того, чтобы избежать санкций со стороны налоговых органов. Если будут обнаружены нарушения, ответственность за выбор контрагента полностью ложится на ваш орган. Вам следует проверить контрагента, так как последствия могут быть разными (за исключением сомнительных операций с расходами, отказа от принятия скидок по НДС).

Что именно вы изучаете при проверке контрагентов?

Особенности контроля контрагентов — критерии, касающиеся процедур, обязанностей сторон и критерии, по которым проводятся проверки, — на законодательном уровне не определены. Понятие «контроль контрагентов» в настоящее время не предусмотрено ни в законодательных, ни в нормативных актах и не встречается в налоговом законодательстве.

В то же время в 2006 году было опубликовано общее постановление Высшего арбитражного суда РФ, которое вносит некоторую ясность в вопрос о том, кто должен контролировать контрагентов. В нем рассматривается вопрос оценки разумного характера налоговых интересов лица. Если будет доказано, что налогоплательщик действовал неосторожно, он может быть признан недобросовестным в судебном порядке.

На практике это означает, что ответственность за управление контрагентами лежит на представителе бизнеса. На самом деле в большинстве случаев проверку проводит бухгалтер.

Какие документы чаще всего запрашиваются при проверке контрагентов?

Отсутствие специально созданной системы проверки контрагентов несколько усложняет процесс. В этом случае уже существуют стандартные практики. Они включают в себя сбор и изучение таких документов контрагентов, как законодательство, выписки из единого государственного реестра юридических лиц, свидетельства о государственной регистрации и налогах, письма Статистики и коды видов деятельности, идентификационные документы, удостоверяющие личность контрагента и подтверждающие его полномочия.

В зависимости от специфики деятельности контрагента в его управлении может потребоваться карточка предприятия.

Заполнив форму в начале этой страницы, вы получите возможность на нашем сайте получать всю информацию, имеющуюся у контрагента на основании его идентификатора НДС.

Получите электронную котировку из Усржул или ЕГРИП за 15 минут, не выходя из офиса.

Выписки из ЕГРЮЛ

Выписки из Единого государственного реестра юридических лиц — легальный источник достоверной информации о контрагентах.

Мы предоставляем удобный онлайн-сервис для получения выписок из ЕГРЮЛ на основании ИНН и других доступных данных.

Нажмите здесь, чтобы прочитать материал и узнать о наиболее распространенных случаях, когда требуются заявления.

Тел/факс: (495) 540-56-12 с 9:00 до 17:00 Тел/факс: 800 555-78-24 (бесплатно по России) — с 9:00 до 17:00 часы работы факса

Узнать и оплатить единый налоговый платеж по ИНН

- Узнайте задолженность по налогу на передачу имущества

- Узнайте о задолженности по земельному налогу

- Узнайте о задолженности по налогу на недвижимость

- Вы также можете проверить задолженность по подоходному налогу физических лиц

Налоги физических лиц

Налоговый онлайн-портал предоставляет возможность управлять и платить налоги 24 часа в сутки, семь дней в неделю. Наши специалисты проинформируют вас о налоговом режиме для физических лиц в России в 2021 году.

Что такое налоги?

Проще говоря, налогообложение физических лиц — это необязательный платеж, взимаемый с физических лиц для пополнения государственного бюджета. Часть взноса поступает в федеральный бюджет, а часть расходуется на региональные и местные фонды.

Объектами налогообложения являются деньги, имущество и ресурсы, как это определено в налоговом кодексе. Примерами объектов налогообложения являются доходы (например, заработная плата, пособия) и имущество (например, недвижимость, транспортные средства).

После применения соответствующей скидки определяется налогооблагаемая база. Затем к этой величине применяется соответствующая налоговая ставка и рассчитывается размер взноса за налоговый период (календарный год).

Федеральная налоговая служба контролирует эту процедуру и информирует налогоплательщика о сумме и сроке действия. Оповещения направляются по почте, доставляются непосредственно из ФНС по запросу и предоставляются в электронном виде в личный кабинет налогоплательщика на официальном сайте ФНС nalog.ru.

Важно знать: налоговые ставки могут отличаться в зависимости от региона, но срок уплаты для всех одинаков.

Как проверить свою задолженность

Почему же стоит проверить свою задолженность? Во-первых, нередки технические ошибки. При обработке информации Федеральная налоговая служба не может перепутать данные или зарегистрировать изменения. В результате гражданин получает уведомление с неверной суммой.

Чтобы исправить это, он должен вступить в коммуникацию с ФНС. Однако пока этот диалог продолжается, обязанность налогоплательщика платить вовремя не отменяется, а просрочка чревата штрафами и пенями.

Во-вторых, многие граждане не знают о своих долгах. По закону налогоплательщиком является лицо, получающее доход и владеющее имуществом. Если вы продали имущество, получили награды и доходы или приобрели имущество, вы должны подать налоговую декларацию и заплатить пошлину.

Если вы не подали декларацию, будьте готовы к уплате обязательств, пеней и штрафов.

Закон устанавливает финансовые санкции за неуплату. В случае крупных нарушений налогоплательщики могут быть привлечены к уголовной ответственности.

Воспользуйтесь налоговым онлайн-сервисом и начните с — датированной и точной информации о налоговых обязательствах по НДС. Чтобы избежать санкций, знайте свои налоговые обязательства и оплатите их сейчас.

Подоходный налог

Подоходный налог или налог на доходы физических лиц — это основной налог на физических лиц. Подоходным налогом облагается доход. Граждане России платят со всех доходов, полученных на территории страны или за ее пределами. А непостоянные резиденты платят взносы только с доходов, полученных в Российской Федерации.

За предыдущий налоговый год определяются все доходы, полученные гражданами, и налоговая база. Налогооблагаемый доход определяется следующим образом

- по профессиональной деятельности; и

- от продажи недвижимости, находящейся в частной собственности

- от продажи транспорта, недвижимости и другого имущества

- доходами от лотерей и выигрышей; и

- Участие в предприятиях (дивиденды).

Классифицировать налогоплательщиков на две группы.

- Работники. Работодатели обязаны уплачивать налоговый сбор. За все доходы, выплачиваемые работникам, работодатель платит последний взнос на следующий день после выплаты.

- Физические лица, которые платят налог самостоятельно. В эту группу входят индивидуальные предприниматели, нотариусы, адвокаты и фрилансеры. А также все граждане, получающие доход от продажи недвижимости, наследственного имущества и т.д.

Как правило, подоходный налог составляет 13% для резидентов и 15% для нерезидентов. Однако в некоторых случаях применяются отдельные ставки (30% и 35%). Более подробную информацию о плательщиках и условиях можно найти в соответствующем разделе нашего сайта.

Транспортный налог.

Один из местных налогов, уплачиваемых владельцем транспортного средства (например, легкового автомобиля, грузовика, лодки, вертолета). Некоторые виды транспортных средств освобождены от уплаты налога. К ним относятся сельскохозяйственная техника, рыболовные суда, транспортные средства для инвалидов и легковые автомобили.

Налоговой базой является мощность транспортного средства. Чем меньше автомобиль, тем ниже коэффициент. Повышающий коэффициент применяется к легковым автомобилям мощностью от 3 млн рублей. Подробнее о правилах расчета налогов и льгот читайте в разделе «Транспортный налог».

Помимо других имущественных налогов для физических лиц, транспортный налог должен быть уплачен в определенные сроки: до 1 декабря. Налоговым периодом является календарный год, а расчет производится исходя из количества месяцев эксплуатации транспортного средства.

На наших воротах все категории владельцев информируются об этом налоге и могут оплатить его онлайн с помощью банковской карты.

Налог на недвижимость.

Налогоплательщиками являются физические лица, владеющие недвижимостью — комнатами, квартирами и коттеджами, летними и дачными домиками, гаражами и парковочными местами. Объектом налогообложения является строительство, в том числе и текущее.

Подземная стоимость объекта является основой для базовой налоговой базы. В прошлом основой расчета была инвентаризационная стоимость, но сейчас этот метод признан устаревшим. Размер взносов в рамках новой «земельной» системы определяется местными органами власти. Предельные значения следующие.

- 0,1% для всех типов домов, 0,1% для

- 2% на недвижимость стоимостью свыше 300 млн рублей; и

- 0,5% на прочую недвижимость.

Подробнее о расчете и освобождениях для граждан читайте в разделе «Налог на недвижимость»..

Российские регионы ввели собственные правила перехода на новую систему. Если в вашем регионе уже используется Закон о регистрации земли, проверьте стоимость вашей недвижимости, подтвердите расчеты и оплатите налог в электронном виде до 1 декабря.

Земельный налог

Земельный налог платят люди, владеющие или имеющие в неограниченном пользовании различные виды земли (например, дома, придомовые участки).

Взносы уплачиваются в местный бюджет, который определяет ставку. Расчет основывается на стоимости земельного участка. Местные власти имеют право применять дифференцированные ставки для различных категорий земель.

Ставки варьируются от 0,3% до 1,5%. Закон ограничивает максимальную ставку для участков 0,3%.

- Для сельскохозяйственных целей

- Строительство домов — и

- строительство домов — управление частными семейными фермами.

Более подробную информацию о расчете и применении льгот см. в разделе «Земельный налог»..

Напоминание о сроках: платежи этого года должны поступить в бюджет до 1 декабря. По земельному налогу вы можете сделать это онлайн на сайте Taxes, чтобы убедиться, что у вас нет просроченных долгов.

Как узнать и заплатить налог на физических лиц

Существует несколько способов узнать, сколько вы должны в бюджет.

- Через налоговые оповещения или посетив прямой

- Через сайт Госуслуг; или

- Через Федеральную налоговую службу по месту работы физического лица, через

- Налоги на онлайн-сайтах.

Рекомендуется регулярно проверять статус вашего налогового контракта, чтобы избежать задержек.

Онлайн-портал по налогам — это сервис state-ART, где можно получить достоверную информацию о расчетах Федеральной налоговой службы. Здесь нет регистрации и многоуровневой проверки личности: достаточно налогового номера и банковской карты. Оплачивайте наши услуги онлайн — гарантированное своевременное зачисление средств и отсутствие штрафов за просрочку.

Налоговый аудит и электронные платежные сервисы

Данные об имеющейся налоговой задолженности автоматически формируются в режиме онлайн Федеральной налоговой службой или официальной базой данных ГМП ГМП на основании запроса пользователя.

Расчетные операции осуществляет некоммерческая организация «Монета» (Центральный банк Российской Федерации, ИНН 1215192632).

Федеральная налоговая служба

Все совершеннолетние граждане Российской Федерации обязаны платить налоги. Хотите сделать это немедленно? Оплатите налоги онлайн в течение нескольких минут с помощью опции «Оплата государственных услуг». Платите сразу и избегайте задержек.

Официальный источник данных

Все данные предоставлены базой данных Государственной информационной системы ГИС ГМП

Защита информации PCI DSS

Международная платежная система и Международная платежная система MasterCard.

Подтверждение оплаты

Информация о переводе средств заносится в профиль физического лица и отправляется на почту

Удобные варианты оплаты

Платежи банковской картой через Yandex Pay и по счету телефона.

Вы здесь впервые?

Откройте для себя все преимущества Gate

- Легкий доступ к информации о транзакциях и статусе платежа

- Печать платежных документов

- Уведомления о налоговой задолженности по электронной почте и SMS

- Автоматические данные, управление банковскими картами и т.д.

Мобильное приложение поможет

- Узнайте о своих налоговых задолженностях без необходимости открывать форму заявления

- Поиск налоговой задолженности, налоговых документов и идентификаторов НДС

- Оплатить с помощью Maestro, MasterCard, Visa и MiR

- Получите доказательства в электронном формате

Сделайте процесс уплаты налога простым и удобным!

Вопросы и ответы по оплате налогов

- Как я могу узнать об НДС?

При регистрации в инспекции каждому гражданину присваивается идентификатор НДС, при этом каждому гражданину выдается соответствующее свидетельство. Если документ отсутствует, найти идентификатор НДС можно на портале «Оплата государственных услуг» или на официальном сайте Федеральной налоговой службы с помощью «Поиска НДС по паспорту».

По идентификатору НДС можно найти налоги и штрафы; идентификатор НДС используется для определения задолженности, срок уплаты которой еще не истек. Например, срок уплаты трансфертного налога за 2020 год истекает 1 декабря 2021 года, но в этот день он должен быть оплачен с помощью чека; после 1 декабря он также появится в поиске на основе НДС, поскольку он просрочен.

Чеки на основе НДС ничем не отличаются от любого другого средства оплаты налога: вам нужно найти Axhured, ввести свой идентификатор НДС, затем выбрать способ оплаты, ввести адрес электронной почты и отправить подтверждение.

Да, поскольку информация о налоговых обязательствах физических лиц не относится к охраняемой государством налоговой тайне.

Обновление информации по базе ГСП и ФАТА осуществляется ежедневно. Обновление статуса и остаток задолженности по требованиям, оплаченным в течение 7-10 рабочих дней с даты оплаты, должны быть отмечены. При частичном погашении срок может увеличиться до 15 рабочих дней.

Мы предоставляем электронное доказательство и оригинал платежного поручения, подтверждающего перевод средств в Федеральную налоговую службу.

Датой окончания срока обычно является дата уплаты налога или штрафа. Данная услуга гарантирует передачу информации в ГИС ГМП в течение нескольких минут после оплаты. Однако, в случае значительной нагрузки на информационно-платежный сервис Федеральной налоговой службы, произойдет задержка в передаче информации стороне Федеральной службы.

В случае переплаты эта сумма будет отображена в «Личном кабинете налогоплательщика» на сайте nalog.ru. Первый вариант — деньги учитываются при автоматическом расчете будущих исчислений; второй вариант — они могут быть возвращены на банковский счет плательщика. Для этого необходимо подать заявку на получение денег онлайн в личном кабинете налогоплательщика или лично сдать их в инспекцию.

Что будет, если вовремя не заплатить налоги?

Налог — обязанность каждого гражданина, получающего доход или владеющего автомобилем, землей, квартирой или жильем. Если подоходный налог с физических лиц на заработную плату работника должен платить работодатель, то другие налоги должны платить сами граждане.

В случае неуплаты к налогоплательщику применяются следующие санкции.

- штраф в размере 20% от неуплаченной суммы (если Федеральная налоговая служба докажет, что неуплата была умышленной, на нарушителя налагается штраф в размере 40%); и

- штраф в размере 1/300 процентной ставки Центрального банка Российской Федерации за каждый день просрочки; и

- взыскание долгов, штрафов и пеней Службой принудительного исполнения.

Лучший способ защитить себя от штрафов — оплачивать налоги онлайн по ИНН или индексу документа на сайте «Заплати Госуслугам». Это очень удобно, так как нет необходимости лично посещать ФНС для оплаты квитанции или банк. Этот способ экономит время и нервы.

Моментальное уведомление о новых налогах

Зачем тратить время на постоянную проверку своих ожидающих оплаты налогов, вводить адрес электронной почты в настройках myalpari и быть в курсе новых сертификатов?

С нами вы экономите время, силы и деньги!