- Срок сдачи декларации по УСН за 2022 год

- Декларация по УСН: пример заполнения

- Заполняем титульный лист

- Заполняем раздел 2.1.1

- Как уменьшить налог на сумму взносов

- Расчёт недоплаты

- Порядок представления декларации

- Подготовка и формирование декларации по УСН в 1С

- Шаг 1. Обновление программы

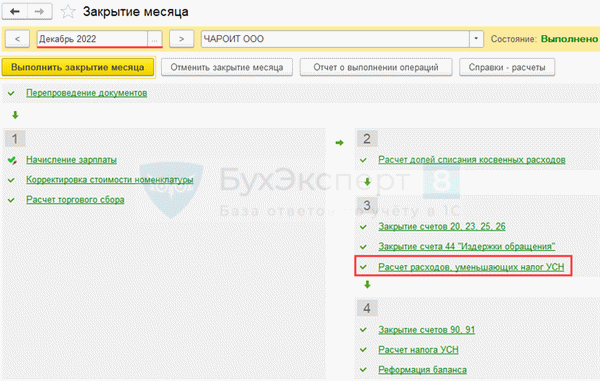

- Шаг 2. Закрытие периода

- Шаг 3. Проверка настроек

- Шаг 4. Проверка учета отражения операций

- Шаг 6. Проверка начисления авансов

- Шаг 7. Перенос налоговых убытков

- Шаг 10. Экспресс-проверка

- Шаг 11. Проверка КУДиР

- Шаг 13. Создание декларации

- Шаг 14. Проверка декларации

- Шаг 15. Контроль состояния расчетов

- Шаг 16. Формирование операции по ЕНС и уплата налога в бюджет

- Публикация.

- См. также.

- На готовом бланке: вручную или на компьютере

- Шаг 1. Возьмите пустой бланк декларации

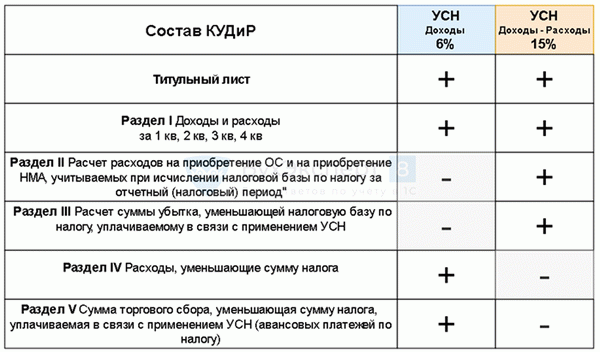

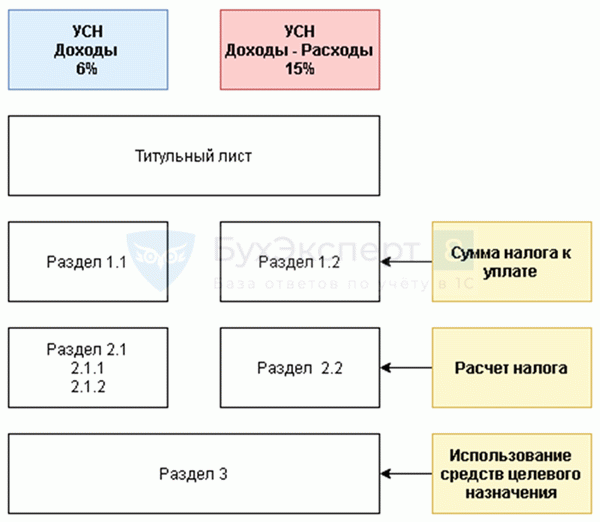

Помимо титульного листа, декларация имеет шесть разделов. Какие из них должны быть заполнены?

- Организации, выбравшие доход в качестве объекта налогообложения, должны заполнить разделы 1. 1 и 2. 1. 1. 1. Если организация также обязана уплачивать налог, необходимо заполнить раздел 2. 1. 2.

- Раздел 3 заполняется только лицами, получившими специальное назначение в течение отчетного периода. Как правило, у простых компаний и частных предпринимателей эта часть декларации отсутствует.

- Раздел 2. 2 дополняется за счет исключения расходов теми, кто выбрал в качестве объекта налогообложения доходы.

Срок сдачи декларации по УСН за 2022 год

Единая налоговая декларация при УСН юридическими лицами подается ежегодно до 25 марта года, следующего за отчетным (ст. 346.23 ФЗ РФ, пп. 1 п. 1).

Отчет юрлица за 2022 год должен быть представлен до 27 марта 2026 года, так как 25 марта выпадает на выходной день.

Единую налоговую декларацию в рамках упрощенного налогового режима индивидуальные предприниматели должны представлять ежегодно до 25 апреля года, следующего за отчетным (ст. 346.23 п. 2 НК РФ).

Отчет ИП за 2022 год должен быть представлен до 25 апреля 2026 года.

Декларация по УСН: пример заполнения

Организации могут подать декларацию через ГБО или в печатном виде в зависимости от ситуации; если выбран второй вариант, рекомендуется написать декларацию в специальном программном обеспечении (корпоративные бесплатные налогоплательщики могут найти его на сайте ФНС). В этом случае в бланке будет отражен специальный компьютерный код.

Налогоплательщики не обязаны использовать машиночитаемые формы при подаче декларации по УСН. Однако на практике некоторые налоговые органы отказываются принимать обычные Excel-формы.

Некоторые правила:.

- Каждый лист декларации должен быть распечатан отдельно — двойная печать запрещена

- Не нужно обводить листы штрихами

- Используйте прочерки, если вы не указываете пункты в поле

Заполняем титульный лист

Верхняя строка листа предназначена для НДС и KPPP — USPS должен оставить поле KPPP пустым. Эти поля повторяются на всех остальных страницах.

Если вы представляете первоначальную декларацию, заполните в ‘Adaptation number’ номер ‘0’.

Если вы подаете уточненную налоговую декларацию, заполните в поле ‘Номер адаптации’ цифру ‘0’.

В поле ‘Налоговый период’ необходимо ввести код 34, соответствующий календарному году. В соответствующем поле необходимо ввести код 2020 и код налогового органа. В поле ‘По месту нахождения’ необходимо проставить код — для индивидуальных предпринимателей ставится 120, для организации — 210.

Кроме того, необходимо указать налогоплательщика.

- Если это предприниматель, то необходимо написать ФИО полностью без указания статуса ИП

- Для организаций необходимо указать организационно-правовую форму и голографическое название. Общество с ограниченной ответственностью «Ромашка».

Код оквэд должен быть указан как основной. При совмещении налогообложения желательно указать, что оквэд украден на упрощенной системе налогообложения.

Если аудитор спрашивает о выписке, рекомендуется сообщить номер телефона, так как это может потребоваться. Однако налогоплательщики не обязаны это делать.

Форма «Форма реорганизации» предназначена для предприятий, находящихся в процессе реорганизации.

В нижней части титульного листа находится лицо, подписывающее заявление. Ниже приведены следующие данные.

- Руководитель организации (код 1); указываются имя и фамилия руководителя, подпись и дата подписания.

- Индивидуальный предприниматель (код 1); указывается подпись и дата ИП. Не указывайте имя и фамилию в этом разделе.

- Уполномоченное лицо подписывает заявление от имени руководителя или ИП (код 2). Необходимо указать фамилию, имя и отчество уполномоченного лица. Необходимо поставить дату и подпись.

- Налогоплательщика представляет юридическое лицо, и налоговую декларацию подписывает его представитель (код 2). Должно быть указано имя представителя юридического лица, действующего на основании соответствующего документа. Заполняется «Наименование организации — представителя налогоплательщика». Ставится подпись и дата лица, представляющего организацию.

Если налоговая декларация подписывается непосредственно руководителем учреждения или индивидуальным предпринимателем и представляются только доверенные лица, их данные на титульном листе не указываются.

Титульный лист.

Заполняем раздел 2.1.1

Заполнение вычислительной части декларации начинается с раздела 2.1.1. В этом разделе необходимо отразить отчетный период, за который были получены доходы и уплачены взносы.

В строке «сотрудник налогоплательщика» указывается, производит ли организация выплаты физическим лицам. Организации и самозанятые лица указывают «1», а самозанятые лица — «2».

Следующие строки — это строки 110-130. Здесь должна быть указана сумма полученного дохода. Доход показывается не поквартально, а по мере поступления.

- Строка 110 показывает доход за первый квартал.

- Строка 111 — первый триместр

- Строка 112 — девять месяцев.

- Строка 113 — весь 2022 год.

Следующие четыре строки предназначены для указания налоговой ставки. По умолчанию ставка составляет 6%. Однако различные отрасли могут определять свои собственные плательщики.

Обратите внимание! Во многих регионах ставки налога при упрощенной системе налогообложения были снижены. Например, для некоторых видов деятельности в Саратовской области ставка составляет 2%, в Смоленской области — 4,5%, в Тульской — 4,5%.

Должен ли предприниматель подавать налоговую декларацию, если его деятельность в этом регионе облагается по ставке 0%? Безусловно. Налог платить не нужно, но декларацию подавать необходимо. В этом случае доход должен быть задекларирован в обычном порядке, а в поле налоговой ставки должен быть указан «0».

Следующие четыре строки с кодами 130-133 предназначены для декларирования налога к уплате (авансового платежа) за квартал, семестр, девять месяцев и год. Сумма рассчитывается по резкому увеличению выручки, полученной за период, соответствующий ставке налога. В случае использования специальных программ или услуг эта цена автоматически дополняется.

Кроме того, перечисляются суммы, уплаченные субъектом в соответствующем периоде в качестве страховых взносов, пособий и других налоговых платежей.

Взносы и платежи, вычитаемые из налогов, приходятся на период, в котором они фактически произведены, а не на указанные периоды.

Как уменьшить налог на сумму взносов

Процесс дисконтирования налога и налоговых платежей зависит от того, является ли налогоплательщик работодателем.

- Индивидуальные предприниматели без работников (в строке 102 указан знак «2») могут вычитать страховые взносы, уплаченные от их имени, без 50% порога. Это означает, что налог может быть обнулен, если он меньше уплаченных взносов. В этом случае строки 140-143 показывают ту же сумму, что и строки 130-133. Это означает, что уменьшение равняется налогу, и вам не нужно платить его в бюджет. Однако цифра в строках 140-143 не может быть больше, чем соответствующая сумма налога. Кроме того, в этих строках указаны вычеты, которые не могут превышать сумму выявленного налога.

- Организации с работниками и индивидуальные предприниматели (102 код «1») могут уменьшить свои налоги до 50%; в строках 140-143 этот налогоплательщик не должен показывать более половины суммы, указанной в строках 130-133.

Это обычный случай. Однако расчет отличается, если субъект платит торговые взносы. В любом случае, в строках 140-143 информация о торговых взносах не показывается.

Раздел 2.1.1.

Расчёт недоплаты

Важный нюанс! В упрощенной налоговой декларации не отражается сумма налога, уплаченная налогоплательщиком за год. Поэтому результат по строке 100 раздела 1.1 не всегда дает точное представление о сумме переплаты в бюджет.

Оставшаяся сумма рассчитывается по следующей формуле

Раздел 2. 1. 1, строка 133 — Раздел 2. 1. 1, строка 143 — Налог уплачен

Уплаченный налог — это сумма налога, уплаченная за год.

Результат — сумма, уплаченная в бюджет. Результат со знаком «минус» означает более высокие показатели.

Раздел 1.1.

Порядок представления декларации

- После 27 марта 2026 года — для организаций (срок уплаты переносится с 25 марта 2026 года, так как он выпадает на праздничный день); и

- до 25 апреля 2026 года — для индивидуальных предпринимателей.

Форма: приложение 1 к приказу Федеральной налоговой службы от 25 декабря 2020 года, налоговая декларация по налогам, уплачиваемым при упрощенной системе налогообложения N ЕД-7-3/958@.

Кто должен подавать: организации и индивидуальные предприниматели, облагаемые налогами по упрощенной системе налогообложения.

Представляется: в Федеральную налоговую службу:

- По месту нахождения организации.

- По месту жительства индивидуального предпринимателя.

Налоговый период: год.

Тип:.

- (ст. 80, п. 3 НК РФ).

- Бумажный (письмо Федеральной налоговой службы от 3 декабря 2013 года N ЕД-4-15/21594).

Штрафы за непредставление отчетности :

- штраф 5% от суммы УСН по декларации за каждый полный или неполный месяц просрочки (не >30% от суммы и< 1 000 руб.) (п. 1 ст. 119 НК РФ);

- блокировка расчетных счетов при опоздании декларации более чем на 20 рабочих дней (абзац первый подпункта 3 статьи 76, пункт 11 Налогового кодекса).

Подготовка и формирование декларации по УСН в 1С

Этап 1. Подготовка к заполнению декларации по УСН для 1С.

Шаг 1. Обновление программы

Обновите версию/платформу до актуальной, которую можно найти в разделе Главная — О программе.

Шаг 2. Закрытие периода

Закрыть период обработки для всех сотрудников, не участвующих в закрытии месяца (операция — дата запрещенного изменения данных).

Шаг 3. Проверка настроек

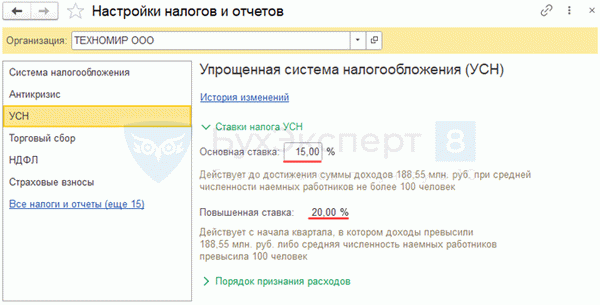

- Ставка УСН (право на льготную ставку), (дата постановки на учет, код статистики, подписант…). УП, в том числе.

Шаг 4. Проверка учета отражения операций

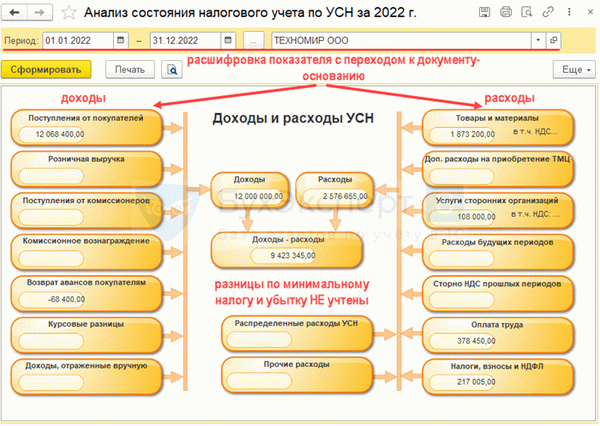

Проверьте правильность данных по УСН (Отчет — Учет УСН). ‘Пройти’ из каждой рамки и проверить данные даже в пустых полях. Их можно сравнить с кудиром.

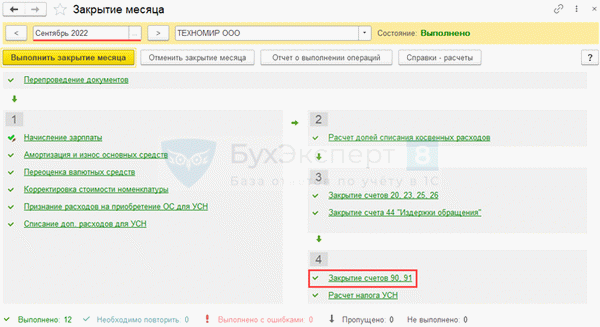

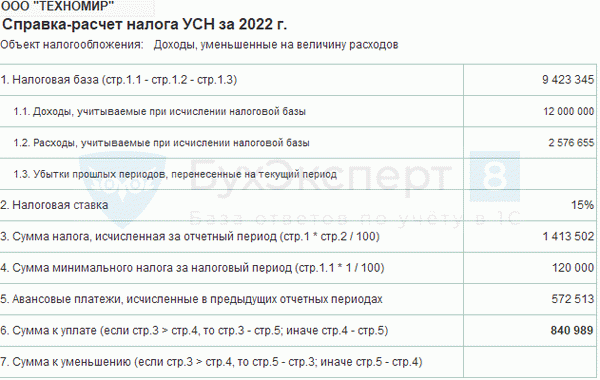

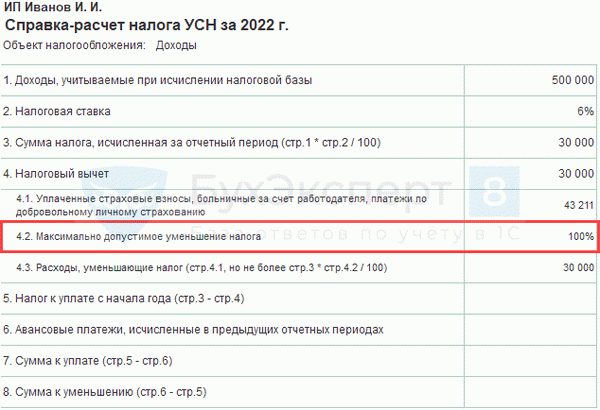

Шаг 6. Проверка начисления авансов

Проверьте расчет авансов за один квартал, одно полугодие и девять месяцев в компании — Закрытие месяца — Проверьте расчет налогов в рамках упрощенной системы налогообложения.

Авансы рассчитываются по налоговой ставке, указанной в настройках.

3. с выпусков 0. 130 по 1С применяется подход использования повышенной ставки отрицательного налогообложения согласно письму ФНС от 14. 12. 2022 г. N СД-4-3/16972. @.

Подробнее о Расчет налога УСН после перехода на повышающий коэффициент в 1С к 2022 году.

Проверить расчет авансов при УСН.

- ДТ 99. 01. 1 кт 68. 12,.

- В накопительных регистрах, рассчитывающих налоги при упрощенной системе налогообложения, данные собираются нарастающим итогом.

Расшифровать расчеты помогает вспомогательная ведомость ЕФК «Расчет авансов по налогам» 2022.

- Доплата к доходам по УСН

Кроме того, необходимо определить сумму налога, принимаемого к вычету при УСН.

Налог (авансовый платеж) по УСН (доходы) уменьшается на сумму до 50% (346. 21 ФЗ РФ)

- ОПС, ОМС + ДМС и страховые взносы на ОПС, уплаченные (в пределах исчисленной суммы) в течение налогового периода (отчетного периода)

- Пособия по временной нетрудоспособности (за исключением НССИ), действующие в течение первых трех дней (за счет работодателя)

- Выплата в рамках необязательного полиса личного страхования в пользу работника, за временную импотенцию в течение первых трех дней.

Индивидуальные предприятия без работников в системе подоходного налога:.

- Не существует 50% ограничения на уменьшение налога (ст. 430 Налогового кодекса).

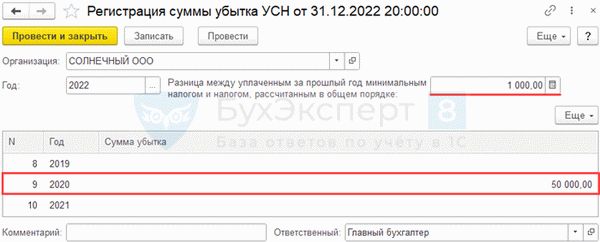

Шаг 7. Перенос налоговых убытков

«Оспаривание» минимального налога (УС Н-КОСТ, 15%) по убыткам и бизнесу прошлых лет — регистрация убытков УСН.

Минимальный налог по УСН (доходы) составляет 1% от дохода (ст. 346. 15, п. 6, НК РФ, ст. 346. 18).

Он уплачивается, если обычный налог за налоговый период меньше минимального налога. Разница между суммой уплаченного минимального налога, суммой обычного налога и налоговым убытком может быть перенесена на будущие периоды для учета расходов по упрощенной системе налогообложения (ст. 346.

18, п. 7 НК РФ). Перенос убытков возможен в течение 10 лет.

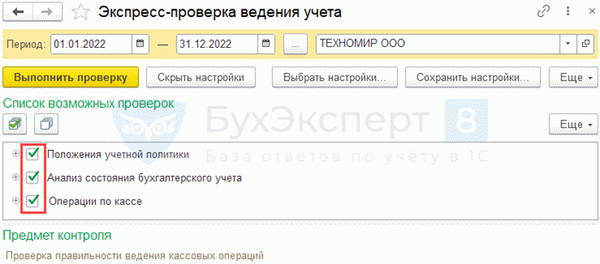

Шаг 10. Экспресс-проверка

Проведите быстрый бухгалтерский аудит, используя максимальный анализ в модуле Справочник — Быстрый контроль.

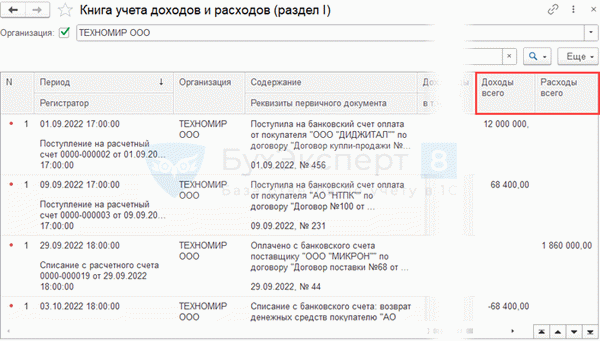

Шаг 11. Проверка КУДиР

Источники информации для заполнения КУДР: например, регистры накопления доходов и расходов (раздел I).

Проверьте операции, отпечатанные в КУДР в отчетах — регистрах доходов и расходов во всех разделах, где есть данные.

- 22. 10. 20212 Сохранить форму казначейского распоряжения N 135Н.

- В электронном виде с конца года 1С:.

- Печатная.

- Привязана к коду.

- Заверяется вместе с администратором.

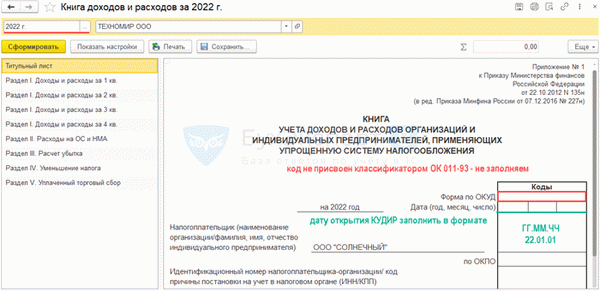

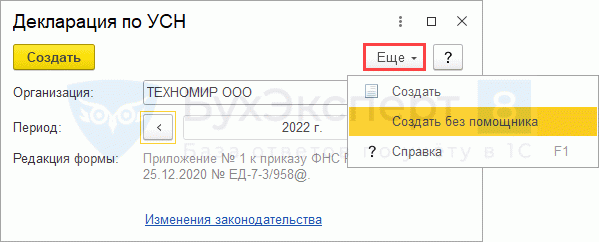

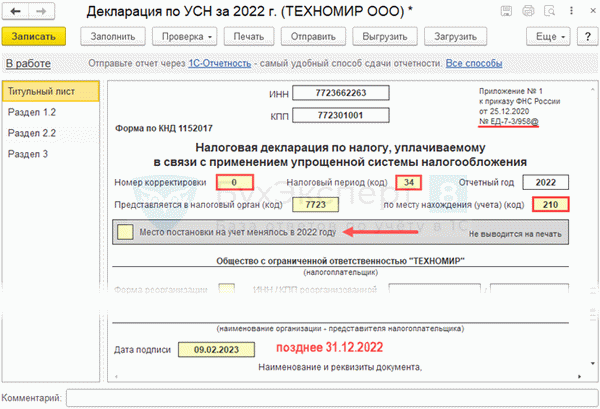

Шаг 13. Создание декларации

Подготовить налоговые декларации по упрощенному режиму налогообложения в текущей версии.

- Главная — Вся организационная работа — УСН, выписка ?1С Читать дневник бухгалтера: список задач

- Отчеты — Рефераты — Рефераты по упрощенной системе налогообложения — Помощник по упрощенной системе налогообложения,.

- Рефераты — 1 С-Отчеты — разовая работа.

Декларации можно создавать без использования Помощника по упрощенной системе налогообложения (с версии 3. 0. 105. 45).

Состав декларации зависит от объекта налогообложения — УСН Доходы или УСН Доходы — Извлечение.

Титульный лист — объект вводится из карточки организации.

Дата — автоматически заполняется рабочая дата.

Большинство строк заполняются автоматически:.

- Ярко-желтые ячейки заполняются вручную.

- Открытые зеленые ячейки заполняются и обрабатываются по данным 1С.

- Темно-зеленые ячейки заполняются по данным светло-зеленых ячеек и не могут быть обработаны.

Шаг 14. Проверка декларации

Построено — в ССК Выполнена проверка и создан логический формат.

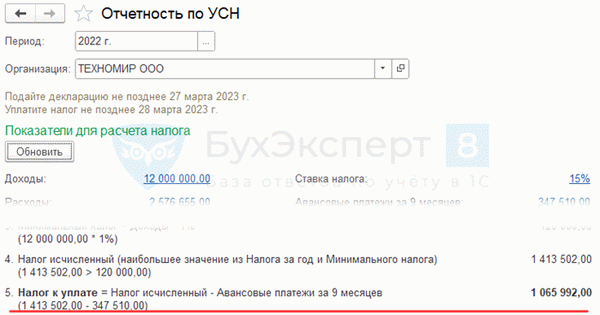

Шаг 15. Контроль состояния расчетов

Отложить помощник по ЕСН / проверить наличие излишних налоговых обязательств.

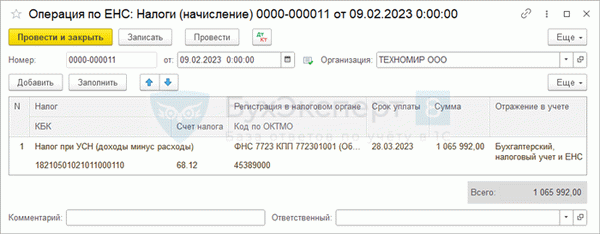

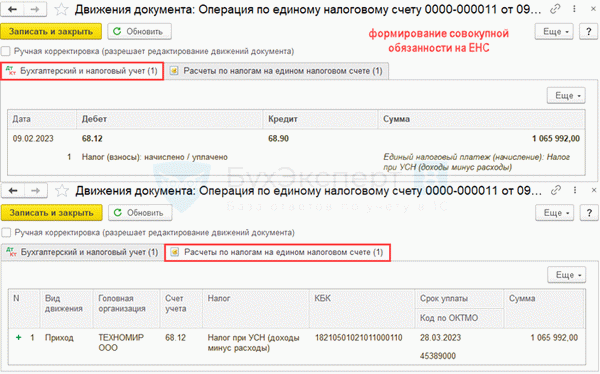

Шаг 16. Формирование операции по ЕНС и уплата налога в бюджет

Автоматически создать акт о неуплаченном налоге против платежных поручений УСН и оплатить причитающийся налог из раздела.

Документальная операция по единому налоговому счету (Начислено) с типом налог настраивается с помощью кнопки Создание операции УСН.

Публикация.

При этом создается приостановленная регистрация для перевода отдельных понесенных налогов на ЕНВД и создается запись налогового счета по единому налоговому счету с доходами (расходы создаются при зачете ЕНВД).

Тем самым устанавливается общая обязанность по уплате упрощенных налогов на ЕНВД (раздел 11.3 Налогового кодекса РФ).

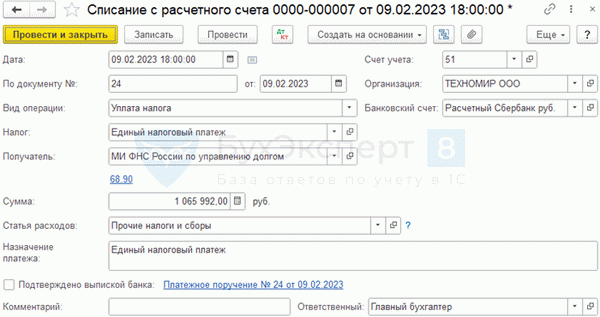

После оплаты через бюджет (кнопка «Банковский платеж») платеж списывается с прицельного счета на основании бланка платежного поручения.

См. также.

Подпишитесь на YouTube и Telegram, чтобы быть в курсе новостей 1С и больших изменений в законодательстве

Помогла ли вам статья?

Получите еще один секретный бонус и полный доступ к системе помощи Бухэксперт8 бесплатно на 14 дней!

- В этой статье вы узнаете, как рассчитать «упрощенный» налог и заполнить декларацию....

(1 оценка, в среднем: 5,00 из 5,00)

Вы можете объяснить свой вклад в статью в комментариях ниже. Обратите внимание! Наши эксперты не будут отвечать на вопросы по 1С и Пояснительному методу. Вы можете задать вопрос нашим экспертам в личном кабинете

На готовом бланке: вручную или на компьютере

Шаг 1. Возьмите пустой бланк декларации