- Формула

- Как анализировать показатель

- Обзор

- Выбор базы для расчета

- Применение коэффициентов оборачиваемости

- Пример.

- Из этой статьи вы узнаете:

- Как и почему требования делятся на группы

- Какие финансовые показатели необходимо рассчитать для оценки эффективности управления требованиями

- Оборачиваемость в днях

- Отношение дебиторской задолженности к выручке и активам баланса

- Соотношение дебиторской и кредиторской задолженностей

- Как определить контрагентов и управлять требованиями.

- Проверьте платежеспособность контрагентов

- Продумайте шаги работы с должниками

- Спишите невзысканные долги

Сумма определяется следующими видами

kodz = gg/osrdz, где

где kodz — искомый коэффициент, VG — годовой доход, а Osrdz — среднее требование, то есть средняя величина остатка.

rrrr = (rhf + rhfcon)/2,.

Рсрф и Рскон — это балансовые элементы количества требований на начало и конец рассматриваемого периода.

Другой способ выражения оборачиваемости — это количество дней, в течение которых работа, услуга или продукт находятся в ожидании.

тдпдп = 365/ктдп, где

где TCDR — временная стоимость продаж по счету. Также называется днями неоплаченных услуг или продаж и средним временем восстановления. Другими словами, это время, необходимое для преобразования наличного или безналичного требования.

Четко определенных критериев для RAC не существует, поскольку это число может сильно варьироваться в зависимости от технических характеристик бизнеса и отрасли. Однако в любом случае, чем выше der, тем лучше. Это связано с тем, что более высокие цены достигаются, когда среднее количество требований ниже.

Однако не обязательно, что низкий показатель ГТО говорит об эффективности коммерческой организации или бизнеса. Он может указывать на то, что многие товары продаются в кредит.

Важно сравнивать индекс оборота от одного периода к другому. Со временем эффективная работа будет увеличивать индекс оборота требований, и это рассматривается как положительная тенденция. Например, если в 2018 году индекс РДВР составляет 20, а в 2019 году — 25, то оборот требований увеличился на 25%, что является очень положительным результатом.

Также проанализируйте показатели DCDVR: если средний период восстановления составляет 18 дней в 2018 году, а в 2019 году снижается до 14 дней, это отлично. Чем больше количество дней неоплаченных продаж или услуг, тем выше риск, что долг не будет погашен.

В крупных компаниях показатель считается не только по общему годовому балансу, но и отдельно по разным сделкам, сериям продукции, физическим и юридическим лицам. Таким образом, можно рассчитать оборот требований, чтобы определить наиболее безопасные варианты для бизнеса.

Формула

При расчете индексов используются различные виды индексации.

Общие типы для расчета оборота счета за любой период:.

- Kodz — показатель скорости движения транспорта, и

- Q- выручка (рубли),.

- dz.кп— Дебиторская задолженность на конец периода.

- dz.нп— Требования на начало периода.

Формула для расчета периода оборота в днях :

- Ост.дз— Средний остаток дебиторской задолженности, где

- В — выручка предприятия.

Период может быть рассчитан следующим образом.

- СО дз — средний остаток дебиторской задолженности, а

- 365 — количество дней в году (если расчет производится за другой период, то используется фактическое количество дней)

- 2110 — значение строки 2110, значение

- 1230кп— Значение строки 1230 на конец года

- 230нп— Значение строки 1230 на начало периода.

Важно!

- Выручка должна рассчитываться на дату отгрузки (дату оказания услуги).

- НДС и акциз также включаются в сумму счета-фактуры и их не нужно исключать из выручки.

Как анализировать показатель

Этот коэффициент используется для анализа денежных потоков бизнеса за разные периоды. Он сравнивает, произошло ли увеличение или уменьшение. Увеличение означает, что ситуация улучшилась и доля претензий уменьшилась. Снижение, с другой стороны, является печальным признаком. Оно указывает на то, что долг клиента увеличился.

Лучше всего посмотреть на показатели за предыдущий год и рассчитать процентное соотношение на ежеквартальной или ежемесячной основе.

Процентное увеличение претензий.

Процентное сокращение дебиторской задолженности.

Проблемы с продажами.

Улучшение ситуации с продажами.

Улучшение платежеспособности компании.

Увеличение сроков отложенных платежей.

Сокращение сроков отложенных платежей.

Необоснованно высокий рост продаж.

Продажи идут нормальными темпами.

Увеличение сроков оплаты дебиторской задолженности указывает на усиление контроля над платежами клиентов во избежание финансовой нестабильности и необходимости дополнительного финансирования.

Компаниям с ярко выраженной сезонностью следует обратить особое внимание на сравнение цен за аналогичные периоды предыдущих лет. Это связано с тем, что анализ индекса только за текущий год не даст истинного представления о ситуации с максимальным и минимальным спросом на товары/услуги.

Если предприятие предлагает отсроченные платежи, а срок платежа превышает оборачиваемость дебиторской задолженности, вся деятельность предприятия находится под угрозой, так как у предприятия могут возникнуть постоянные проблемы с ликвидностью и кассовый разрыв. В этом случае необходимо принять срочные меры по сокращению дебиторской задолженности. В противном случае компании придется брать деньги из своего оборотного капитала, тем самым снижая свои показатели.

Чем дольше период раздельного проживания, тем выше риск невыплаты. Индекс может быть рассчитан отдельно в отношении

Обзор

Выбор базы для расчета

Оборот предназначен для оценки средней отсрочки платежа при организации продаж и закупок. С другой стороны, величина дебиторской и кредиторской задолженности во многих счетах компании включает не только сумму процентов с оборота. В частности, счета активов и дебиторская задолженность покупателей — это не только счета активов.

- Дебиторская задолженность часто состоит из дебиторской задолженности покупателей и авансовых платежей, внесенных в счет расходов компании. В этом случае авансовый платеж следует исключить, оставив только дебиторскую задолженность покупателя.

- Кредиторская задолженность может включать различные виды дебиторской задолженности. В расчет оборота обычно включается только кредиторская задолженность.

- Помимо «торговой» кредиторской задолженности, баланс компании может содержать безнадежные долги или аналогичные записи, которые уже не актуальны. Желательно исключить их из отчетности, но на практике это может быть затруднительно.

При расчете коэффициента оборачиваемости кредиторской задолженности возникает еще одно несоответствие в выборе исходных данных. Логика коэффициента требует, чтобы в числителе использовалась общая стоимость бизнеса, которая может быть рассчитана по отношению к выручке, например, к обороту дебиторской задолженности.

Причиной такого выбора является желание иметь одинаковую основу для расчета всех коэффициентов оборачиваемости. А неопределенность, создаваемая отклонениями от этой базовой формулы, не настолько велика, чтобы мешать работе.

Применение коэффициентов оборачиваемости

В зависимости от отрасли, рыночных условий и даже стратегии компании, не существует универсально рекомендуемой цены разделения. Для одной компании срок более 15 дней уже является проблематичным, в то время как для другого бизнеса 90 дней — норма.

Тем не менее, показатели текучести кадров могут многое рассказать о том, что происходит в фирме. Использование этих показателей основано на двух подходах

- Сравнение с конкурентами. Если у конкурента период инкассации составляет 10 дней и ему 50 лет, его бизнес может быть более гибким и устойчивым к изменениям рыночных условий.

- Анализ тенденций — значительные изменения в обороте свидетельствуют о том, что условия оплаты бизнеса с клиентами или поставщиками меняются. Это может указывать на изменение рыночной стратегии, но часто условия меняются под давлением обстоятельств.

Анализ тенденций и сравнение с конкурентами дает полезную информацию о том, что произошло с компанией в последнее время. Еще одно применение оборота — планирование потребностей в движущемся капитале для будущих планов.

Если разрабатывается новый план, общая информация о бизнесе или анализ аналогичных проектов может показать, какой оборот является нормальным для такой деятельности. Проектирование потребностей в капитале основывается на прогнозах рабочей нагрузки и скорости оборота.

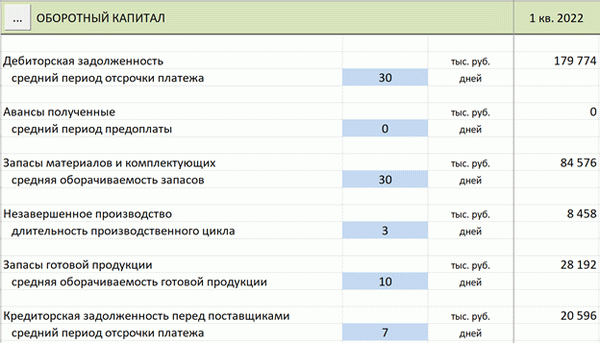

Например, в программе «Альт-Инвест» это может выглядеть следующим образом

Пример.

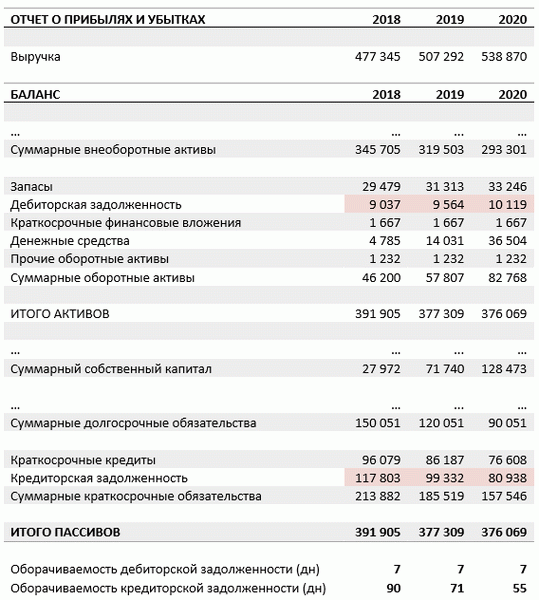

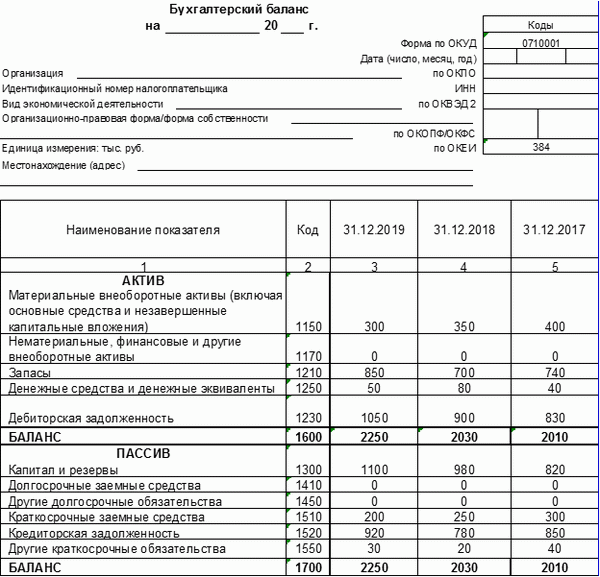

Ниже приводится выдержка из финансовой отчетности и расчет показателя оборачиваемости для данного отчета.

В этом примере можно отметить, что у компании очень короткий цикл получения денег от клиентов — всего семь дней. Это хорошо для бизнеса, но в то же время делает показатели ликвидности компании (CR, QR) ниже. Окончательные выводы о состоянии компании можно сделать, только изучив ее показатели с разных сторон, таких как ликвидность, оборачиваемость и прибыльность.

Подобные статьи публикуются регулярно. Подпишитесь на нашу рассылку, чтобы быть в курсе новых материалов и получать информацию о наших образовательных программах.

Если вы хотите инвестировать или усовершенствовать свои навыки финансового анализа и программирования, ознакомьтесь с нашими семинарами.

Из этой статьи вы узнаете:

- Как и почему требования делятся на группы

- Какие финансовые показатели необходимо рассчитать для оценки эффективности управления требованиями

- Как определить контрагентов и управлять требованиями.

- Заключение: краткий обзор того, как управлять требованиями

Как и почему требования делятся на группы

Обязательства делятся на категории — каждая со своими особенностями и проблемами. Поэтому, прежде чем анализировать требования, разделите группы должников внутри них.

Самые большие группы — это должники покупателей и должники поставщиков. В первом случае долг возникает потому, что покупателю была предоставлена отсрочка платежа. Требование поставщика возникает, если по условиям контракта требуется прогресс в счет будущих традиций.

Обычный способ классификации требований — по контрагентам. Такой отчет формируется всеми бухгалтерскими программами.

Однако, помимо распределения по контрагентам, требования разделяются по срокам исполнения. Это позволяет видеть, когда ожидается поступление требований, и планировать платежи.

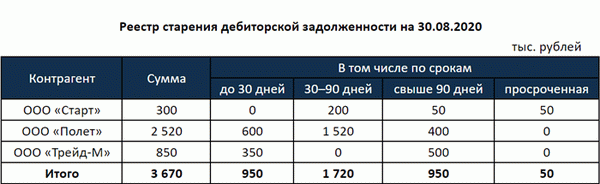

Для этого создается специальная форма — реестр просроченной задолженности. Если у вас есть просроченная задолженность, разделите ее, чтобы убедиться, что вы работаете с данным контрагентом.

Большинство платежей от контрагентов поступает в течение 30-90 дней. Вы можете планировать максимальные платежи в течение этого периода. Просрочек мало, всего 1,4% (50 из 3670) — в компании проводятся проверки по взысканию задолженности.

Другие требования зависят от специфики бизнеса.

Если представительств много, требования разделяются внутри каждого контрагента в соответствии с индивидуальными договорами и товаросопроводительными документами, а также по каждому контрагенту. Если продаются разные продукты, проанализируйте требования по каждой группе продуктов.

Если продукция продается в разных регионах, разделите требования по регионам. Чтобы оценить эффективность работы менеджера по продажам или закупкам, проанализируйте требования по каждому контракту, за который отвечает конкретный специалист.

Например, для клиентов каждого менеджера создается отдельный реестр задолженности, и распределение задолженности сравнивается по периодам.

Чем короче период отсрочки, тем лучше для компании. Поэтому менеджер с самым высоким коэффициентом задолженности при самом коротком периоде погашения должен получить более высокую оценку. В данном примере это максимум 30 дней. Вознаградите сотрудника и дайте ему дополнительную премию.

В идеале отсроченных долгов быть не должно, но вы можете установить на них ограничения. Например, 5% от всех счетов компании, за которые отвечает менеджер. Если лимит превышен, уменьшите бонусную часть вознаграждения сотрудника.

Какие финансовые показатели необходимо рассчитать для оценки эффективности управления требованиями

Оборачиваемость в днях

Это период, за который контрагенты в среднем погашают свои долги. Рассчитайте скорость движения (обр) требования по типу

Т — это период дней, за который определяется товарооборот. месяц, квартал или год.

V — выручка за этот период.

ARR — среднее значение требований за этот период.

Например, квартальная выручка компании составляет 50 000 000 000 рублей. Среднее требование за тот же период — 10 000 000 000 рублей. Тогда норма высвобождения для квартальных требований выглядит следующим образом.

TDR = 90 дней / (50, 000 000 000 рублей / 10, 000 000 000 рублей) = 18 дней.

Это означает, что деньги компания получает через 18 дней после отгрузки товара.

Не существует стандартной скорости оборота счетов дебиторской задолженности. В идеале она должна быть полной, то есть сведенной к нулю, при авансовых платежах, а не авансах поставщиков. Тогда деньги можно сразу же использовать для покупки следующей партии сырья или товаров.

Деньги меняются быстрее, и компания может получить больше прибыли без дополнительных финансовых вложений в этот период.

Однако на практике очень трудно, особенно для малых и средних предприятий, работать без требований. Во время экономического спада конкуренция усиливается — если от покупателя требуется полная подготовка, конкуренты вынуждены откладывать. Чтобы не потерять клиентов, они вынуждены соглашаться на отсрочку платежа.

Поэтому поддерживайте или, по крайней мере, не увеличивайте показатели оборачиваемости, по крайней мере, ежемесячно.

Отношение дебиторской задолженности к выручке и активам баланса

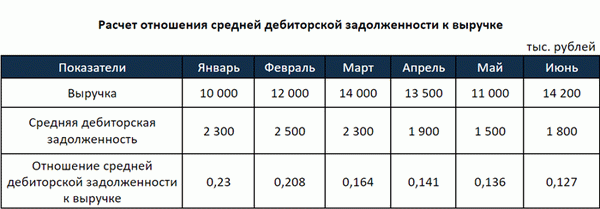

Эти проценты и скорость оборота также должны определяться ежемесячно. Вы хотите снижать его каждый месяц.

Выручка и претензии каждый месяц идут вверх и вниз: то вверх, то вниз. Однако индекс биллинга выручки неуклонно снижается, что свидетельствует об эффективном управлении задолженностью в бизнесе

Соотношение дебиторской и кредиторской задолженностей

Сокращая дебиторскую задолженность, не забывайте следить за обязательствами, то есть за тем, что вы должны своим поставщикам.

В идеале ваши счета-фактуры должны быть немного больше ваших обязательств — в 1,1-1,2 раза. Например, если кредиторская задолженность составляет в среднем 10 млн рублей, то дебиторская задолженность за тот же период должна составлять 1,1-1,2 млн рублей.

Эти два вида обязательств также должны быть эквивалентны по срокам погашения. Подготовьте журнал учета просроченной кредиторской задолженности в том же формате, что и журнал учета дебиторской задолженности, описанный выше. В идеале распределение кредиторской задолженности по срокам погашения должно быть примерно таким же, как и для дебиторской задолженности.

Это необходимо для того, чтобы компания могла в любой момент погасить свои обязательства перед поставщиками за счет дебиторской задолженности.

Однако отклонения от этого соотношения могут иметь место, если компания имеет большой текущий (т.е. немедленно реализуемый) запас товаров или продукции. В этом случае часть кредиторской задолженности покрывается средствами от продажи запасов.

Эти показатели анализируются не только по компании в целом, но и по подразделениям, например, по регионам, группам товаров или ответственным менеджерам.

Например, оборачиваемость дебиторской задолженности каждого менеджера рассчитывается, чтобы оценить, как специалист справляется со своими обязательствами. Те, у кого оборот минимален, будут вознаграждены, а с теми, кто не работает с дебиторами, следует поговорить и выяснить, почему был продлен срок отсрочки.

Рассчитайте коэффициенты дебиторской задолженности по регионам, чтобы понять, где клиенты готовы работать с минимальным льготным периодом, а где их деньги замирают. Выгодно проявлять больше инициативы в тех регионах, где задержки минимальны, а вложенные деньги возвращаются быстрее.

Как определить контрагентов и управлять требованиями.

Проверьте платежеспособность контрагентов

Начните управлять претензиями до их возникновения, то есть до подписания контракта с новым поставщиком. Отгрузка товаров или оказание услуг на условиях отсрочки платежа — это все равно что предоставление кредита клиенту. Поэтому в идеале вы должны идентифицировать каждого контрагента, претендующего на отсрочку платежа, так же, как это делают банки при выдаче кредитов.

Следующая формула дает номера строк из упрощенной формы баланса, используемой МСП.

Запросите у контрагента его баланс и рассчитайте основные показатели, характеризующие его платежеспособность.

1-©. Коэффициент краткосрочной ликвидности (ККЛ). Он соответствует отношению денежных средств и дебиторской задолженности к краткосрочным обязательствам.

CBL = (денежные средства — свободные + требования) / (краткосрочные кредиты + обязательства + прочие обязательства) = (стр. 1230 + стр. 1250) / (стр. 1510 + стр. 1520 + стр. 1550)

2-й. показатель текущей ликвидности (CLR). Он отличается от CBL тем, что в числителе к счетам и счетам-фактурам добавляется собственный капитал.

clr = (денежные средства + долг + собственный капитал) / (краткосрочные кредиты + обязательства + прочие обязательства) = (1210 + строка 1230 + строка 1250) / (1510 + строка 1520 + строка 1550 + строка 1550).

Правило CBL составляет 0,7 к 1. Это означает, что контрагенты должны быть в состоянии погасить почти все текущие обязательства за счет денежных средств и требований; норма CTL — 1. 5 к 2. 5. Требования, денежные средства и собственный капитал должны покрывать как минимум в 1,5 раза задолженность бизнеса.

Рассчитайте оба показателя как минимум для трех контрольных дат. После этого вы сможете понять, как меняется платежеспособность контрагентов и чего можно ожидать в долгосрочной перспективе (исключая агрессивные состояния).

Оба показателя находятся в нормальном диапазоне и увеличиваются. Это означает, что платежеспособность контрагента не является краткосрочной проблемой.

- До шести месяцев — отсрочки не допускаются.

- От шести месяцев до одного года — разрешены отсрочки до 30% от стоимости поставки.

- От одного до двух лет — до 50% от суммы.

- Более двух лет — более 50% от суммы.

Продумайте шаги работы с должниками

- Звоните, чтобы напомнить о долге.

- Отправлять письменные напоминания.

- Отправлять письма до арбитража.

- Обратиться в суд.

Первыми двумя пунктами занимается менеджер, работающий с данным контрагентом. Если обычные напоминания не выполняются, привлеките юриста. Часто малые и средние предприятия не имеют внутренних юристов, поэтому руководитель или главный бухгалтер затягивают процесс.

Спишите невзысканные долги

- Истекает срок исковой давности. Как правило, это три года, но срок может быть приостановлен — например, если контрагент знает о долге (статья 203 Гражданского кодекса РФ).

- Должник ликвидирован или физическое лицо признано банкротом.

- Долг признан недопустимым к взысканию на основании постановления государственного органа или мирового судьи.

Во всех этих случаях требование может быть снято как выходное и уменьшен подоходный налог.

Однако, если вы работаете на упрощенной системе налогообложения, вы не можете уменьшить налог на неустойку по требованиям. Снятие требований не входит в перечень расходов, которые можно учесть при расчете упрощенного режима налогообложения (письмо Минфина РФ от 13. 11. 2007 № 03-11-04/2/2/274).