- Какие налоги платят на патенте, а какие нет

- Чем патентная система отличается от ЕНВД

- На какие виды деятельности можно купить патент

- На какой срок можно купить патент

- На какой территории действует патент

- Как рассчитывается стоимость патента

- Как оплатить патент

- Как оформить патент

- Что делать с кассой при переходе на ПСН

Приобретая патент, вы получаете право на ведение определенной деятельности и избегаете уплаты налога на доход от этой деятельности. Стоимость патента — это налог. Вам не нужно указывать свой доход или подавать налоговую декларацию.

Предположим, у вас есть магазин розничной торговли. Вы купили патент на год, платите за него и больше ничего не платите с дохода. Не имеет значения, сколько вы на самом деле зарабатываете; вы больше ничего не платите со своего дохода.

Самое главное — ваш доход не должен превышать 60 000 000 рублей. Это связано с тем, что вы не можете выиграть более одного патента. В противном случае вам придется перейти на другой режим работы и платить дополнительные налоги.

Если вы откроете еще один магазин, вам придется покупать еще один патент, так как стоимость первого патента сначала рассчитывалась на один магазин. В то же время, вы можете получить патенты на множество магазинов одновременно.

Если есть другие виды деятельности, не указанные в патенте, то вам придется платить отдельный налог на доход. Например, помимо торговли в магазине, вы поставляете оборудование другому лицу. Это уже не является деятельностью, на которую распространяется SD.

Когда срок действия патента истекает, вы можете либо прекратить деятельность, либо приобрести другой патент для ее продолжения, либо осуществлять ту же деятельность в рамках другого налогового режима. Если новый патент не приобретается сразу после истечения срока действия, доход от этого вида деятельности облагается налогом по УСН или ОСНО в зависимости от статуса основного патента.

Какие налоги платят на патенте, а какие нет

Налогообложение на основе УСН не включает подоходный налог с физических лиц (заменяется стоимостью патента) и налог на недвижимость, уплачиваемый предпринимателем на бизнес.

- От подоходного налога с физических лиц освобождаются только доходы от патентной деятельности, например, от торговли в магазинах. Если индивидуальные предприниматели продают квартиры или получают другие доходы, то на них уже не распространяется яма.

- Если предприниматель ввозит товары из-за границы, необходимо уплатить НДС.

- Если имущество оценивается по кадастровой стоимости и включено в специальный список местных органов власти, то налог на это имущество должен быть уплачен. Если индивидуальное предприятие имеет транспортные средства, использует землю и водные ресурсы, оно должно платить налог на недвижимость.

Если у компании есть работники, необходимо уплачивать страховые взносы и удерживать за них подоходный налог с физических лиц в обычном порядке. Страховые взносы также должны уплачиваться индивидуальным предпринимателем.

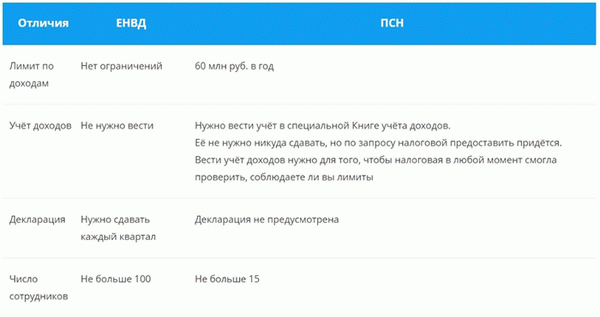

Чем патентная система отличается от ЕНВД

Патент и ЕНВД схожи тем, что налог рассчитывается по одному виду, а не в зависимости от фактического дохода. Кроме того, с отменой ЕНВД патентная система была изменена и приближена к ЕНВД: увеличен лимит в 150 метров, разрешены скидки на страховые взносы.

Однако есть и некоторые отличия.

На какие виды деятельности можно купить патент

В налоговом кодексе перечислены 80 различных видов деятельности, разрешенных на ПСН. Среди них — фокус и розничная торговля, различные услуги населению, автосервисы, автостоянки и гостиницы. Однако окончательное решение принадлежит региональным властям.

Согласно новым правилам, право на получение патента отсутствует.

- Деятельность в рамках соглашения о корпоративных отношениях или соглашения о доверительном управлении, производство продукции, облагаемой определенными налогами в фонд обеспечения, добыча и продажа полезных ископаемых.

- Оптовые сделки и торговля по договорам поставки.

- Перевозка грузов и пассажиров при наличии более 20 транспортных средств на правах собственности или аренды.

- Мобильная стоимость, кредитные и финансовые услуги.

В связи с изменениями в патентной системе и отменой ЕНВД важно следить за новыми изменениями по мере обновления и дополнения местного законодательства.

На какой срок можно купить патент

С любого дня месяца, с любого количества дней не менее одного месяца и не более одного до 12 месяцев в течение календарного года. Это означает, что действие патента не может начинаться в одном календарном году и заканчиваться в другом. Например, если ИП намерен подать заявку на получение лицензии с 15 марта 2021 года, она может быть выдана в любые дни 2021 года с 15 марта 2021 года по 31 декабря 2021 года.

Преимущества краткосрочных патентов, независимо от того, является ли бизнес сезонным или вам необходимо протестировать новую позицию.

На какой территории действует патент

Патенты действуют на всей территории субъекта Российской Федерации. Если вы купили патент в одном субъекте Российской Федерации, вы не можете использовать его для ведения того же бизнеса в другом субъекте. Там вы должны приобрести другой патент. Обратите внимание, что в патенте должна быть определена территория, на которой он действует.

Исключением является автомобильный транспорт. Можно не получать патент, если договор уступки заключен в субъекте РФ, в котором получен патент, и только пункт/отправка груза/пассажиров находится в другом субъекте РФ. Другой компонент субъекта. Российской Федерации.

Возможно оказание услуг на основании патента, полученного на зарегистрированный объект. В этом случае место установки определяется местом заключения договора автомобильной перевозки (постановления Минфина России от 11.10.2019 № 03-11-11/78446, от 14.06.2019 № 03-11-11/43299).

Как рассчитывается стоимость патента

Сумма зависит от размера потенциально возможного дохода, определенного местным органом власти по вашему виду деятельности. Информация о размере потенциального дохода содержится в региональном законодательстве. Налог рассчитывается по ставке 6% от потенциального годового дохода.

Например, если потенциально возможный годовой доход составляет 1 200 000 рублей для кофейни площадью до 50 квадратных метров, то патент на один год будет стоить 72 000 рублей. По новым правилам эта сумма может быть снижена до 100% от суммы страхового взноса при отсутствии работников и до 100% от суммы страхового взноса при наличии работников.

Как оплатить патент

Срок оплаты патентов зависит от срока действия: патенты со сроком действия 1-6 месяцев оплачиваются до истечения срока действия; патенты со сроком действия 6-12 месяцев оплачиваются в два этапа: ССВ — в течение 90 календарных дней; ССВ — до окончания срока действия патента.

Как оформить патент

Чтобы получить право на применение патентной системы, его необходимо заранее подготовить по одной из следующих форм

- По форме 26. 5-1, утвержденной приказом ФНС РФ от 11 июля 2017 года ММВ-7-3/544@.

- По форме ФНС РФ.СД-4-3/2815@ от 18. 02. 2020 г.

По общему правилу, заявления должны быть направлены за 10 дней до начала действия патентной системы. Если у вас есть бизнес по месту жительства, то диплом о патенте вы должны отправить в зарегистрированную налоговую инспекцию.

Если ваш бизнес не зарегистрирован по месту жительства, а зарегистрирован в другом регионе, отправьте заявление в налоговую инспекцию того субъекта Российской Федерации, в котором вы осуществляете свою деятельность. Например, если вы зарегистрированы в Самаре, но ваш бизнес находится в Оренбурге, вам следует подать заявление в региональную налоговую инспекцию в Оренбурге.

Заявление можно отправить соответствующим способом. Вы можете отправить его в электронном виде с электронной цифровой подписью, через местный финансовый центр, по почте или в электронном виде через представителя.

Если вы практикуете два вида предприятий и применяете в отношении них налоговый режим, то вам необходимо подать два заявления (письмо Министерства финансов Российской Федерации от 27 января 2017 года № 03-11-11/4189).

Вид деятельности может быть одним и тем же, но подтипы могут различаться. Во-вторых, количество предпринимательских патентов зависит от местного законодательства. Например, местное законодательство может предусматривать общий патент на розничную торговлю.

Тогда вы можете запатентовать одну или несколько торговых точек и продавать все, что угодно в розничном магазине. Где есть разделение в законодательстве. Поскольку потенциальные доходы от торговли запчастями, одежды, продуктов питания и различных вариантов различны, в каждом случае необходимо получить отдельный патент В течение пяти рабочих дней патент выдается напрямую, в электронном виде, по почте или через МФЦ.

Вместе с патентом индивидуальный предприниматель также получает документ об уплате налогов, то есть стоимости патента.

В дополнение к патентной деятельности, если вы ведете бизнес не на ОСНО и еще не перешли на УСН, рекомендуется параллельно с покупкой патента подать заявление на УСН. В противном случае деятельность, не подпадающая под действие патента, будет облагаться налогами по общей системе, что сложно и дорого.

Также выгодно сохранять УСН 6%, если вы забудете подать заявление на следующий патент в установленный срок. Это означает, что в промежутке между двумя патентами вы должны заплатить только 6% от дохода, но при ОСНО вы должны заплатить подоходный налог в размере физического лица и НДС.

Что делать с кассой при переходе на ПСН

Если у вас уже есть кассовый аппарат и вы используете его для операций с другим статусом, необходимо изменить налоговый статус в настройках и сформировать отчет об изменении параметров регистрации. Важно, чтобы в чеках отражалась текущая система налогообложения. Несоблюдение этого требования приведет к штрафам.

До того как будет выписан первый чек по новому налоговому режиму, необходимо изменить настройки. Например, если вы приступаете к работе 15 марта, новый налоговый режим должен быть внесен в регистр до 15 марта до начала вашей смены.