- Когда нужно подать декларацию для вычета?

- Как подать декларацию в ИФНС?

- Шаг 1. Получаем у работодателя справку 2-НДФЛ

- Шаг 2. Находим нужную услугу

- Шаг 3. Заполняем данные формы

- Шаг 5. Подача заявления о возврате налога

- Когда нужно подавать заявление

- Если вы решили продать свою квартиру.

- Как подать налоговую декларацию через Госуслугу

- Если у вас нет электронной подписи

- Частые вопросы

- Можно ли заполнить декларацию на Госуслугах и отправить ее в ФНС?

Одним из видов налоговых льгот является налоговый вычет. Это сумма, на которую может быть уменьшен налогооблагаемый доход. Следует внимательнее читать условия, чтобы определить, кто имеет право на эту льготу.

Скидки предоставляются для:.

- Налогоплательщиков, которые проживают в стране не менее 183 дней в году; и

- гражданам, получающим официальный доход и уплачивающим подоходный налог; и

- гражданам, получающим льготы по различным причинам. Вычеты по налогу на недвижимость могут быть предоставлены в случае продажи резиденции/жилья, в случае существенных расходов на медицинское обслуживание или обучение, в случае социальных налоговых вычетов в случае инвестиционных налоговых вычетов при открытии инвестиционного счета.

- Граждане, имеющие соответствующие документы, подтверждающие их право на вычеты (например, медицинские услуги, договоры купли-продажи, договоры с высшими учебными заведениями)

При применении специфических скидок в каждом конкретном случае должны соблюдаться различные правила.

В случае имущественных скидок остаток зачисляется в другие годы. Инвестиционные вычеты запрещают закрытие счета в течение трех лет, а страхование жизни должно существовать не менее пяти лет. Для возмещения расходов на медицинское обслуживание обязательно предъявление специальной справки.

Что касается размера скидки, то он также различается в каждом конкретном случае: 50 000 рублей — на обучение и 100 рублей в случае с квартирой. Стоит отметить, что указанные суммы не подлежат возврату, но на них уменьшается налогооблагаемый доход.

Покупая квартиру без ипотеки, можно рассчитывать на максимальную скидку в 13% на 2 млн. рублей (260, 000 долларов США). Если квартира стоит менее 2 млн рублей, возврат 13% рассчитывается по фактически понесенным расходам.

В большинстве случаев эта сумма вычитается из заработной платы. Заработная плата выплачивается без вычета подоходного налога для физических лиц или его части. Если налог удерживается из зарплаты до возникновения права на вычет, это отражается как перевыполнение. Возвращается по требованию только после подачи заявления.

Когда нужно подать декларацию для вычета?

Право на скидку может быть реализовано только после окончания года, в котором возникло право. Например: если квартира приобретена в 2019 году, выписка должна быть представлена в 2020 году. Кроме того, вместе с заявлением должны быть поданы выписки с 2017 по 2019 год.

Справка подается по утвержденной налоговой форме 3-НДФЛ. Это единственная форма, по которой можно запросить скидки.

Срок подачи декларации 3-НДФЛ истекает 30 апреля следующего года. Это следует за годом, в котором возникло право на скидку. Стоит отметить, что данный срок распространяется на лиц, получивших доход от продажи (реализации/продажи) имущества в период, в котором не был достигнут имущественный минимум.

В случае расходов, понесенных в 2019 году и связанных с покупкой гаража, оплатой обучения или стоматологической помощи, декларация может быть подана в течение трех лет, если были понесены только доходы.

Как подать декларацию в ИФНС?

У граждан, которые должны декларировать доходы, есть много возможностей для этого.

- Через кабинет физического лица на сайте IRS в разделе.

- Через программы «Заявление» или «Корпоративный налогоплательщик»; и

- Через личные сообщения.

Большинство пользователей предпочитают сдавать декларации через портал Госуслуг. Здесь вы можете заниматься всей электроникой (заполнение деклараций, вычет налоговых вычетов и т.д.) без загрузки программного обеспечения или выполнения других сторонних действий.

Единственное, что вам нужно сделать — это зарегистрироваться, что является очень простым и быстрым процессом. Процесс регистрации очень прост и быстр. Просто заполните пункты формы и отправьте свой номер телефона и электронную почту. Это завершает первоначальную регистрацию и является достаточным для подачи налоговой декларации.

Для использования других возможностей сервиса необходимо верифицировать свой счет

- Netbank.

- непосредственно в центре обслуживания.

Шаг 1. Получаем у работодателя справку 2-НДФЛ

Перед подачей декларации необходимо получить у работодателя справку 2-НДФЛ, так как без нее декларация не может быть подана. В этой справке указывается сумма полученного дохода и сумма уплаченного подоходного налога (подробно по месяцам за весь период).

Право на скидки должно быть подтверждено соответствующими документами (например, договорами, чеками, сертификатами). Для этого их необходимо отсканировать или сфотографировать и загрузить в налоговую декларацию.

Шаг 2. Находим нужную услугу

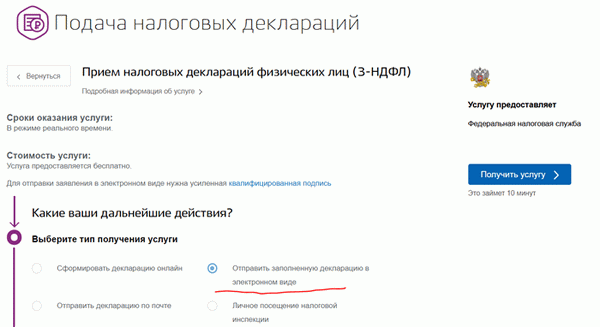

На сайте Gosuslugi необходимо перейти на вкладку «Услуги», выбрать «Налоги и финансы», а затем «Принять налоговые декларации (отчеты)».

Далее выберите «Получение индивидуальной налоговой отчетности (3-НДФЛ)». Поскольку услуга предоставляется в электронном виде, в появившемся окне необходимо выбрать тип услуги, который позволит заполнить отчет в электронном виде. [Нажмите кнопку ‘Загрузить услугу’.

Выберите функцию «Заполнить новую декларацию» и отметьте год, за который необходимо представить отчет.

Шаг 3. Заполняем данные формы

Вся информация, введенная в профиле при создании личного кабинета, автоматически переносится в форму. Помимо того, что это очень удобно, автоматизированное приложение сводит к минимуму ошибки и ускоряет весь процесс. Единственная информация, которую необходимо заполнить, — это сведения о доходах и уплаченных налогах.

После заполнения формы нажмите кнопку Next, чтобы открыть окно дохода.

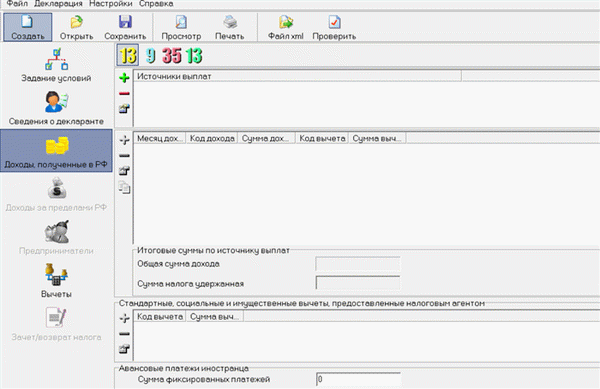

Сумма дохода может быть указана вручную за месяц или выписана из формы Income Tax 2 (если она доступна в электронном формате). Нажмите Далее, чтобы открыть окно со скидкой.

Установите флажок рядом с соответствующим удержанием и введите необходимую информацию. Например, если вы запрашиваете возврат налога за медицинское обслуживание, вы должны выбрать Социальная скидка и ввести сумму понесенных расходов.

Шаг 5. Подача заявления о возврате налога

Только после принятия налогового отчета налоговой инспекцией можно подать заявление на возврат налога. Это невозможно сделать непосредственно через ворота. Данная услуга перенаправляет пользователя на портал ФНС. В этом случае все данные берутся из системы идентификации NSSE, поэтому заполнять нужно не все данные, а только некоторые графы.

Рекомендуемая форма данного заявления является общедоступной. Налоговые органы могут рассматривать данное заявление в течение одного месяца, после чего налог возвращается из бюджета на счет, указанный заявителем.

В целом, на прохождение всех этапов и возврат налога уходит около четырех месяцев. Независимо от метода, используемого для подачи налоговой декларации, другого способа сократить это время не существует.

Использование административных ворот не только сокращает время, затрачиваемое на весь процесс, но и позволяет просто подать все документы, не выходя из дома.

Когда нужно подавать заявление

Налоговый кодекс определяет доходы, по которым граждане должны подавать декларацию. Обратите внимание, что ставка налога зависит от вида дохода. В одних случаях она составляет 9%, в других — 35%.

Почему мне необходимо подготовить налоговую декларацию?

- Я получил доход от ипотечного залога. Только в этом случае минимальный налог составляет 9%.

- Продажа недвижимости, занимаемой владельцем менее трех-пяти лет. Это может быть любая недвижимость или транспортное средство. Подоходный налог — 13%.

- Сдача имущества в аренду — 13%.

- Разделены по разделам. Если резидент России, то ставка 13% — если нерезидент, то ставка 15%.

- Прочие доходы граждан России от любой деятельности — 13%; и

- Прочие доходы нерезидентов РФ от любой деятельности — 30%.

- Прибыль и подарки, превышающие 4000 рублей в год — 35%.

Налоговые декларации за текущий год должны быть представлены до 30 апреля следующего года.

Если вы решили продать свою квартиру.

Поскольку большинство вопросов возникает в связи с продажей недвижимости, рассмотрим этот момент подробнее. Если квартира или другая недвижимость получена по наследству или в результате приватизации, минимальный срок владения составляет три года. В противном случае он составляет пять лет.

Если продажа происходит до истечения минимального срока, необходимо подать заявление через государственную службу или иным способом. Однако если все деньги были потрачены на покупку другого имущества, налог не уплачивается (но декларация подается; см. ниже). Просто покупка нового объекта будет подтверждена документально).

Если квартира продается, а новая квартира не приобретается, налог должен быть уплачен. В соответствии с законом, применяется налоговый вычет в размере 1 000 000 рублей. Например, если квартира продается за 2,5 миллиона, то 1,5 миллиона будут облагаться налогом по ставке 13%.

Также налог может быть уплачен только с разницы между продажей и налоговым вычетом. Например, квартира была куплена за 3 000 000, а через два года продана за 3 700 000. Если информация подтверждена документально, то налог должен быть уплачен только с 700, 000, 000.

Существуют некоторые исключения и нюансы в отношении недвижимости, поэтому лучше всего заранее обратиться за профессиональной консультацией. Однако, если вы владеете недвижимостью более пяти лет, вам не нужно подавать декларацию.

Как подать налоговую декларацию через Госуслугу

- Вы должны обратиться в профессиональную компанию, которая подготовит декларацию 3-PIT и подаст ее в Федеральное налоговое управление.

- Вы должны самостоятельно заполнить декларацию и подать ее непосредственно в налоговую инспекцию.

- Вы должны самостоятельно заполнить декларацию и подать ее онлайн в Федеральное налоговое управление. Это можно сделать только через Gosuslugi.

Чтобы заполнить и подать налоговую декларацию через Gosuslugi, у вас должна быть электронная подпись. Без нее вы можете только писать документы.

Как подготовить и подать налоговую декларацию онлайн через Gosuslugi:

1. Вам нужно зайти на государственный портал в данные своего аккаунта и найти нужный раздел — Подать налоговую декларацию. Поставьте галочку в поле, где написано Подготовить и подать декларацию онлайн, и нажмите кнопку Получить услугу.

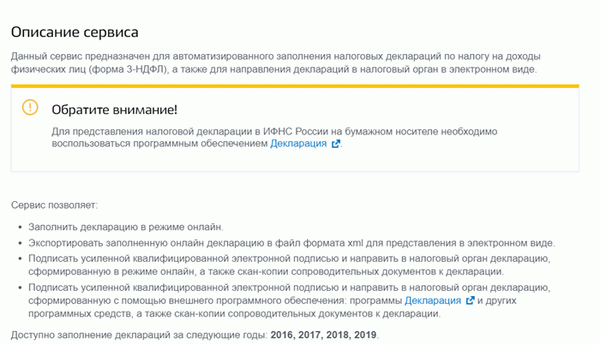

2. Система заранее предупредит вас о том, что для электронной подачи налоговой декларации через государственное учреждение требуется электронная подпись. Если вы согласитесь, система откроет страницу со ссылкой на программу «Корпорация налогоплательщиков».

3. Госуслуг перенаправляет заявителя на сайт Федеральной налоговой службы, где загружается программа «Корпорация налогоплательщиков». С помощью этой программы гражданин создает заявление и загружает его в Gosuslugi.

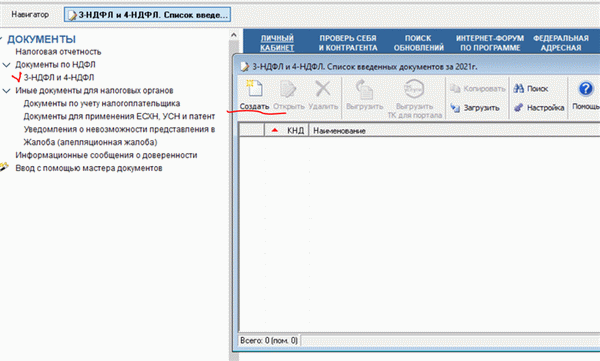

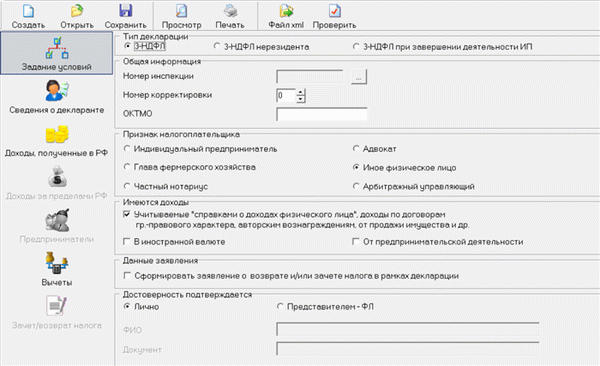

4. установить и открыть программу на устройстве. Процесс установки занимает 10-15 минут. После указания реквизитов в программе нажмите на раздел 3-НДФЛ, откроется окно, в котором нажмите на кнопку Создать.

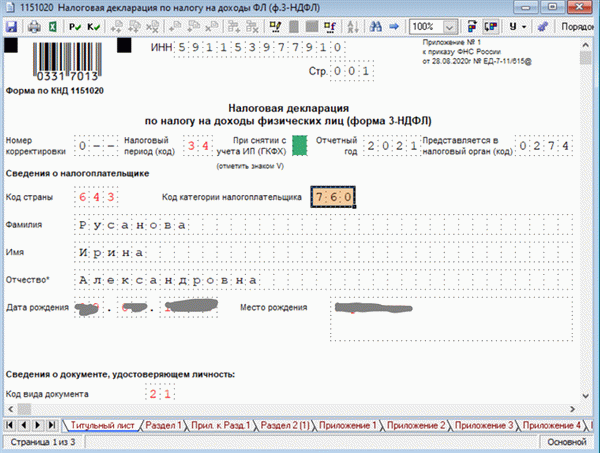

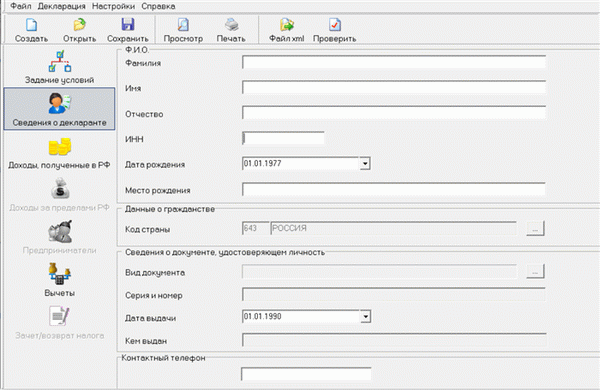

5. откройте форму налоговой декларации. Вышеупомянутые данные налогоплательщика уже введены. Остальные разделы введите самостоятельно прямо в программе.

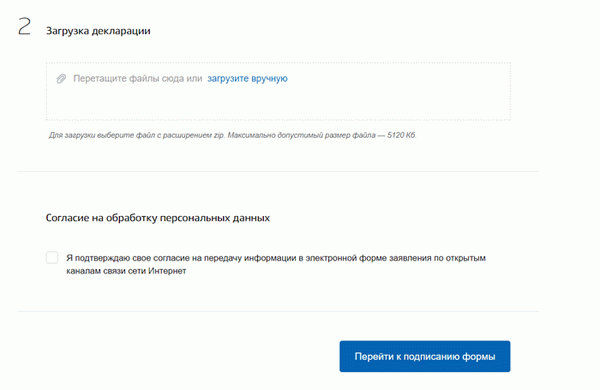

6. Вы готовы отправить документ. Теперь необходимо вернуться на портал Госуслуги в раздел Подача декларации и загрузить документ. Клиент дает согласие на обработку данных и подписывает заявление электронной подписью.

Документ сразу же отправляется в SDOE. Поскольку заявление подписывается электронной подписью, нет необходимости посещать налоговый орган.

Налоговые декларации должны быть представлены до 30 апреля, а налоги, указанные в декларации, должны быть уплачены до 15 июля того же года.

Если у вас нет электронной подписи

В большинстве случаев граждане не имеют электронной подписи и не могут подать налоговую декларацию через государственную службу, если не посетят налоговый орган. Тем не менее, существует возможность заполнить саму декларацию 3-PIT полностью в электронном виде, что несколько упрощает дело.

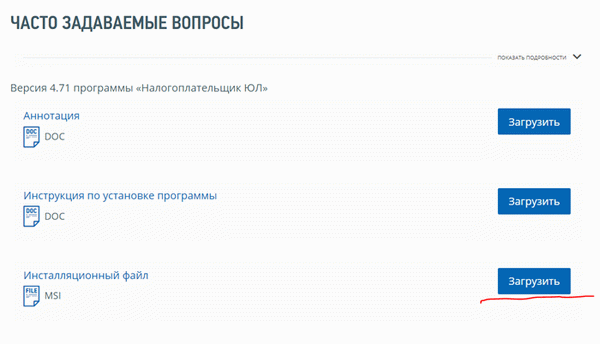

Обращение в «Госуслуги» указывает на необходимость установки программы декларирования.

Это специальное программное обеспечение, специально разработанное для самостоятельного заполнения декларации. По сравнению с программой «Налогоплательщик» последняя является более функциональной.

Установите и откройте программу и заполните все необходимые модули. Сначала нужно открыть раздел с реквизитами декларации и заполнить все необходимые поля.

Затем гражданин переходит на вкладку определения дохода и заполняет все поля там. Чтобы выбрать источник дохода, нажмите на зеленый символ плюс.

После уточнения основной информации можно нажать кнопку Создать в программе и выбрать вариант 3-НДФЛ. После заполнения всех полей система может распечатать годовую налоговую декларацию.

Останется только распечатать документ, подписать его и отправить в налоговую службу.

Все три раздела можно заполнить в хронологическом порядке.

Частые вопросы

Можно ли заполнить декларацию на Госуслугах и отправить ее в ФНС?

Нет, заявление не может быть составлено. Ее можно отправить только в Госсассулги. Для формирования документа используется выписка, полученная из программы «Налогоплательщик» или с сайта Федеральной налоговой службы. После заполнения декларация может быть отправлена в ФНС через «Госуслуги» при наличии электронной подписи.