- Что представляет собой налог на прибыль

- Основные ставки

- Формула расчета

- Примеры расчета

- Авансовые платежи

- Расходы и доходы организации

- Какие расходы вычитаются из доходов

- Какие расходы не учитываются при расчете

- Какая налоговая база при убытках организации

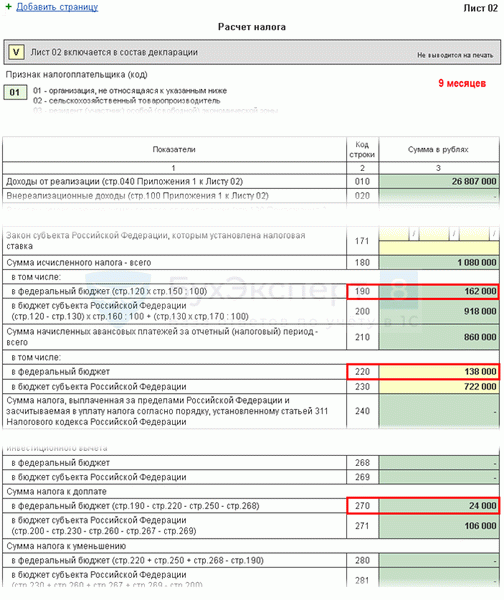

- Лист 02 Расчет налога на прибыль и авансовых платежей

- Шаг 1. Определите сумму налога на прибыль за 9 месяцев (стр. 180-200)

- Шаг 2. Укажите сумму авансовых платежей, рассчитанных за предыдущий период (стр. 210-230)

- Шаг 3. Проверьте сумму уплаченного торгового сбора (стр. 265, 266, 267)

- Шаг 4. Определите сумму налога к доплате (стр. 270, 271) или к уменьшению (стр. 280, 281)

- Шаг 4.1. Федеральный бюджет

- Шаг 4.2. Бюджет субъекта РФ

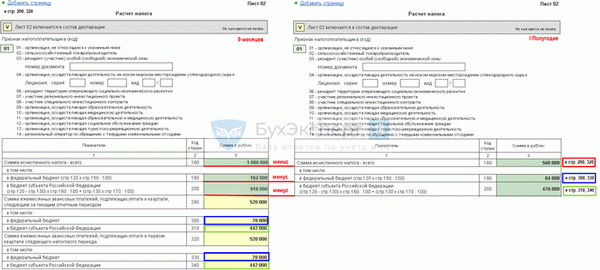

- Шаг 5. Определите сумму авансовых платежей к уплате в IV квартале текущего года (стр. 290-310) и I квартале следующего года (стр. 320-340)

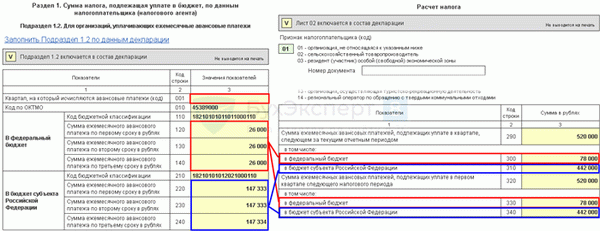

- Раздел 1 Подраздел 1.2 Авансовые платежи на IV квартал текущего, I квартал следующего года

Расчет подоходного налога для ИП прост. Другие предприятия при использовании указанных в статье видов или при использовании специальных электронных калькуляторов:.

- Для расчета НДС используйте.

- Для расчета подоходного налога с физических лиц.

- Для расчета налога на недвижимость.

Что представляет собой налог на прибыль

Этот прямой налог взимается с юридических лиц и рассчитывается на основе величины конечной прибыли, полученной в конце отчетного периода — рентабельности установки после вычета части расходов. Платежные операции регулируются главой 25 Налогового кодекса.

Юридические лица обязаны отчислять определенный процент от своего дохода и выплачивать эту сумму в Российскую Федерацию.2026 Расчет налогооблагаемого дохода является самым важным действием, которое бухгалтеры должны выполнять правильно. Если налоговые отчисления рассчитаны неверно, учреждению грозят штрафы от Федеральной налоговой службы.

Налогоплательщиками являются юридические лица, которые получают прибыль и подпадают под общий режим налогообложения. Иностранные компании, ведущие бизнес в РФ и получающие доход от финансово-хозяйственной деятельности в РФ (включая лиц, работающих через российских представителей), обязаны исчислять и уплачивать в бюджет.

Налогоплательщики освобождаются от уплаты:.

- Налогоплательщики, находящиеся на специальных налоговых режимах (УСН, ПСН, ПСН), и

- индивидуальные предприниматели

- Предприятия, занимающиеся азартными играми.

- Организации, участвующие в подготовке крупных мероприятий государственного значения (например, Чемпионат мира по футболу в России).

Основные ставки

Расчет налоговой базы налога на 20% от прибыли в 2026 году; до 2016 года организации отчисляли 18% в региональный бюджет и 2% в федеральный бюджет; на 2017-2026 годы предусмотрены различные распределения для разных уровней бюджета (ФНС № 7-3/572@ от 19. 10. 2016).

В 2026 году налогоплательщики перечисляют 17% в местный бюджет и 3% в федеральный фонд (ст. 284 НК РФ). Местные власти имеют право снижать ставку налога на платежи в региональный бюджет. Ставка регионального налога снижается до 12,5%. Минимальная общая ставка составляет не менее 15,5%.

В каждом регионе установлена минимальная ставка налога для определенных категорий налогоплательщиков. Например, в Москве ЗСТ снижает налоговую нагрузку до 12,5% для компаний, использующих труд инвалидов, компаний, производящих автомобили, и компаний, представляющих особые экономические зоны, технополисы и индустриальные парки. В Санкт-Петербурге только налогоплательщики, работающие в особых экономических зонах, платят облегченный местный налог в размере 12,5%.

Некоторые категории налогоплательщиков платят налог по специальной ставке, и начисленная сумма поступает исключительно в федеральный бюджет. Специальные налоговые ставки применяются к следующим категориям налогоплательщиков для определенных видов доходов

- Иностранные компании без представительства в России, добывающие углеводороды и контролирующие иностранные компании — 20%.

- Иностранные компании без представительства в России платят 10% налог на доходы от аренды автомобилей и международных перевозок

- Российские компании платят налог 13% на дивиденды от иностранных и российских компаний и от депозитарных акций.

- Иностранные компании, получающие дивиденды от российских компаний и держателей доходов по государственным и муниципальным облигациям — 15%.

- компании, получающие доходы от процентов по муниципальным облигациям и иные доходы в соответствии с пп. 2 п. 4 ст. 284 НК РФ — 9%.

Освобождены от уплаты взносов медицинские и образовательные учреждения, резиденты особых экономических зон и свободных экономических зон Крыма и Севастополя, организации, участвующие в региональных инвестиционных проектах и осуществляющие деятельность в сфере высокого социально-экономического развития.

Эксперты КонсультантПлюс разработали порядок расчета налога на прибыль. Воспользоваться этими процедурами можно бесплатно.

Формула расчета

Ряд шагов по исчислению и уплате налога на прибыль обобщен с использованием формул. Эти данные можно найти в балансе и счетах.

Чтобы рассчитать сумму дохода, используйте формулу налогооблагаемого дохода

- Д — ваш доход от предпринимательской деятельности; и

- Р — ваши расходы от предпринимательской деятельности; и

- ETR — ваши постоянные налоговые обязательства.

- DEA — отложенные налоговые требования,.

- DTA — отложенное налоговое обязательство; и

- CTC — текущий подоходный налог; и

- CTC — текущий налоговый ущерб.

Таким образом, виды текущего подоходного налога выглядят следующим образом. Корпоративный доход минус постоянное налоговое обязательство минус отложенное налоговое требование минус отложенное налоговое обязательство.

Это общий вид расчета.

Примеры расчета

Рассмотрим пример расчета подоходного налога за финансовый год. Предположим, что компания относится к общему режиму налогообложения. Доходы за отчетный период составили 6 000 000 рублей.

Расходы за тот же период составят 2 000 000 рублей. Следовательно, чистая прибыль составляет: 6 000 000 000 000 000 000 000 00-2 000 000 000 000 000 000 000 00= 4 000 000 000 000 000 000 000 00. Произведем расчеты: вклад компании в региональный бюджет составляет 4 000 000 000 000 000 000 00.

- Взнос в областной бюджет: 4, 000. 000. 000. 000. 00 х 17% = 680, 000. 000. 00 рублей.

- Уплата процентов в федеральный бюджет: 4, 000. 000. 000. 000. 00 х 3% = 120. 000. 000. 00 рублей.

- Общая сумма платежа: 680. 000, 00 + 120. 000, 00 = 800, 000. 00 руб.

Ниже приведены инструкции по определению суммы подоходного налога, если вы относитесь к категории налогоплательщиков, уплачивающих ставку 12,5% в местный бюджет.

- Местный бюджет: 4, 000. 000. 00 x 12. 5% = 500. 000. 00 руб.

- Федеральный бюджет: 4, 000. 000. 000. 00 x 3% = 120. 000. 00 руб.

- Итого оплата: 500. 000, 00 + 120, 000, 00 = 620, 000, 00 Руб.

Рассмотрим еще один пример расчетов ООО. Согласно форме № 2 «Отчет о финансовых результатах» ООО получило выручку в размере 600, 000,00 руб. Структура затрат: ООО: предприятие.

- 5. 000, 00 руб. — Постоянное налоговое обязательство,.

- 6. 500 РУБ. — Налоговое обязательство по налогу на прибыль,.

- 35, 000 руб. — Начисленная амортизация (линейный метод учета),.

- 50. 000, 00 руб. — Нелинейная амортизация — налог.

Отложенное налоговое обязательство составляет 15, 000 (50, 000-35, 000) х 20% = 3, 000 руб.

Налог на прибыль за отчетный период: 600, 000,00 х 20% (17% + 3%) = 120, 000,00 руб.

Отразите в бухгалтерском учете показатель на таблице.

| Публикация | Японский | Содержание операции |

|---|---|---|

| ДТ 99 КТ 68 | 120 000, 00 | Налог, уплаченный при использовании бухгалтерского учета |

| ДТ 99 КТ 68 | 5000.00 | Постоянное налоговое обязательство зарегистрировано |

| 09 кт 68 | 6500.00 | Зачет требований по отложенному налогу |

| ДТ 68 КТ 77. | 3000.00 | Отложенное налоговое обязательство принимается к зачету |

Налоговые декларации должны быть направлены местному налоговому инспектору. Агентство выплачивает сумму равными частями, ежемесячно или ежеквартально в течение всего отчетного периода. По окончании года бухгалтер проводит баланс подоходного налога.

Авансовые платежи

Если доходность организации за предыдущий налоговый период не превысила 1, 5 млн рублей (поквартально), она имеет право на квартальные авансовые платежи. Сумма рассчитывается от фактической суммы дохода.

Если доход от деятельности превышает 1, 5 млн рублей, то аванс уплачивается ежемесячно. Расчет производится исходя из предполагаемой суммы дохода, указанной за предыдущий квартал.

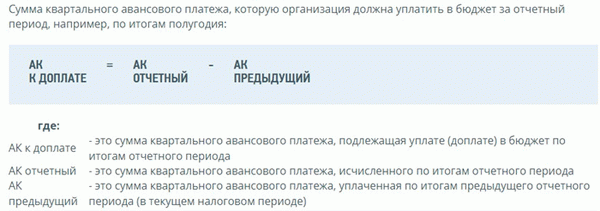

Формула расчета КПН по авансовым платежам выглядит следующим образом

Расходы и доходы организации

Выручка — это доход от основной финансово-хозяйственной деятельности учреждения. Выручкой признается доход от предпринимательской деятельности, полученный из внешних источников. К таким источникам относятся средства, полученные от сдачи имущества в аренду, предоставленные займы и т.д.

При расчете платежей учитывается чистый доход без учета НДС, акциза и т.д. Для подтверждения этого факта следует приложить подтверждающие документы — платежные поручения, счета-фактуры, данные из книг доходов и расходов.

Расходы — это затраты на производство, общехозяйственную деятельность и основные нужды организации (например, зарплата, материалы, оборудование). Расходы также могут быть косвенными. Затраты, направленные на погашение процентов по кредитам. Все расходы должны быть финансово обоснованы и документально подтверждены.

Какие расходы вычитаются из доходов

Доходы вычитаются из расходов для получения чистой прибыли. Все расходы должны быть документально подтверждены и финансово обоснованы. Бухгалтеры должны делать это путем правильной подготовки и ведения бухгалтерских книг и налоговой документации. При расчете прибыли учитываются следующие расходы

- Производственные расходы,.

- общие операционные расходы,.

- представительство

- транспортные и

- реклама, но не более 1% от оборота; и

- расходы на обучение и повышение квалификации персонала; и

- проценты по займам и кредитам.

Какие расходы не учитываются при расчете

Подоходный налог не учитывается при расчете налога на прибыль.

- Взносы в уставный капитал; и

- штрафы и пени; и

- Имущество и суммы, переданные в счет погашения кредитов и займов

- Авансовые платежи за товары или услуги ;

- Стоимость активов, переданных безвозмездно, и стоимость передачи

- выходные пособия; и

- Медицинское обслуживание и проезд сотрудников и других лиц.

Полный перечень расходов, не подлежащих вычету, приведен в статье 270 Налогового кодекса РФ.

Какая налоговая база при убытках организации

Согласно правилам, прибыль компании не является отрицательной. Если по итогам отчетного периода зафиксирован убыток, налоговая база и, соответственно, налог на прибыль считаются нулевыми. Независимо от финансовых результатов установки, в каждом случае должна быть подана налоговая декларация по налогу на прибыль.

В 2009 году я окончила Южный федеральный университет по специальности «экономика», специализируясь на экономической теории; в 2011 году она получила степень магистра по специальности «экономическая теория», которая подтверждала ее аспирантскую диссертацию.

Лист 02 Расчет налога на прибыль и авансовых платежей

- Лимит заработка для квартальных платежей увеличился до 15 млн рублей в квартал.

- Налогоплательщики, уплачивающие ежемесячные авансовые платежи исходя из предполагаемой выручки, до конца 2020 года могут переходить на уплату ежемесячных авансовых платежей исходя из фактической выручки, начиная с январского и апрельского отчетных периодов.

Рассмотрим поэтапное заполнение Рабочего листа 02 Заявления о расчете КПП в течение девяти месяцев и сумму ежемесячных авансовых платежей в следующих двух кварталах.

Шаг 1. Определите сумму налога на прибыль за 9 месяцев (стр. 180-200)

Сумма налога на прибыль в 1С автоматически рассчитывается на основе налоговой базы, указанной на странице 120, с учетом коэффициентов на странице 140 (150-170).

Проверьте расчет за девятимесячный период по типу.

В нашем примере сумма налога на прибыль (стр. 180) — 5, 400, 000 х 20% = 1, 080, 000 рублей, симпатии:.

- Федеральный бюджет (строка 190) — 5. 400, 000 х 3% = 162, 000 фрикций

- Бюджет субъекта РФ (стр. 200) — 5. 400, 000 х 17% = 918, 000 фрикций.

Шаг 2. Укажите сумму авансовых платежей, рассчитанных за предыдущий период (стр. 210-230)

Авансы, выплаченные за девять месяцев, должны быть в рукописях 210 строк (220, 230) 1С. Это связано с тем, что они рассчитываются на основании данных отчета за шесть месяцев года и состоят из

- II Налогов, рассчитанных по итогам года (стр. 180, 190, 200); и

- III Прогрессии, начисленной по кварталам (стр. 290, 300, 310).

- Взносы в торговлю, уплаченные в первом полугодии, уменьшают налог на прибыль за этот период (с. 267).

Введите вручную суммы, рассчитанные по следующей формуле, в строки 220 и 230 ведомости за девять месяцев.

В данном примере неоплаченные авансовые платежи с начала года составляют

- Федеральный бюджет (строка 220) — 84, 000 + 54, 000 = 138, 000 руб.

- Бюджет субъекта РФ (строка 230) — 476 000 + 306 000 — 60 000 = 722 000 руб.

Рассчитанные суммы следует внести за девять месяцев по строкам 210 (220, 230) ведомости.

Шаг 3. Проверьте сумму уплаченного торгового сбора (стр. 265, 266, 267)

Строки 265, 266, 267 Если компания зарегистрирована в программе и расчет торгового тарифа производится автоматически, автоматически заполняется лист 02 декларации 1С.

В декларации за девять месяцев эти строки заполняются следующим образом

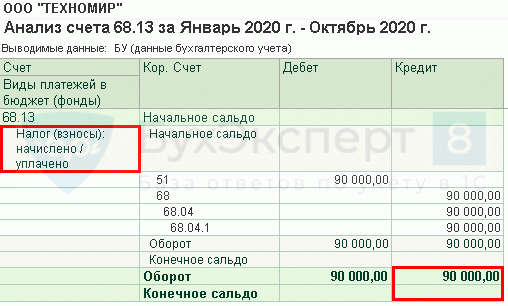

- стр. 265 — сумма торгового сбора, фактически уплаченная в бюджет субъекта РФ с начала года. В данном примере сумма составляет 90 000 рублей.

Для 1С строка 265 автоматически заполняется оборотом КТ 68.13 (Вид платежа — Налог (взнос): начислен / уплачен). На наш взгляд, это не совсем корректный алгоритм заполнения строк. Это связано с тем, что начисленная сумма не всегда совпадает с уплаченной, т.е. с оборотом КТ 68.13 КТ 51. Пожалуйста, перепроверьте заполнение этой строки. . При необходимости повторите ввод вручную.

Еще одной особенностью данной программы является то, что строка 265 не вводится автоматически, если на дату подписания декларации по подоходному налогу имеется кредитовое сальдо по подоходному налогу со счета 68. 13 «Коммерческие предприятия».

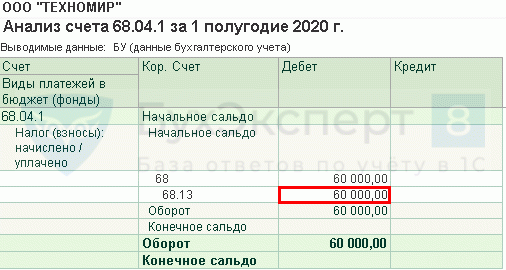

- стр. 266 — Общая сумма коммерческих налогов, уменьшенных КФЕ за предыдущие отчетные периоды текущего года. Значение по этой строке должно быть равно сумме по строке 267 ведомости за первое полугодие.

Для ведомости 1С за 9 месяц в строке 266 автоматически заполняется сумма уменьшения подоходного налога на сумму взноса подоходного налога за первый семестр. Другими словами, оборот.

- Дт 68. 04. 1 (уровень бюджета — областной бюджет, вид платежа — налог (взнос): начисление/уплата), Кт 68.

- Кт 68. 13 (вид платежа — налог (взнос): доказано/уплачено).

В данном примере сумма по стр. 266 составляет 60 000 рублей.

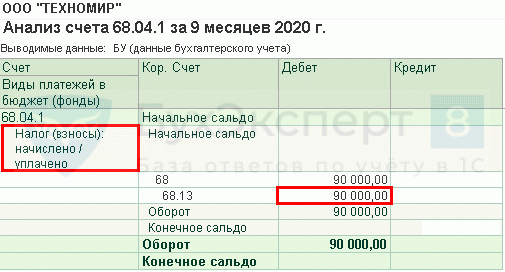

- стр. 267 — сумма торгового сбора, удержанная из начисленной суммы налога в государственный бюджет за девять месяцев. Значение строки не может превышать сумму по строке 200 «Налоги к уплате в бюджет субъекта Российской Федерации».

Для 1С в строке 267 автоматически заполняется сумма уменьшения налога на прибыль за девять месяцев, то есть оборот.

- Дт 68. 04. 1 (уровень бюджета — областной бюджет, вид платежа — налог (взнос): начисление/уплата), Кт 68.

- Кт 68. 13 (вид платежа — налог (взнос): доказано/уплачено).

В данном примере стр. 267 соответствует 90 000 рублей.

Шаг 4. Определите сумму налога к доплате (стр. 270, 271) или к уменьшению (стр. 280, 281)

Фактическая сумма налога, исчисленная за девять месяцев (стр. 190, 200) или авансовых платежей (стр. 220, 230) (включая торговый сбор), которые компания должна уплатить за этот период (стр. 267), рассчитывается за первую половину декларации.

Шаг 4.1. Федеральный бюджет

Если стр. 190 больше стр. 220, то налог удерживается; если стр. 190 больше стр. 220, то по итогам девятого месяца нужно доплатить налог в федеральный бюджет.

Если стр. 190 меньше стр. 220, необходимо доплатить налог. Если строка 190 меньше строки 220, то налог, подлежащий уплате в федеральный бюджет по итогам девяти месяцев, уменьшается. Это означает, что строка 280 автоматически вводится в 1С по формуле

В данном примере стр. В данном примере налог в федеральный бюджет за девять месяцев 190 года (сумма 162, 000 рублей) больше строки 220 (сумма 138, 000 рублей), поэтому налог в федеральный бюджет за девять месяцев увеличивается.

- стр. 270 = 162, 000 — 138, 000 = 24, 000 рублей.

Шаг 4.2. Бюджет субъекта РФ

Если стр. 200 больше суммы (стр. 230 + стр. 267), то необходимо доплатить налог в бюджет РФ за 9 месяцев. В формуле:.

Если строка 200 меньше суммы (строка 230 + строка 267), то от результата девяти месяцев налог в бюджет субъекта РФ должен быть уменьшен. Это означает, что строка 281 автоматически вводится в соответствии с 1С. В формуле:.

В данном примере стр. 200 (сумма 918, 000 руб.) больше суммы строк 230 и 267 (812, 000 = 722, 000 + 90, 000), поэтому сумму налога в бюджет субъекта РФ за девятимесячный период нужно добавить: стр. 200 = 918, 000 руб.

- п. 271 = 918, 000 — 722, 000 — 90, 000 = 106, 000 рублей.

Шаг 5. Определите сумму авансовых платежей к уплате в IV квартале текущего года (стр. 290-310) и I квартале следующего года (стр. 320-340)

Организациям, уплачивающим ежемесячные авансовые платежи, нужно рассчитать аванс, уплаченный по итогам девяти месяцев.

- Это отражается в четвертом квартале текущего года, стр. 290 (300, 310).

- Отчитываются за I квартал следующего года, стр. 320 (330, 340).

Авансовые платежи за I квартал следующего налогового периода в общем случае совпадают с исчисленными авансовыми платежами за IV квартал текущего года (п. 5.14 инструкции по заполнению декларации по налогу на прибыль, утвержденной приказом ФНС России). Службой N ΜΒ-7-3/475@ РФ от 23 сентября 2019 г., далее — Порядок заполнения декларации по налогу на прибыль).

В 1С эти строки заполняются от руки. Авансовые платежи рассчитываются по следующей формуле

Если в результате расчета получается стр. 290 (300, 310) и стр. 320 (330, 340); если 320 (330, 340) получает нулевое или отрицательное значение, то эти строки не заполняются и ежемесячный аванс в указанном квартале не уплачивается (абз. 6 п. 2 ст. 286 НК РФ).

В данном примере сумма аванса, уплаченного в четвертом квартале, рассчитывается следующим образом

- Итого (строка 290) — 1, 080, 000 — 560, 000 = 520, 000 рублей, в т. ч.

- Федеральный бюджет (строка 300) = 162 000 ф. ст. — 84 000 ф. ст. = 78 000 ф. ст.

- Бюджет субъекта Российской Федерации (строка 310) = 918 000-476 000 = 442 000 рублей.

Раздел 1 Подраздел 1.2 Авансовые платежи на IV квартал текущего, I квартал следующего года

В разделе 1 последующем 1. 2 налоговой декларации следует перечислить ежемесячные авансовые платежи, уплаченные в четвертом квартале текущего налогового периода и первом квартале следующего налогового периода.

Если суммы, уплаченные в этих двух периодах, отличаются (например, в связи с закрытием обособленного подразделения или реорганизацией предприятия), необходимо заполнить страницу 2 раздела 1 (раздел 4. 8. 1 порядка заполнения VIA). Одновременно указываются коды периодов (стр. 001).

Сумма успеваемости за оба квартала рассчитывается по стр.

- стр. 120-140 — стр. 300 (330) — «в федеральный бюджет», в

- стр. 220-24 0-310 из стр. (340) «в бюджет субъектов Российской Федерации».

В нашем примере сумма прогресса в четвертом и первом периоде одинакова, поэтому на копии заполняются страницы из раздела 1 п. 1. 2.

- Стр. 001 — не дополняется.

Срок уплаты ежемесячных авансовых платежей в отчетном периоде — не позднее 28-го числа каждого месяца этого отчетного периода (пп. 3 п. 1 ст. 287 ФНС России).

В соответствии с этим правилом в IV квартале авансы, перечисленные в п. 1 подраздела 1 разд. 2, должны быть уплачены

- До 28 октября.

- До 29 ноября.

- До 28 декабря.

В первом квартале следующего года авансы нужно уплатить

- К 28 янв.

- К 28 февраля.

- до 28 марта.

Если срок уплаты авансового платежа приходится на выходной или праздничный день, то срок переносится на ближайший первый рабочий день (ст. 6. 1. 7 Налогового кодекса РФ).