- Пример отражения в учете и проводки

- Почему налоговиков интересует кредиторская задолженность

- Законные основания для осуществления процедуры списания

- Как списать кредиторскую задолженность: порядок действий

- Шаг первый: Смена кредиторов на физических лиц

- Шаг второй: Увеличение уставного капитала

- Шаг третий: Устраняем налоговые риски учредителя

- Списание кредиторской задолженности с истекшим сроком исковой давности

- Счет удаления платежей, список 1с8. 3

- Формирование акта инвентаризации расчетов

- Списание кредиторской задолженности

- Списание дебиторской задолженности, проводки в 1С 8.3

В бухгалтерском учете бюджетного или автономного учреждения, предполагающем формирование платного счета, формируется соответствующий регистр. Это действие отражается в следующих записях.

- DT 0 401 20 XXX KT 0 302 1x 730 — на заработную плату, пособия и прочие выплаты.

- 0 401 20 xxx xxxx 0 302 2x 730 — за услуги, проекты и

- 0 106 xx 310 кт 0 302 3х 730 — за приобретенные основные средства

- 0 105 xx 340 кт 0 302 3x 730 — при отправке акций.

Если счет не был оплачен и ни один из существующих кредиторов не предъявил требования об оплате, счет к оплате удаляется (формулировка приведена ниже). Однако простого удаления счета неоплаченного и невостребованного требования из баланса учреждения недостаточно. Если срок исковой давности по данной задолженности не истек, то просроченная задолженность должна быть удалена с баланса до истечения срока исковой давности.

Срок исковой давности исчисляется с момента объявления о нарушении договора о предоставлении товаров, работ или услуг. Этот срок составляет три календарных года. Этот срок считается достаточным для предъявления требования об осуществлении нарушенных прав и условий, вытекающих из договора (статья 200 Гражданского кодекса Российской Федерации).

Пример отражения в учете и проводки

Чтобы понять, давайте рассмотрим процесс удаления просроченных платежей на конкретном примере

ГФСОУ ДОД ДЮСШ олимпийского резерва получил от ООО «Аттракцион» «весна» Спортивная одежда 150, 000 рублей по договору закупки № 15 от 01. 04. 2017 года.

по условиям договора, Аллюр должен был оплатить товар до 1 мая 2017 года. оплата была обязана быть произведена. Однако сроки оплаты «Спорттоваров» были нарушены, в мае 2019 года стало известно, что ООО «Весна» обчистили.

За возмещением компания не обращалась. Бухгалтер бюджетного органа зафиксировал следующее.

Почему налоговиков интересует кредиторская задолженность

В большинстве случаев компании спешат списать долги, списать кредиторскую задолженность и всячески продлевают срок исковой давности.

- Их нужно включать во внереализационные доходы (ст. 250, п. 18 НК РФ).

- Они увеличивают налогооблагаемый доход.

Инспекторы прекрасно осведомлены о такой практике и о том, что большинство обязательств бизнеса являются искусственными. Расчеты по ним с поставщиками и подрядчиками производятся на основании подложных документов, выданных якобы для этих целей.

- Приобретенные материальные активы, выполненные

- выполненные работы (оказанные услуги).

И такие события хозяйственной жизни не имеют ничего общего с изъятием денежных средств, так как у предприятий нет достаточных оборотных активов для перечисления требуемых сумм. В результате кредиторская задолженность продолжает расти.

Такая искусственная ситуация приводит к тому, что рано или поздно налоговые органы

- признают накопленные кредитные счета доходом компании и начисляют дополнительные налоги на прибыль.

- Они проверяют цепочку НДС и «рекомендуют» компании подать уточненную налоговую декларацию для уплаты .

Однако в случае с НДС налоговые органы могут предъявлять свои претензии через отдел «Камелия» или ряд комитетов, в то время как подоходный налог обычно является прерогативо й-Spot audit.

Важно!

-spot Требование аудиторов представить анализ обязательств по задолженности является незаконным. Однако, даже если у компании нет отложенных обязательств, стоит засвидетельствовать, что снижает рис к-spot- налоговых проверок.

Законные основания для осуществления процедуры списания

Помимо истечения срока исковой давности (исключение кредитора из Единого государственного реестра юридических лиц), существуют и другие юридические основания для удаления «оплаченного счета» по истечении срока действия обязательства. В частности, по следующим причинам:.

- невозможность их исполнения (статья 416 Гражданского кодекса); и

- проблемы с законом государственных органов, прекращающим обязательство (ст. 417 ГК РФ); и

- ликвидация компании (статья 419 Гражданского кодекса) — это соответствует исключению из Единого государственного реестра юридических лиц.

Такие ситуации называются небезопасными требованиями в соответствии со статьей 266.2 Налогового кодекса РФ. До этого срока налоговые органы признают финансовую задолженность, основной характеристикой которой является невозможность взыскания или взыскания долга, отраженного в пассиве баланса должника.

Такие долги, являющиеся безвозмездными взысканиями, должны быть закрыты списанием.

Следует отметить, что в статье 266 Налогового кодекса говорится не о долгах, а о требованиях. Именно их налогоплательщики должны проверять на наличие нестабильных претензий в конце года. Однако очевидно, что некоторые элементы приведенного выше списка нестабильных поступлений требований (выпуск государственных услуг или клиринговые процедуры) влияют только на требования, которые оплачиваются.

По этой причине рекомендуется включить данный текст в учетную политику.

7. 3 Критериями для сортировки оплаченных счетов как безнадежных (отложенных) являются

- Истечение срока исковой давности после истечения срока действия обязательства

- прекращение обязательства в связи с невозможностью его исполнения, и

- Издание акта государственных органов в связи с возникновением обязательства

- Смерть контрагента (клиринг).

Отсрочки снимаются при соответствующих условиях по указанию Управляющего директора.

Как списать кредиторскую задолженность: порядок действий

Помимо обычных причин, по которым учетная политика допускает досрочное снятие обязательств, существуют и другие возможности. Например, существует полностью законная процедура, которая не приводит к каким-либо налоговым последствиям. Алгоритм ее следующий.

Шаг первый: Смена кредиторов на физических лиц

Учредитель выкупает долг компании у «дружественных кредиторов» по договору переуступки долга (цессии). При этом договор уступки может предусматривать приостановку платежей со стороны новых кредиторов учредителя. Таким образом, учредитель может платить по счету вместе с «дружественными» кредиторами.

В конечном итоге компания обязана платить уже не своим кредиторам, а учредителю.

Важно!

Передача прав кредитора другому лицу не требует согласия должника, если это специально не предусмотрено законом или договором (статья 382(2) Гражданского кодекса).

Шаг второй: Увеличение уставного капитала

На втором этапе учредитель принимает решение об увеличении уставного капитала за счет дополнительного взноса или о передаче в дар имущества компании. В результате такого решения у учредителя возникает обязательство оплатить дополнительный взнос. В результате возникает компенсация.

Она закрывается актом взаимозачета при подписании акта взаимозачета.

Таким образом, компания может «закрыть» обязательство и в то же время увеличить собственные активы.

- Уставный капитал,.

- добавочный капитал.

Увеличение их размера повышает привлекательность баланса для банков и поставщиков, если компания планирует приобрести

- Кредиты или банковские гарантии, для

- отсрочку платежа за товары (проекты, услуги).

Шаг третий: Устраняем налоговые риски учредителя

Положительные изменения в балансе происходят без увеличения налоговых обязательств компании. Однако для учредителей с точки зрения налога на прибыль такой подход сопряжен с потенциальными налоговыми рисками и последствиями. Дело в том, что на момент проведения взаимозачета учредитель получает налогооблагаемый доход от разницы между

- дополнительным сбором, от

- расходами на приобретение обязательства.

В принципе, эта разница равна нулю, и, следовательно, подоходный налог платить не нужно. Однако, чтобы доказать, что доход не получен, необходимо представить соответствующие документы. Это, например, подтверждение получения денежных средств от «дружественных» кредиторов. При необходимости следует получить утерянную документацию.

Списание кредиторской задолженности с истекшим сроком исковой давности

Если по какой-либо причине компания не удалила оплаченный счет до истечения срока исковой давности, необходимо следующее

- Приобрести акции.

- Представить письменное обоснование, которое должно быть

- выдано руководителем компании.

Такой вывод сделан из письма налоговой службы РФ от 8 декабря 2014 года ГД-4-3/25307@ — Учетная политика, которую можно определить следующим образом.

7. 4. платежные счета, не востребованные кредиторами, исключаются из баланса на основании решения комиссии, специально созданной приказом генерального директора компании

7. 5. исключаются обязательства, срок исполнения которых истек.

Платежные счета с истекшим сроком ограничения должны быть включены в выручку от реализации в последний день отчетного периода. Например, ситуации, когда срок ограничения истек, что вынуждает снять учреждение с учета. Об этом говорится в письме Минфина от 28 января 2013 года.

Поэтому внереализационные доходы также должны быть признаны в налоговом учете в те же сроки.

Мы не только отслеживаем сроки истечения обязательств, но и даем консультации о том, какие меры необходимо предпринять, чтобы они не попали в категорию просроченных, чтобы у банков, налоговых органов и контрагентов не возникало вопросов. Таким образом, у наших клиентов, как правило, не возникает проблем с кредитом, так как он решается только заранее без какого-либо уровня отсрочки или налоговой ответственности.

Счет удаления платежей, список 1с8. 3

Рассмотрим пример, когда счет может быть удален с помощью такой бухгалтерской регистрации, как 1С 8. 3.

При ежемесячной проверке контрагентов был обнаружен поставщик ООО «Фирма «Спецгост», исключенный из единого государственного реестра юридических лиц.

По данной компании было проведено 70 800 рублей (включая НДС 18% во 2 квартале).

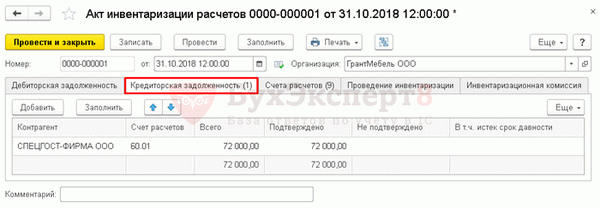

Формирование акта инвентаризации расчетов

Перепись счетов с контрагентами и фиксация результатов в 1С с документами переписной описи, закупка — договоренности с контрагентами — акты переписи.

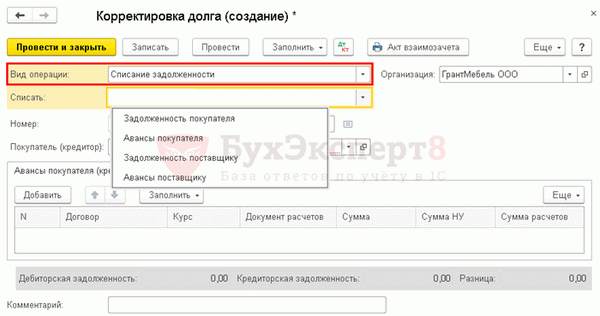

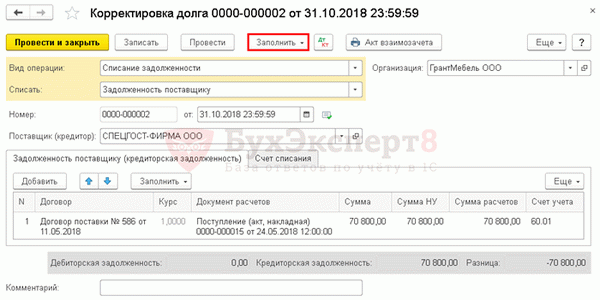

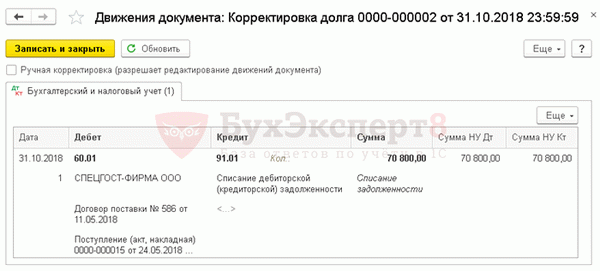

Списание кредиторской задолженности

Закупка — договоренности с Долговым Регулированием — убрать задолженность перед 1С в документе урегулирования задолженности через Долговое Регулирование.

В форме укажите:.

- Вид акта — удаление задолженности,.

- Удаление — задолженность перед поставщиком,.

- Поставщик (кредитор) — контрагент исключен из Единого государственного реестра юридических лиц.

По кнопке «Готово» отображаются все долги контрагента.

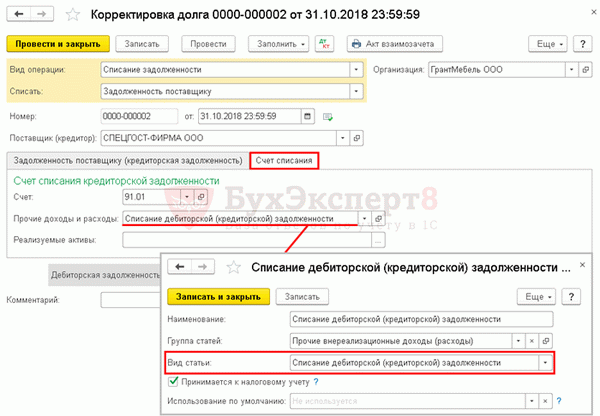

Вкладка Удаление для счета:.

- Счет — 91.01: счет, с которого получена выручка, счет.

- Прочие доходы и расходы — Тип статьи — Удалить обязательства (счет оплаты).

Счет удаления платежей, список 1с8. 3

Следует отметить, что если в 1С требуется удалить счет оплаты с ограничением по сроку действия, то удаляется именно он.

Списание дебиторской задолженности, проводки в 1С 8.3

Изучите пример с использованием записи типа 1С 8. 3 требования на удаление.

159. В учете указана дебиторская задолженность ООО «Азбука комфорта» от 28 октября 2015 года на сумму 300 рублей. Прогнозы нестабильных требований ранее были подготовлены в бухгалтерском учете, а записи — в бухгалтерском учете.

30 октября был проведен расчет с контрагентом. Задолженность была снята в счет прогноза.