- Когда не нужно платить налог с продажи недвижимости

- Продается жилье, купленное по ДДУ или ЖСК

- Как уменьшить налог с продажи квартиры

- Налоговый вычет в 1 млн рублей

- Уменьшение дохода на расходы

- Продается подаренная или унаследованная недвижимость

- Как снизить налог при продаже квартиры несколькими собственниками

- Продается совместная собственность

- Продажа квартиры ниже кадастровой стоимости

- Какие понадобятся документы

- Срок подачи декларации

- Частые вопросы

Расчет налога на физических лиц при продаже дома, квартиры или другой жилой недвижимости прост — 13% от дохода. Эти деньги отправляются в государственный бюджет.

В строго установленные сроки необходимо подать декларацию 3-НДФЛ и обратиться в налоговые органы.

Например, человек строит дом, а затем продает его за 3 миллиона — какую сумму налога нужно заплатить? Сумма к уплате составит 13% от дохода — 390 000 рублей.

Ниже описаны способы уменьшения подоходного налога для физических лиц.

Когда не нужно платить налог с продажи недвижимости

Подоходный налог с физических лиц при продаже квартиры или другого дома не уплачивается, если владелец владел имуществом более минимального срока (ст. 217.1, п. 2 Налогового кодекса).

В случае с жилой недвижимостью этот срок составляет три года пять лет.

3-летний период

5-летний период владения

Квартира — дарение от семьи или родственника (родителя, ребенка, брата или сестры, бабушки, дедушки, внука, супруга)

Во всех остальных случаях

Квартира получена по наследству

Квартира поступила в собственность после приватизации

Квартира поступила в собственность в результате передачи имущества в рамках договора пожизненного содержания

Продано только жилье Вы не являетесь собственником другой квартиры на момент продажи или продаете свою первую квартиру в течение 90 дней после второй покупки

В 2021 году ваш сын подарил Трофимову квартиру в Москве; в 2022 году Трофимов решил ее продать. Поскольку квартире менее трех лет и срок безналоговой продажи еще не истек, вам придется заплатить налог с дохода в 2026 году.

Продается жилье, купленное по ДДУ или ЖСК

С 2019 года минимальный срок собственности, приобретенной в рамках ДКД или ЖСК, будет исчисляться как полностью оплаченный ДКД (ст. 217.1 НК РФ). Точкой отсчета периода минимальной недвижимости является момент оплаты, а не получение Акта приема-передачи и регистрации недвижимости.

Это нововведение в основном помогло тем, кому приходилось иметь дело с безжалостными производителями и долгосрочными строительными проектами.

С 2019 года владельцы могут продать свою квартиру без налога сразу после оформления собственности на новостройку, если после оплаты прошло более трех лет (или пяти лет).

Не уплачивается налог при продаже второй квартиры после пяти лет владения, если это не единственное продаваемое жилье.

Не путайте новые правила расчета минимального периода владения. Право на имущественный вычет: это право существует даже после подписания закона о принятии.

Если вы владели недвижимостью дольше, чем минимальный период владения, вычет применяется, и вам не нужно подавать налоговую декларацию в налоговую инспекцию.

ВАЖНО: Если вы покупаете квартиру в новостройке, минимальный срок владения начинается с момента полной оплаты квартиры, а не с момента возникновения права собственности.

Как уменьшить налог с продажи квартиры

Налогоплательщики могут сэкономить на индивидуальном подоходном налоге с помощью законных льгот. Налоговый кодекс предусматривает два освобождения от налога с продаж. Ниже приводится их описание.

Налоговый вычет в 1 млн рублей

По закону, доход может быть уменьшен от продажи жилья и на 13% от выплаченного остатка (подпункт 1 пункта 2 статьи 220 Налогового кодекса). Налоговый вычет, то есть необлагаемая сумма сделки, составляет 1 млн рублей.

Светлов продает дом за 3 млн рублей и имеет право уменьшить налог с продажи дома. Это означает, что он платит 13% от 2 млн (3 000 000 — 1 000 000). Сумма налогового платежа составляет 260 000 рублей.

Если недвижимость продается менее чем за 1 миллион, она не облагается налогом. Это означает, что независимо от срока владения, вам не нужно подавать налоговую декларацию и платить 13% с продажи квартиры или другого подобного имущества.

Попов продал квартиру, которой владел два года, за 1 млн рублей. Поскольку его доход равен вычетам, связанным с этой собственностью, ему не нужно платить налог с продажи или подавать налоговую декларацию.

Уменьшение дохода на расходы

Продавец может уменьшить свой доход от продажи жилой недвижимости на сумму расходов, связанных с приобретением этой же недвижимости, тем самым уменьшив подоходный налог физического лица. Главное, чтобы был письменный договор и оплата (абзац 2 пункта 2 статьи 220 Налогового кодекса).

Колосова продала свой дом за 3 миллиона, но ранее приобрела его за ту же цену. Поскольку расходы покрывает выручка, налог с продажи квартиры можно обойти и ничего не платить. Однако налоговая декларация должна быть подана.

Если документы на покупку утеряны или квартира никогда не покупалась, а была приобретена, например, в результате приватизации, расходы не уменьшают налогоплательщика. При продаже имущества можно подать заявление на получение налогового вычета в размере 1 млн рублей.

У налогоплательщиков есть два законных способа уменьшить свой налоговый счет: подать заявление на вычет в размере 1 миллиона рублей или вычесть расходы на покупку того же дома в прошлом. Обратитесь к эксперту: мы подберем оптимальный способ, рассчитаем налог и заполним налоговую декларацию в течение двух дней.

Продается подаренная или унаследованная недвижимость

Если вы продаете жилье, полученное в дар от родственников-родителей или в наследство, можно использовать документы, подтверждающие расходы дарителя или наследника (пункт 2 статьи 220 Налогового кодекса). Уменьшение налоговой базы уменьшает сумму налога к уплате.

В 2021 году отец подарил Стасову квартиру, ранее приобретенную за 4 млн евро; в 2022 году Стасов продает недвижимость за 5 млн евро. Документы, подтверждающие расходы отца, сохранились. Сын использует их для уменьшения налоговой базы, и подоходный налог с продажи уплачивается с 1 млн. рублей (5, 000, 000 — 4, 000, 000).

Если была продана недвижимость в доме, которая в прошлом не была получена в дар от родственника-родителя, то даритель имеет право учесть налоговые выплаты, произведенные при получении дарственной. Таким образом, налог может быть значительно минимизирован.

Как снизить налог при продаже квартиры несколькими собственниками

У имущества может быть более одного владельца, например, член семьи, супруг или не родственник. Как применять налоговые льготы и распределять имущественные льготы при продаже такой недвижимости, объясняется ниже.

Продается совместная собственность

В таких случаях квартира продается как единое имущество, и налоговая льгота применяется ко всему имуществу.

Продажа квартиры ниже кадастровой стоимости

При расчете подоходного налога с физических лиц при продаже учитываются две величины — указанная в договоре купли-продажи и подвальная стоимость. В качестве налоговой базы берется максимальная из двух сумм. Согласно договору купли-продажи, это 70% от подвальной стоимости или цены недвижимости.

Донцов продал квартиру за 1 млн рублей. Однако стоимость ее подвала составляет 2 млн евро. Сколько Донцов должен заплатить после продажи квартиры? Налоги должны быть рассчитаны в размере 1,4 млн рублей, что составляет 70% от кадастровой стоимости.

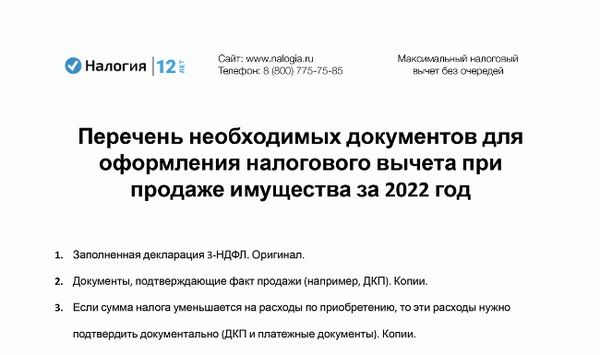

Какие понадобятся документы

Для оформления налоговых вычетов при продаже необходимо подготовить следующие документы для Федеральной налоговой службы по месту регистрации

- 3-ндфл.

- Документы, подтверждающие сделку (например, договор купли-продажи); и

- Если сумма выручки уменьшается на расходы по приобретению, то эти расходы должны быть обоснованы.

Срок подачи декларации

Рынок должен быть задекларирован до 30 апреля года, следующего за годом, в котором был получен доход. Подоходный налог для физических лиц должен быть уплачен до 15 июля.

Кошкин продал свою жилплощадь в 2022 году, он должен подать декларацию до 30 апреля 2026 года и уплатить подоходный налог до 15 июля 2026 года, крайний срок — 30 апреля 2026 года.

Частые вопросы

Да, тетя не считается родственником по материнской линии, и минимальный срок владения подаренным имуществом должен составлять пять лет.

Подоходный налог не уплачивается, так как 1 млн рублей не облагается налогом. В этом случае вам не нужно подавать декларацию 3-НДФЛ.

Если друг не является вашим родственником по материнской линии — братом или сестрой, супругом или супругой и т.д., то необлагаемый подоходным налогом оборот физического лица составляет пять лет. Однако, если это ваше единственное жилье, то 3 года.