- Регистрация самозанятости: алгоритм действий

- Через приложение

- На ПК в браузере

- В уполномоченном банке

- В налоговой

- Как подтвердить получение статуса

- Нюансы расчета налога

- ⏱ Время чтения — 6 минут

- Зачем оформлять самозанятость

- Скачайте и установите приложение «Мои налоги» на свой мобильный телефон

- ► Регистрация.

- Выберите вид деятельности

- Привязать карту.

- Что делать, когда заказ выполнен

- Если вы ИП

- Потеря статуса самозанятого и почему об этом нужно сообщить заказчикам

- Headhunters

- Новости и статьи

Статус самозанятости был введен в 2019 году сроком на 10 лет. Изначально он был предусмотрен только для некоторых регионов, с июля 2020 года его можно применять в любой точке Российской Федерации. В настоящее время им пользуются около 2 000 000 человек.

Самозанятость — это неформальный термин. Однако он также используется государственными органами. Самозанятым считается человек, который платит НДП — налог на профессиональный доход. Самозанятые могут перейти на этот специальный режим без необходимости нанимать работников.

Главное преимущество этого режима — возможность обосновать свою деятельность, работать прозрачно и не бояться санкций за незаконное предпринимательство. Кроме того, налоговые ставки для самозанятых очень щедрые: 4% и 6%. Дополнительные обязательные платежи отсутствуют.

В список преимуществ также входят

- максимально простой и понятный процесс регистрации, без необходимости посещать налоговую инспекцию; и

- отсутствие необходимости сдавать декларации и отчеты.

- Ведение учета с помощью удобного приложения для смартфонов «Мои налоги» (нет необходимости покупать кассовую технику, так как подтверждение формируется там же); и

- Одноразовая скидка (10 000 рублей), загрузка

- автоматические налоговые справки; и

- Возможность совмещать самозанятость и основную работу по договору без прерывания практического опыта.

Самозанятыми могут быть фотографы и видеографы, организаторы мероприятий, продавцы своей продукции, водители, строители, мануалисты и специалисты, работающие удаленно через различные сайты. Все виды деятельности, разрешенные в рамках специального статуса, предусмотрены законом.

Вы можете стать самозанятым, если вы:.

- Вы являетесь внештатным специалистом или зарабатываете деньги собственным имуществом.

- Годовая сумма не превышает 2 400 000 рублей.

- Вы не нанимаете сотрудников и не состоите в отношениях с работодателем.

- Работа не квалифицируется как разгрузка по 422-ФЗ.

НПД заменяет страховые взносы и НДС.

Сумма ежемесячного дохода режима не ограничена. Однако, если годовой лимит будет превышен, система автоматически перейдет на другую систему. Все данные тщательно отслеживаются через налоговую.

Режим НДП также имеет свои недостатки. Обычно люди, занимающиеся индивидуальной трудовой деятельностью, сталкиваются с такими трудностями:.

- Ограничения по годовому доходу, с

- Никто не может нанимать работников; и

- Самозанятость подходит не для всех видов деятельности; и

- Нет социальных гарантий, пособий по болезни или материнству, и

- Без добровольных страховых взносов самозанятость не включается в трудовую книжку, и налоги не могут быть вычтены.

- Совмещение этой системы с другими системами ограничено.

Регистрация самозанятости: алгоритм действий

Чтобы стать пользователем с особым статусом, необходимо зарегистрироваться и получить соответствующее подтверждение. Все подробности этого процесса можно найти в Налоговом кодексе.

Самозанятость оформляется по-разному. Давайте рассмотрим все случаи подробнее.

Через приложение

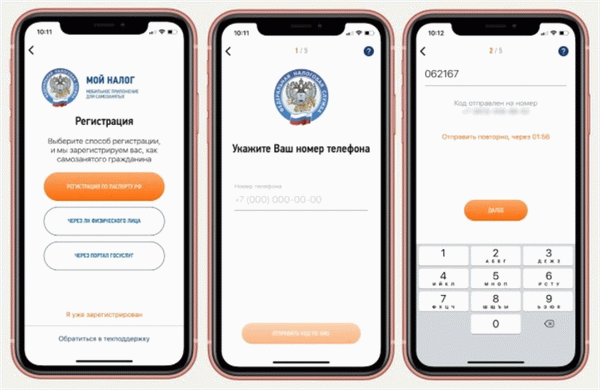

Для начала скачайте программу из Google Play или AppStore, в зависимости от вашего устройства и операционной системы.

Затем откройте ее, поставьте галочку в рамке о согласии на обработку информации и примите правила.

После этого перед вами появится окно с предложением выбрать подходящий способ регистрации.

№ 1 — Паспорт:.

- Выберите «Зарегистрироваться по российскому паспорту».

- Номер мобильного телефона.

- Введите код из SMS, отправленного на указанный номер телефона и

- Проверьте область.

- Отсканируйте страницу паспорта с фотографией. Для этого наведите камеру на документ и нажмите Идентифицировать.

- Проверьте правильность считанной информации. Если это так, нажмите Подтвердить — если вы заметили ошибку, снова нажмите Идентифицировать и

- Добавьте или сделайте фотографию для подтверждения вашей личности, и

- Нажмите «Подтвердить», чтобы завершить регистрацию.

Как только вы выполните все вышеперечисленные действия, программа автоматически обновит ваши регистрационные чеки.

Это самый простой и удобный способ регистрации, который длится буквально 3-5 минут. В противном случае вы не сможете получить доступ к налоговой службе и выполнить все необходимые действия в электронном виде. Кроме того, для дальнейшего взаимодействия с инспекцией вам в любом случае понадобится программное обеспечение.

Инспекторы используют его для контроля своей занятости.

Сама программа имеет два других варианта

2-Gosuslugi:.

- Создайте учетную запись на шлюзе и

- введите свои паспортные данные, номер телефона и Sunil.

- Подтвердить создание учетной записи в МФЦ (паспортные данные и номер телефона, ранее сообщенные на сайте), и

- На экране регистрации в системе выберите соответствующую опцию.

- Войти в систему через SMS, ввести номер мобильного телефона, код.

- Выберите нужную область, проверьте идентификатор НДС и нажмите на кнопку Подтвердить.

№ 3 — Официальный ресурс налогового органа через персональный компьютер:.

- Подайте заявление в Госуслугах на подтвержденную регистрацию и войдите в кабинет.

- Либо получите необходимые данные для входа в систему от налогового инспектора и

- мобильного телефона, введите пароль SMS-сообщения и

- область и подтвердить регистрацию.

Последний способ подходит как для жителей России, так и для иностранцев.

Если у вас есть подтвержденный аккаунт на сайте Федеральной налоговой службы или в «Госуслугах», зарегистрироваться для самозанятости через эти ресурсы проще и быстрее. Если у вас нет учетной записи, регистрируйтесь по паспорту. В любом случае это удобнее, чем обращаться в службу или МФЦ.

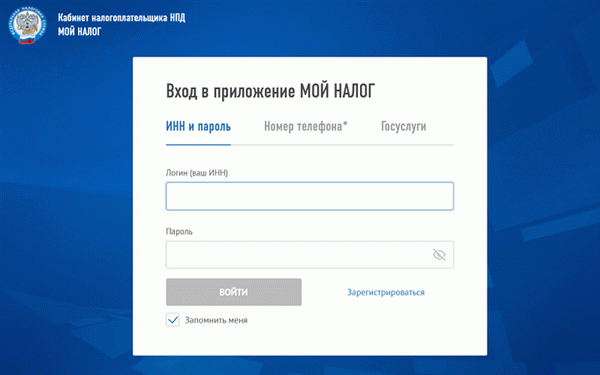

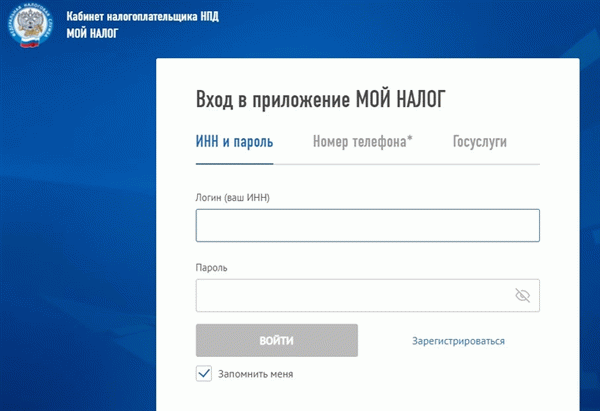

На ПК в браузере

Вы также можете зарегистрироваться без заявления. Это делается непосредственно на ресурсе ФНС на персональном компьютере налогоплательщика. Для входа необходимы те же элементы, которые запрашиваются в заявлении (логин/пароль или учетная запись gosuslugi).

Система аналогична:.

- Войдите в систему через браузер (login = vat), введите свой

- введите свой пароль, нажмите на кнопку Подписаться и

- Вы соглашаетесь на обработку запрашиваемой информации.

- Нажмите на кнопку [Далее] для подтверждения.

На этом процесс регистрации для физических лиц завершен. Паспорт или фотография не требуются. Если регистрируется индивидуальный частный предприниматель, он также должен сообщить в инспекцию о том, что он уходит с другого специального налогового режима.

Например, упрощенного налогового режима или патента. Совмещение режимов невозможно. В противном случае налоговая инспекция аннулирует регистрацию.

Такое уведомление должно быть подано в течение месяца.

Если индивидуальный предприниматель подает заявление на получение патента, то сначала он должен дождаться предварительного истечения срока действия или объявления о приостановлении деятельности. Только после этого он может зарегистрироваться в качестве плательщика нпа.

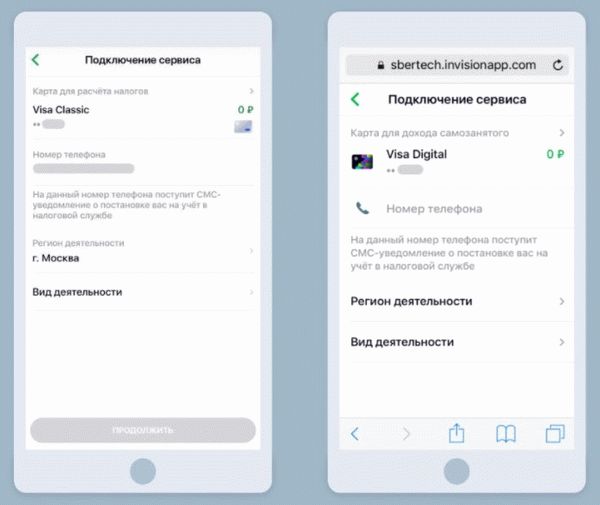

В уполномоченном банке

Другим каналом регистрации являются банки, предлагающие подобные услуги. Самый распространенный способ получения недвижимости — воспользоваться мобильными услугами фонда. Возьмем для примера Сбербанк.

Что нужно сделать, чтобы приобрести недвижимость:.

- Зайдите в электронную заявку банка и нажмите на кнопку

- В разделе «Список» найдите пункт «Бизнес-недвижимость» и

- укажите карточку для регистрации (для этого должна быть выпущена другая карточка, желательно цифровая), и

- укажите фактический номер телефона (на этот номер будут высланы регистрационные данные, а налоговые документы будут отправлены позже), и

- Поставьте галочку напротив области деятельности.

- Определите эту область, выбрав из списка варианты: консультирование, маркетинг/реклама, эстетика и т.д. (вы можете выбрать от 3 до 5 областей), и

- Прочитайте условия входа и нажмите на кнопку Продолжить, чтобы

- Дождитесь ответа из налоговой службы, который придет через несколько минут.

- Дождитесь уведомления банка о том, что услуга подключена.

Как правило, процесс регистрации через банк не превышает шести дней. Однако обычно он значительно короче.

После этого вы можете использовать приложение Сбербанка для создания электронного чека. Это единственная обязательная форма справки для самозанятых. Она подтверждает их доход. В дальнейшем эта информация учитывается при расчете налога. Чеки приложения могут быть выданы и иностранным организациям.

Если оплата производится посредством карточного перевода, налоговая документация формируется автоматически. Она должна быть составлена только в том случае, если оплата производится наличными, по счету или если плательщик является индивидуальным предпринимателем/юридическим лицом.

Кроме того, существуют и другие бонусные предложения по банковским услугам для самозанятых. Это различные инструменты, которые облегчают рутинные процессы. Например, календарь учета/регистрации клиентов, программа для создания документов, полезная обучающая платформа и три бесплатные юридические консультации.

Кроме того, для личного развития или развития бизнеса предлагаются кредиты для самозанятых с особыми условиями. Ипотечные кредиты начинаются от 1,4% годовых.

Услуга по регистрации самозанятости доступна не только в Сбербанке. Полный список организаций, поддерживающих обмен данными с налоговыми органами, можно найти на официальном поросе Федеральной налоговой службы.

В него входят:.

- «Альфа-банк»,.

- «Киви»,.

- «Репа»,

- «ВТБ», «ВТБ», «ВТБ», «ВТБ», «ВТБ».

- «МТС Банк».

- «Тинькофф» и т.д.

В налоговой

Последний вариант — обратиться в ближайший сервис по месту жительства. Перед этим необходимо заполнить уведомление в соответствующем формате.

В нем должно быть указано «Наименование организации.

- ИНН, код органа.

- Личные данные: имя/пол/дата рождения,.

- Вид деятельности/сектор,.

- Паспортные данные,.

- Адрес,.

- Дата/подпись.

Для отказа от системы в более поздний срок необходимо предоставить аналогичный документ о прекращении деятельности.

Важно отметить, что в регистрации может быть отказано. Однако это происходит крайне редко. Основной причиной является расхождение или несоответствие между представленной документацией и информацией, имеющейся в налоговой инспекции.

Как подтвердить получение статуса

Налоговые инспекторы не выдают уведомления о самозанятости, подтверждающие факты регистрации.

Существует два способа проверки нового объекта недвижимости

- Отметить в инспекции копию предварительно заполненного уведомления.

- Предоставить свидетельство о регистрации в службу «мой налог». Это соответствует обычному печатному документу, выдаваемому налоговым органом.

Нюансы расчета налога

Процент зависит от того, кто является совместителем самозанятого лица.

- Если это физическое лицо, вы должны платить 4% от дохода; если это организация/ИП — 6%.

- Если вы работаете в организации/ИП, то 6%.

Программа учитывает и контролирует начисления и выполняет предварительные расчеты. Все процедуры полностью автоматизированы.

Что нужно пользователю:.

- Создавать доказательства каждой операции в программе, а также

- идентифицировать плательщика, определять сумму перевода, чтобы

- для отправки электронных/бумажных чеков клиентам, для

- отслеживать информацию о предварительных платежах в Интернете; и

- сумму, рассчитанную до 12 числа каждого месяца.

- Удобно оплачивать сумму, действительную для предыдущего месяца, за 25 дней до начала текущего месяца.

Программный чек автоматически создается при добавлении новой транзакции. Необходимо ввести наименование и стоимость товара/услуги; для расчетов с МЭС и юридическими лицами целесообразно определить идентификатор НДС. Чеки должны быть доставлены клиенту по электронной почте или по телефону.

QR-коды также могут быть предоставлены на мобильных телефонах.

Главное — вывести полученные деньги сразу после расчета. Перевести их на счет и отсрочить можно только через агента. Однако он должен быть зачислен до 9 числа следующего месяца. Если приложение не работает, данные регистрируются из онлайн-кабинета.

Подтверждение оплаты автоматически генерируется налоговой службой и появляется сразу на бланке заявления.

Доступные способы оплаты:.

- непосредственно в сервисе «мой налог», используя карту

- через платежную систему по необходимым пунктам.

- в банке, в банкоматах или терминалах для снятия наличных.

- в Госуслугах, через

- банковским переводом, через

- через уполномоченные ФНС России ЦЭМы, такие как Яндекс.Такси, Dostavista, Cit y-Mobile и т.д.

Суммы менее 100 рублей переносятся на следующий расчетный период.

⏱ Время чтения — 6 минут

Таким образом, положительные стороны самозанятости:.

— Нет отчетности, нет дополнительных налогов. После оказания каждой услуги достаточно создать и предоставить заказчику электронное доказательство.

— Самозанятым может работать кто угодно: специалисты, которые в данный момент не являются работниками и официально трудоустроены (кроме государственных служащих и служащих органов местного самоуправления), а также самозанятые предприниматели.

— Самозанятые могут работать с любыми организациями в рамках договоров на оказание услуг, составления или заключения контрактов.

— Каждый самозанятый предприниматель при регистрации получает бонус в размере 10 000. Эта сумма используется для уплаты налогов. Пока сумма бонуса не исчерпана, он платит 3% на доход, полученный от физических лиц, и 4% на доход, полученный от юридических лиц.

— Вы можете воспользоваться государственной информационной и образовательной поддержкой (например, онлайн-курсами в моем бизнес-центре и бесплатными коммунальными заведениями для самозанятых).

Однако важно помнить, что существуют некоторые ограничения на самозанятость

— Годовой доход не должен превышать 2, 400, 000.

— Наемные работники не допускаются, но не запрещено сотрудничать с другими подрядчиками для выполнения заказов в соответствии с согласованными лицами.

Зачем оформлять самозанятость

Татьяна Нечаева, старший юрист, специализирующийся на HH. RU и трудовом праве, говорит, что администрация поощряет сотрудничество, если хочет обслуживать крупных клиентов. Заключить договор с одной организацией сложнее. Она выступает в качестве налогового представителя и удерживает налог на доходы физических лиц.

HH.RU сообщает, что многие организации рассматривают в своих объявлениях только кандидатов, которые являются самозанятыми или фрилансерами, но последний вариант означает больше бюрократии и ответственности руководителя по сравнению с самозанятостью.

Скачайте и установите приложение «Мои налоги» на свой мобильный телефон

‘Мои Налоги — официальная реализация Налоговой службы РФ для плательщиков закона’. Скачайте, перейдя по ссылке по адресу.

► Регистрация.

Вы можете сделать это одним из трех способов: 1.

2. используя свой ИНН и пароль от личного кабинета в ФНС

3. через учетную запись Портала государственных услуг.

Для регистрации требуется ввести действительный номер телефона, чтобы получить пароль для верификации счета. Через некоторое время самозанятый получает сообщение о том, что он успешно зарегистрирован в качестве плательщика EAF, максимальный срок ожидания составляет шесть дней.

Кроме того, стоит рассмотреть возможность регистрации самозанятости через уполномоченный банк (например, Сбербанк, Тинькофф, Альфа-банк) или оператора электронной площадки. Этот вариант удобен для тех, кто уже является клиентом банка или оператора и хочет осуществлять всю профессиональную деятельность в экосистеме.

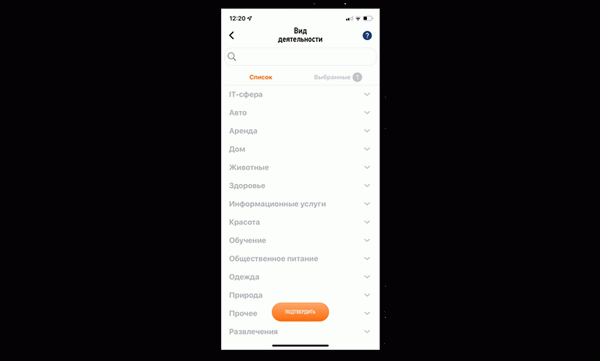

Выберите вид деятельности

После записи «мои налоги» в личном кабинете можно указать вид деятельности (можно выбрать один из нескольких). Для этого выполните следующие действия. Дополнительно → Профиль → Тип деятельности.

Привязать карту.

Укажите банковскую карту, используемую для оплаты налога, и настройте автоматические платежи. Перейдите на вкладку Платежи на главной странице личного кабинета клиента.

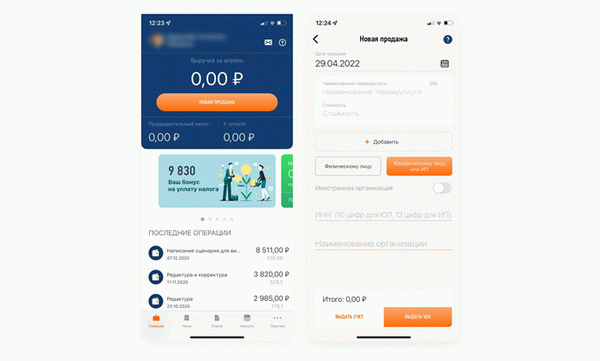

Что делать, когда заказ выполнен

После того как вы получили деньги за выполненную работу, вам необходимо создать доказательство с моими налогами и отправить его заказчику.

Для этого нажмите кнопку Новая продажа на главной странице приложения. Далее выберите дату получения оплаты, название услуги и ее стоимость. Если клиент является юридическим лицом или индивидуальным предпринимателем, введите его налоговый номер — его имя будет добавлено автоматически. Далее нажмите кнопку «Проблема в вопросе».

Вы можете предоставить чек в печатном или электронном виде. В первом случае чек доставляется лично или курьером. При дистанционном обмене документами чек передается любым способом: по почте через SMS или письменное сообщение.

Вместо чека может быть отправлен QR-код, созданный одновременно с чеком. При безналичном расчете чеки должны быть отправлены в течение девяти дней месяца, следующего за платежом.

Предоставьте чек поставщику услуг (клиенту). Важно, чтобы юридическое лицо могло выставить компании счет за услуги или товары. Если вы не просили предоставить чек клиента (заказчика), вы не обязаны предоставлять чек клиента (заказчика), но это обязательно.

Налог автоматически рассчитывается и появляется на вашем личном счете индивидуального предпринимателя через 12 дней после месяца, следующего за оплатой услуг.

Если вы ИП

По закону самозанятые лица также могут подпадать под действие ЕАП. Другие режимы ВЭД (упрощенный налоговый режим, единый сельскохозяйственный налог или система налогообложения самозанятости) не могут сочетаться с самозанятостью; индивидуальные предприниматели в рамках ЕАП могут осуществлять только те виды деятельности, которые разрешены для самозанятых. Кроме того, на индивидуальных предпринимателей распространяются те же ограничения, что и на самозанятых, как описано выше.

Однако быть индивидуальным предпринимателем в НПД более выгодно, чем быть самозанятым.

Потеря статуса самозанятого и почему об этом нужно сообщить заказчикам

Есть три причины, по которым вы не можете быть самозанятым

2. вы начинаете заниматься деятельностью, которая запрещена вашим статусом самозанятого — допустим, вы являетесь представителем бизнеса

3. вы (по какой-либо причине) передумали заниматься самозанятостью.

Для организации неожиданное лишение руководством статуса самозанятости является неприятной ситуацией. Если после оплаты заказа клиент не получает подтверждения, обязанность по уплате подоходного налога и других взносов ложится на плечи бизнеса. Поэтому Татьяна Нечаева, старший юрист и эксперт по трудовому праву HH.

RU, горячо советует самозанятым информировать своих самозанятых об отказе или потере плательщика, чтобы не разочаровать клиента.