- Условия Сбербанка на рынке ипотеки

- Что нужно предоставить, чтобы оформить ипотечный кредит Сбербанка?

- Сроки, в которые оформляется ипотечный кредит Сбербанка

- Онлайн расчет ипотеки

- Порядок оформления ипотеки в Сбербанке

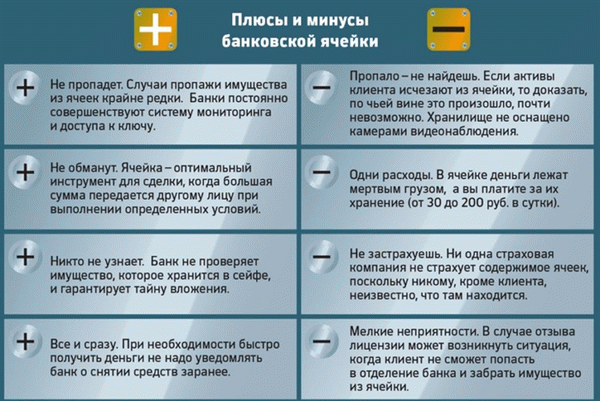

- Информация о дополнительных расходах

- Если оформляется вторичка

- Тонкости оформления кредита по программам ипотеки Сбербанка «Материнский капитал» и «Молодая семья»

- Можно ли продать квартиру, находящуюся в ипотеке Сбербанка?

- Почему стоит выбрать Сбербанк?

- Отзывы клиентов об обслуживании

- Программы ипотечного кредитования в Сбербанке

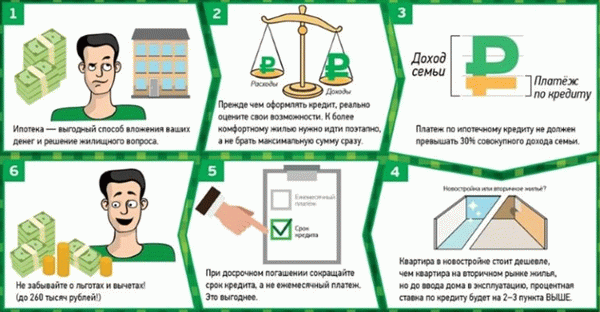

- Покупка квартиры через ипотеку в Сбербанке: пошаговая инструкция

- Шаг 1: подача заявки

- Шаг 2: поиск квартиры

- Шаг 3: проверка юридической чистоты

- Шаг 6: одобрение квартиры Сбербанком

- Шаг 8: покупка страховки

- Шаг 9: подача документов на регистрацию

- Государственная пошлина.

- Шаг 10: передача ключей

- Кто может взять ипотеку в Сбербанке?

- Ипотека на новостройку

- Готовое жилье

- Покупка жилья с привлечением средств материнского капитала

- Военная ипотека

- Кредит для оплаты гаража или машино-места

- Рефинансировать.

- Реструктуризация

- Часто задаваемые вопросы

- Изучение ситуации на рынке недвижимости

- Оценка собственных шансов на получение ссуды

- Выбор жилья и сбор необходимых документов

- Договор купли-продажи квартиры по ипотеке Сбербанка

- Расходы при оформлении ипотеки в Сбербанке в 2018 году

- Когда вносится первоначальный взнос по ипотеке Сбербанка

- Когда Сбербанк перечисляет деньги по ипотеке продавцу

Начнем с хорошего — их в банке много :

- В масштабах всей страны Сбербанк может похвастаться самыми низкими процентными ставками по ипотеке.

- Сеть Сбербанка настолько распространена, что любой желающий может легко найти отделение в России.

- Простой в использовании клиентский кабинет Сбербанка онлайн делает услуги банка еще более доступными.

- Сбербанк не взимает никаких дополнительных комиссий за свои ипотечные услуги.

- Для молодых семей Сбербанк предлагает специальную программу. В рамках этой программы ипотечные кредиты предоставляются на льготных условиях, с низкими процентными ставками и возможностью досрочного погашения.

- Семьи, в которых недавно появился новый член семьи, могут воспользоваться программой «Ипотечный материнский капитал». Этот фонд используется для погашения аванса по ипотеке.

- Квартиры Сбербанка также доступны пенсионерам (до 75 лет), неработающим и инвалидам.

- Многим предпринимателям сложно получить ипотечный кредит, поскольку они официально зарегистрированы как индивидуальные предприниматели, но Сбербанк предоставляет кредиты и этой категории клиентов.

- Чтобы сократить время получения ипотечного кредита на покупку квартиры, Сбербанк внедрил программу, которая включает в себя два документа

- Дополнительный доход не обязательно подтверждать документально.

- В Сбербанке клиенты имеют право не желать страховать право собственности.

Однако есть и минусы получения ипотеки в Сбербанке. Конечно, недостатков не так много, как вышеупомянутых преимуществ.

- Заемщики должны иметь стаж работы на последнем месте работы не менее шести месяцев.

- Для всех клиентов действуют одинаковые условия. Индивидуального подхода не существует.

- Процесс проверки документов в Сбербанке очень длительный и детальный.

- Даже по серьезным причинам ипотеку нельзя откладывать.

Итак, рассмотрев все «за» и «против», мы выяснили, что первый вариант встречается гораздо чаще, что говорит в пользу Сбербанка.

Далее мы обсудим условия, на которых регулируется ипотека Сбербанка.

Условия Сбербанка на рынке ипотеки

Основные условия каждой ипотечной программы Сбербанка следующие.

- Сумма предлагаемого кредита — не менее 300 000 фрикций и до 8 млн фрикций в Московском регионе и 3 млн фрикций в остальных регионах.

- Годовая процентная ставка по ипотеке — от 7,9%.

- Для первоначального взноса требуется 15%.

- Срок ипотеки может достигать 30 лет.

Для объектов вторичного рынка существуют дополнительные условия. Ипотека на вторичное жилье рассматривается только в том случае, если срок владения недвижимостью составляет более трех лет.

Сбербанк также имеет ряд критериев, которым должны соответствовать потенциальные заемщики

- Последний стаж работы должен быть не менее шести месяцев, а общий стаж — не менее одного года.

- Судимости, даже если они сняты, не принимаются.

- Возрастной диапазон заемщиков огромен, но все же существует четкое ограничение — 21-75 лет.

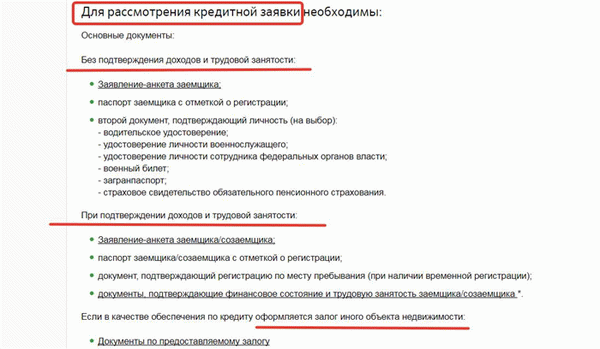

Что нужно предоставить, чтобы оформить ипотечный кредит Сбербанка?

При оформлении ипотечного заемщика на покупку жилья с документами должны быть готовы как клиент, так и представитель продавца.

Кроме того, программа материнского капитала требует от заемщиков предоставления сертификатов на материнский капитал и предоставления заверенного остатка на лицевом счете материнского капитала.

Сроки, в которые оформляется ипотечный кредит Сбербанка

Многих интересует, сколько времени займет получение кредита на покупку квартиры или дома.

Перед подачей заявки на одобрение необходимо предоставить все основные документы по сделке.

Список основных документов для проверки ипотеки. Дополнительная документация будет предоставлена после одобрения кредита.

Как только Сбербанк одобрит ипотеку, сделка ограничивается по времени — в течение 60 дней стороны должны представить все остальные дополнительные документы, касающиеся ипотеки. Если это не было сделано на начальном этапе, то в течение этого срока можно найти недвижимость.

Некоторые документы могут быть поданы в течение 90 дней.

Что касается срока самой ипотеки, то она может быть получена на срок от 1 до 30 лет, в зависимости от пожеланий заемщика.

Онлайн расчет ипотеки

Для того чтобы как можно быстрее решить, готовы ли вы получить ипотеку в Сбербанке, мы создали инструмент расчета ипотеки, который может предоставить вам полный расчет ипотеки на выбранный срок.

Благодаря электронному калькулятору вы сможете правильно рассчитать сумму, которую вам необходимо целевым образом внести, и общую стоимость ипотеки.

Порядок оформления ипотеки в Сбербанке

Прежде чем начать процесс оформления банковского кредита в банке, необходимо ознакомиться со всеми соответствующими тендерами, так как Сбербанк имеет разнообразные ипотечные программы.

Рассмотрим последовательность шагов для каждого участника ипотечного кредита Сбербанка.

- Банк контролирует полноту и достоверность информации, предоставленной в заявке. Проводится тщательный анализ платежеспособности заемщика, все контактные звонки и изучение кредитной истории клиента.

- Решение кредитора принимается в течение одной недели после подачи заявки на ипотеку. При отрицательном решении заемщик может подать повторную заявку через три месяца.

- Следующим шагом является подписание всех банковских документов по ипотеке в отделении Сбербанка, куда была подана заявка.

- Регистрация права собственности участника в Россреестре.

- Оформление всех документов, необходимых для сделки купли-продажи, страхования и страховки заемщика.

- Завершающим этапом подготовки ипотеки является формирование счета, на который вносятся средства на приобретение жилья, и сберегательной книжки, необходимой для снятия средств на погашение кредита.

Внимание. Заемщик становится собственником недвижимости только после полной выплаты ипотечного кредита, до этого момента его права ограничены.

Информация о дополнительных расходах

В зависимости от типа выбранной недвижимости, заемщик должен, помимо выплаты аванса и процентов, потратить и другие вещи. Давайте узнаем, что это за расходы.

Если оформляется вторичка

- Услуги по оценке недвижимости — около 2 500 рублей.

- Ипотечное страхование, а с согласия заемщика страхование жизни и здоровья — около 1% от общей суммы ипотеки.

- Государственная пошлина — около 2 000 рублей.

- Линейка Сбербанка — тариф за 15 дней обслуживания — 1 500 руб.

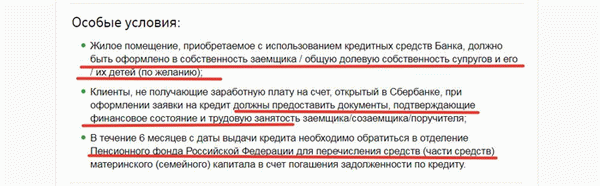

Тонкости оформления кредита по программам ипотеки Сбербанка «Материнский капитал» и «Молодая семья»

В рамках программы «Кредит для молодой семьи» Сбербанк предлагает кредиты семьям, в которых оба супруга моложе 35 лет.

Кроме того, если в семье есть дети, можно получить дополнительные льготные условия: предоплата от 15%, годовая процентная ставка от 9,5.

Обратите внимание на дополнительные условия при оформлении ипотеки для новой семьи.

Если в период выплаты ипотеки рождается ребенок, то по желанию заемщика сумма платежа может быть уменьшена банком до достижения ребенком трехлетнего возраста.

Единственным ограничением программы является то, что по ее условиям можно приобрести только готовое жилье.

Видео по теме:.

Что касается программы в отношении материнского капитала, то она предусматривает использование предоплаты или досрочного погашения кредита.

Можно ли продать квартиру, находящуюся в ипотеке Сбербанка?

Многих волнует этот вопрос, поэтому сейчас мы постараемся на него ответить.

Поскольку для всех нас ситуация меняется практически ежедневно, Сбербанк не отрицает, что клиент может захотеть продать свою квартиру в кредит.

Поэтому у банка есть два варианта решения вопроса.

- Заемщик может продать недвижимость за наличные и досрочно погасить остаток ипотечного кредита.

- Перевыдача ипотеки покупателю квартиры: если Сбербанк превышает остаток ипотеки предыдущего владельца, то сумма продажи дает кредит покупателю. Разница будет возвращена.

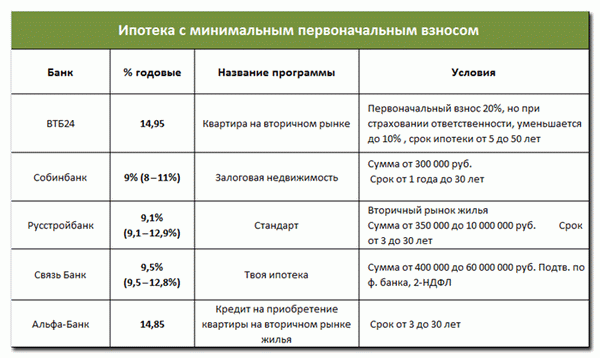

Почему стоит выбрать Сбербанк?

В начале статьи мы уже привели все преимущества ипотеки через Сбербанк, и если они вас все еще не вдохновляют, для сравнительного анализа изучите условия работы других банков. Используйте официальные сайты банков.

Сравните ипотечные кредиты от разных банков.

Но поверьте мне на слово — у Сбербанка ипотека немного проще, выгоднее и выгоднее. Процесс немного быстрее, чем в других банках.

Отзывы клиентов об обслуживании

Сергей: «Сначала я был в этом банке как «сотрудник», но теперь я расширил свои отношения с ней. После женитьбы и обретения новой семьи я стал задумываться об улучшении своих жилищных условий. В поисках лучших условий по ипотеке в разных банках, оказалось, что это игрушка — сбербанк всегда был со мной.

После оформления кредита прошло около трех лет, и за это время у меня не было никаких нареканий. Спасибо за отличный сервис!»

Светлана: «Я рассталась с мужем и должна была решить проблему переезда, но ни у него, ни у меня не было достаточно денег на новый дом. Мы живем в разных районах города в нашей замечательной квартире».

Елена: «Хочу поблагодарить сотрудников Сбербанка за грамотное отношение к своей работе. Более профессионального отношения к клиентам в отделении банка я еще не встречала». Мы дали банку ипотечный кредит на нашу новостройку. Так что. Спасибо!»

Программы ипотечного кредитования в Сбербанке

Сбербанк ипотека квартира Рынок может состоять как из первичного, так и из вторичного рынка. Главное для заемщика — выбрать наиболее выгодную программу, ведь после бюрократии ипотеку нужно погашать несколько лет.

Какие программы доступны в 2026 году?

| Название | Что такое ипотека | Максимальная сумма (рублей) | Максимальный срок (лет) | Процентная ставка (от), % сентябрь | Условия кредитования |

|---|---|---|---|---|---|

| Государственная поддержка 2020 | Приобретение на этапе строительства дома или квартиры в новостройке | 12 000 000 | 20 | 2,6 | Продавец — квартира в строящемся доме или в новостройке, без ограничения срока окончания строительства. |

| Для строящихся домов | Строящийся или завершенный дом или квартира | До 90% от оценочной стоимости недвижимости | 30 | 4,1 | Документальное подтверждение активов, которые будут взяты в кредит через Расчетную службу безопасности, должно быть представлено в течение 90 дней после одобрения заявки. Займы могут выплачиваться в рассрочку |

| Готовность к переезду | Первичный рынок. | 30 | 7,3 | Без особых условий | |

| Рефинансировать. | Для рефинансирования ипотеки в другом банке | До 80% от оценочной стоимости, включая непогашенные остатки | 7,9 | Можно рефинансировать потребительские кредиты | |

| Специальные программы для новых домов | Новые здания | Определяются в индивидуальном порядке | 2,1 | Кредиты выдаются на квартиры, а их строительство финансируется банком | |

| Ипотека, финансируемая государством, для семей с детьми | Интегрируемое и строящееся жилье | 12 000 000 | 1,2 | Для семей, в которых второй или последующий ребенок родился в период с 2018 по 2022 год | |

| Ипотека + материнский капитал | 100 000 000 | 4,1 | Обязательное распределение капитала для всех семей после покупки | ||

| Военная ипотека | Первичный и вторичный рынок | 3 141 000 000 | 25 | 7,9 | Доступна участникам НИС. Выплаты по ипотеке без отрыва от производства оплачиваются государством |

ВАЖНО: Все программы требуют первоначального взноса; клиенты Сбербанка обычно вносят 10% от стоимости недвижимости, остальные — 15%.

Сделайте бесплатный опрос, и юрист расскажет, как избежать ошибок при продаже квартиры в вашем случае

Покупка квартиры через ипотеку в Сбербанке: пошаговая инструкция

Получение ипотеки в Сбербанке включает в себя несколько этапов — от подачи заявки до расчета с продавцом. Заемщик несет ответственность за весь процесс, а продавцу остается только подать документы и подписать договор купли-продажи.

Давайте рассмотрим каждый из основных этапов и процессов.

Шаг 1: подача заявки

Выбрав программу, необходимо подать онлайн-заявку на получение ипотечного кредита. Это можно сделать через официальный сайт Сбербанка или через сервис Домклик. В форме заявки укажите свои личные данные, выбранную программу и желаемую сумму кредита. Заявку также можно подать в офисе кредитора.

Копия анкеты-заявления должна быть представлена вместе с

- Паспорт (все страницы).

- Справка 2-НДФЛ или справка по форме банка.

- Налоговая декларация фрилансера или самозанятого лица.

- Копия трудовой книжки, заверенная работодателем.

Заявки рассматриваются в течение двух рабочих дней, но в большинстве случаев банк дает ответ в тот же день, что и заявка.

Шаг 2: поиск квартиры

Если заявка одобрена, заемщик должен найти квартиру на первичном или вторичном рынке в течение 90 дней в соответствии с требованиями программы; квартиры можно найти с помощью сервиса DomClick.

Если квартира найдена и соответствует всем требованиям, арендатор должен явиться на осмотр.

Обратите внимание на технический паспорт и фактическую планировку. Если есть расхождения, это означает, что перепланировка не узаконена, и банк откажет в выдаче ипотечного кредита на жилье.

Необходимо также обратить внимание на состояние жилья, инфраструктуру и транспортное сообщение.

Шаг 3: проверка юридической чистоты

Банки неизбежно возьмут недвижимость под контроль, но самоконтроль не бывает нерациональным. Покупателям следует заказать обширную выписку из единого государственного реестра недвижимости, чтобы убедиться, что на объекте нет никакого веса или мертвого груза.

Следует также обратить внимание на документацию по возникновению права собственности. Если речь идет о наследовании, могут появиться незаявленные наследники. Желательно, чтобы квартира находилась в собственности продавца в течение 7-10 лет. Это позволяет минимизировать риск.

Если вы покупаете жилье в новостройке через ипотечный договор со Сбербанком, то для вступления в долевое участие необходимо проверить документацию производителя: лицензию СРО, проектную документацию и разрешение на строительство.

Шаг 6: одобрение квартиры Сбербанком

Для получения одобренной конкретной ипотеки на квартиру требуется предварительный ДКП Сбербанка, технический паспорт, выписка из бюро технической инвентаризации, экспертиза оценочной стоимости объекта недвижимости, выписка из ЗАГСа.

Данную экспертизу также может провести специалист филиала Сбербанка. Данная услуга предоставляется бесплатно. Окончательное согласование длится в среднем пять рабочих дней. В течение этого времени сотрудники Сбербанка проверяют документы и продавца.

Важно: если недвижимость приобретается с новостройками, то необходимы следующие документы: земельный и технический паспорта, преддоговор и т.д.

Шаг 8: покупка страховки

В день заключения договора на строительство оформляется также полис страхования имущества. Это 16. 07. 1998 № 102-ФЗ «Ипотека». От этой страховки нельзя отказаться. Если банк навязывает страхование жизни и здоровья или страхование от безработицы, отказ может быть оформлен в течение 14 календарных дней после подписания договора в период ожидания.

Примечание: Если при оформлении ипотеки клиент отказывается от страхования жизни и здоровья, банк имеет право увеличить процентную ставку. Заемщики должны быть уведомлены об этом заранее. Проще согласиться на страхование, а затем оформить возврат. В этом случае процентная ставка остается прежней.

Шаг 9: подача документов на регистрацию

Когда все документы готовы, необходимо подать на регистрацию переход права собственности на ипотечный объект.С 2018 года банки самостоятельно отправляют закладные в электронном виде.

Записаться можно в МФЦ или непосредственно в ЗАГСе и отправить документ. В первом случае срок регистрации составляет девять рабочих дней, во втором — семь рабочих дней.

Сбербанк также предлагает услугу электронной регистрации, при которой все документы в Росреестр отправляет сотрудник банка. Для заемщиков эта услуга бесплатна.

Государственная пошлина.

Пошлина за регистрацию права собственности на квартиру составляет 2 000 рублей, при наличии права требования в ДДЕ — 350 рублей. Для регистрации ипотеки необходимо заплатить 1 000 рублей.

Шаг 10: передача ключей

В день окончательного расчета продавец должен передать покупателю ключи. Составляется передаточный акт, подтверждающий, что стороны выполнили свои обязательства. В сделке указываются личные данные, имущественное положение и любые другие оговоренные детали.

Кто может взять ипотеку в Сбербанке?

Основными требованиями к заемщикам со стороны банковских организаций являются

- Гражданство РФ,.

- минимальный возраст — 21 год; и

- Максимальный возраст — 75 лет (на момент полного погашения кредита); и

- Официальное трудоустройство и стаж работы на последнем месте работы не менее трех месяцев.

Ипотека на новостройку

Чтобы получить деньги на покупку квартиры в строящемся доме, нужно оформить ипотеку в Сбербанке.

- Онлайн-заявка,.

- Паспорт,.

- справка о доходах (2-НДФЛ или справка по форме банка); и

- документы, подтверждающие наличие авансового платежа (не менее 10% от стоимости жилья).

Это основной пакет документов, к которому могут быть приложены другие. Каждый случай рассматривается индивидуально.

Кредит можно получить без подтверждения дохода. Вам потребуется: для ипотеки по двум документам в Сбербанк:.

- Паспорт,.

- второй документ, подтверждающий вашу личность. Это может быть водительское удостоверение, военное удостоверение, паспорт, военное удостоверение или страховое свидетельство обязательного пенсионного страхования.

Банки могут принять дополнительный залог для получения дополнительных гарантий и более выгодных условий кредитования. В этом случае на имущество заемщика должна быть подготовлена необходимая документация.

Дополнительная документация требуется, если заемщик желает воспользоваться программой «Молодая семья».

- свидетельство о браке; и

- свидетельства о рождении детей.

Ипотеку на строящиеся дома можно получить по процентной ставке 0,1%. Новые семьи могут получить самую низкую процентную ставку, если они выберут дом из специального списка. Более низкая процентная ставка обусловлена государственными субсидиями.

Готовое жилье

Основное отличие заключается в том, что при участии в программе «новая семья» процентные ставки значительно выше — от 7,7%. Однако перечень ипотечных документов для готового жилья Сбербанка в основном тот же. Как и в предыдущем случае, у клиентов есть возможность предоставить справку о доходах.

Почему банки не всегда требуют справку о зарплате? Потому что есть еще одна гарантия платежа — залог недвижимости. Кстати, дополнительный залог также может быть предоставлен для улучшения условий кредита.

Если дополнительное обеспечение может быть предоставлено, то нет необходимости предоставлять справки о пособиях. Процентные ставки и так очень низкие. Если альтернативного обеспечения нет, рекомендуется подготовить хотя бы одну

- справки 2-НДФЛ, а также

- справку из банка, и

- другое подтверждение дохода — например, письменный договор аренды, договор поручения или трудовой договор.

При наличии депозитного счета нелепо предоставлять выписку из баланса.

Для участия в новой программе семейных льгот требуется тот же пакет документов, что и для ипотечных кредитов Сбербанка. Это свидетельство о браке и свидетельство о рождении ребенка.

Документация по ипотеке Сбербанка такая же, как и выше.

Покупка жилья с привлечением средств материнского капитала

Сертификат на материнский капитал также может быть использован для снижения нагрузки. Он может быть использован для уменьшения предоплаты или основного долга.

Помимо основных документов, перечисленных выше, для ипотеки под материнский капитал в Сбербанке необходимы следующие документы

- сертификат, выданный государством на семейный капитал; и

- справка из пенсионного фонда об остатке средств.

После выдачи сертификата пенсионным фондом и подписания кредитного договора его необходимо повторно подать в ту же организацию. Почему; Сумма, указанная в справке, перечисляется в фонд. Это должно быть сделано в течение шести месяцев после подписания договора.

Процентная ставка по этой программе составляет 4,1%.

Военная ипотека

Существует также другая ипотека, которая предлагает прибыль. С помощью этого вида кредита можно приобрести как строящееся жилье, так и готовое к продаже.

Право на получение субсидированных кредитов имеют военнослужащие в возрасте от 21 года, состоящие на накопительном и ипотечном учете.Документация Сбербанка для получения военного кредита

- Анкета-заявление, включающая личные данные, a

- Паспорт,.

- подтверждение участия в накопительно-ипотечной системе; и

- документы на недвижимость (которые могут быть представлены сразу вместе с заявкой или в течение 90 дней после ее одобрения).

Кредит для оплаты гаража или машино-места

Большинство банков в России предлагают ипотечные кредиты только на покупку квартиры или коттеджа. Найти деньги на покупку квартиры или комнаты в гараже очень сложно.

Для оформления ипотеки в Сбербанке вам понадобятся следующие документы

- паспорт гражданина Российской Федерации, а

- анкета-заявление, содержащая ваши личные данные, a

- паспорт вашего супруга или другого заемщика; и

- при наличии — брачный договор; и

- документы, подтверждающие вашу занятость (работающим клиентам предоставлять документы не нужно).

Заявки рассматриваются в течение восьми рабочих дней.

Рефинансировать.

Сбербанк предлагает «возобновить» ипотеку, оформленную в другом банке. Это означает, что вы можете погасить свой старый долг за счет средств, полученных по новой ипотеке. Этот закон выгоден только в том случае, если процентная ставка по новому кредиту хотя бы на несколько единиц ниже.

Оставшийся период погашения составляет не менее шести месяцев. Обязательным условием для одобрения вашей заявки является отсутствие просроченной ипотеки. Финансовое учреждение не взимает плату за окончание рефинансирования.

Ставка рефинансирования Сбербанка составляет 7,9%.

Для рефинансирования ипотеки в Сбербанке требуется следующая документация

- Заявление, в котором должны быть указаны личные данные и реквизиты счета, на который должны быть перечислены деньги.

- паспорт гражданина Российской Федерации, а

- Справка, подтверждающая наличие достаточных финансовых средств для осуществления регулярных платежей; и

- Справка, касающаяся задолженности по ипотечному кредиту. В ней должны быть указаны номер кредита, дата подписания и срок действия договора, точная сумма и валюта платежей, размер фиксированной процентной ставки и ежемесячные платежи.

Банки имеют право потребовать дополнительную документацию для рефинансирования ипотеки. Например, документы, подтверждающие отсутствие просрочек в течение последнего года.

Реструктуризация

В отличие от рефинансирования, реструктуризация доступна только клиентам в сложных жизненных ситуациях. Например, если клиент был уволен или у него возникли серьезные проблемы со здоровьем, которые привели к (полной или частичной) инвалидности. Еще одно отличие заключается в том, что реструктуризация оказывает негативное влияние на кредитную историю клиента.

Реструктуризация может быть проведена только банком, который первоначально выдал средства на рынок жилья. Документы для подачи заявления на реструктуризацию ипотеки в Сбербанк

- Копия паспорта клиента, копия

- справки, подтверждающей финансовое положение клиента за последние три месяца (справка 2-НДФЛ, налоговая декларация, справка о пенсионных выплатах); и

- справка с работы; и

- Самое главное — письменное подтверждение того, почему вы обращаетесь за реструктуризацией. Это может быть, например, копия приказа работодателя о том, что условия вашего труда существенно изменились. Или же письменное подтверждение выплат пособия по безработице.

Важно честно заявить о соотношении реструктуризации и общаться со Сбербанком до того, как будут взяты какие-либо крупные обязательства. При наличии объективных причин кредиторы часто идут вам навстречу и предлагают кредит или более низкую процентную ставку.

Часто задаваемые вопросы

По принципиальным соображениям — нет. Все финансовые учреждения требуют российские паспорта, анкеты, справки о зарплате и документы координаторов. Однако могут быть запрошены и нестандартные документы — все зависит от статуса клиента.

Вместе с заявлением подается основной пакет личных документов, а затем документация на отдельные объекты недвижимости. Например, документация от производителя новостройки (проектная декларация, выписка из ЕГН), справка из бюро технической инвентаризации — сертификат на вторичное жилье.

Нет. У банка уже есть информация о вашем месте работы и размере дохода. Следовательно, можно обойтись без рекомендаций.

Изучение ситуации на рынке недвижимости

При оформлении вторичной ипотеки в Сбербанке пошаговая инструкция включает в себя предварительное изучение предложения по недвижимости. Отсюда нужно начинать покупку ипотечной квартиры. Этот шаг является необходимым. В противном случае сложно определить сумму кредита.

Ипотека Сбербанка допускает в новостройку как филиалы банка, так и другие компании. В первом случае процентная ставка может быть ниже.

Дополнительная информация требуется в случае заключения договора на участие в уставном капитале с неаккредитованным контрагентом.

- Выписки из Единого государственного реестра юридических лиц, которые

- документ, подтверждающий права уполномоченного лица, подписанный КДД от имени подрядчика; и

- разрешение на строительство; и

- Документ, подтверждающий статус земли — договор аренды или свидетельство о праве собственности, а также

- лицензия на эксплуатацию, a

- сертификат о получении.

Существуют различные способы сбора информации. Можно обратиться в профессиональные организации или поискать публикации и руководства по выбору в специализированных газетах и на интернет-порталах Сбербанк также предлагает фирменные услуги, помогающие выбрать жилье как на вторичном рынке, так и на рынке новостроек Ресурсы ДомКлик также можно использовать для подачи заявки на ипотеку и консультации банковских экспертов. также используются для консультаций с банковскими специалистами.

Узнав стоимость квартиры в выбранной категории, необходимо оценить возможность внесения первоначального взноса из собственных средств; согласно рекомендациям Сбербанка, ипотечная программа Сбербанка предполагает первоначальный взнос в размере не менее 15% от стоимости квартиры.

Оценка собственных шансов на получение ссуды

Чтобы оценить свой кредитный рейтинг, можно воспользоваться ипотечным калькулятором Сбербанка. Введя данные о доходах и расходах семьи заемщика, стоимость для целей кредитования, срок кредита и размер первого взноса, можно узнать размер ежемесячных платежей и общую переплату по кредиту. Калькулятор также показывает максимальную сумму кредита, которую может получить заемщик с определенным доходом.

Расчеты в кредитном калькуляторе носят временный характер. Для получения дополнительной информации обратитесь в отделение Сбербанка. Ежемесячные платежи по кредиту не должны превышать 50% от дохода заемщика.

Следует также учитывать требования Сбербанка к потенциальным клиентам. Подать заявку на получение ипотечного кредита на квартиру могут граждане

- в возрасте от 21 до 75 лет на момент полного погашения кредита или до 65 лет, если заемщик не подтвердил трудоустройство на момент подачи заявки, и

- работающие на последнем месте работы не менее шести месяцев. Если заработная плата заявителя не поступает из зарплатной программы банка, его общий трудовой стаж за последние пять лет должен составлять не менее одного года.

Выбор жилья и сбор необходимых документов

После того как вы узнали одобренную сумму ипотечного кредита и получили положительное решение банка, необходимо заняться активным поиском и подбором подходящей квартиры самостоятельно или с помощью брокера. Учитывайте требования, предъявляемые банком к фундаменту ипотечной недвижимости.

- Здание, в котором находится объект кредитования, не должно быть готово к сносу, испорчено или запланировано к сносу.

- Отсутствие незаконных перепланировок, и

- Наличие всех коммуникаций.

Как только интересный объект найден, договор купли-продажи закрывается.

Затем договор купли-продажи должен быть передан в банк вместе с пакетом документов на недвижимость.

- Договор купли-продажи, дарения или мены, то есть документ, по которому продавец приобрел права собственности

- Паспорт на квартиру, паспорт

- Выписки из ЕГРЮЛ и свидетельства о праве собственности, если недвижимость была приобретена до 1 января 2017 года, или расширенные выписки из ЕГРЮЛ после этой даты, если был зарегистрирован последний переход права собственности. Банк принимает выписки из ЕГРЮЛ, выданные в течение 30 дней.

- Подтверждение отсутствия неоплаченных счетов за коммунальные услуги, a

- копия поквартирной карточки, копия

- копия паспорта продавца; и

- реквизиты банковского счета продавца; и

- подтверждение наличия у покупателя имущества — получение определенной суммы от продавца или подтверждение банка о наличии средств на счете покупателя.

Приступая к сбору необходимой документации, необходимо прояснить ряд вопросов

- Если недвижимость принадлежит недееспособному лицу, в том числе несовершеннолетнему, необходимо согласие органа опеки и попечительства.

- Если недвижимость приобретается у продавца, состоящего в браке, для совершения сделки необходимо нотариально заверенное согласие супруга.

- Покупка доли в имуществе с последующим письменным нотариально заверенным отказом владельца другой доли.

- Сделка по продаже оформляется адвокатом владельца жилья и требует его паспорт и нотариальную доверенность.

Далее оценивается потенциальная ипотека.

Чтобы понять, какие этапы необходимо пройти будущему собственнику жилья, ознакомьтесь с пошаговой процедурой оформления ипотеки в Сбербанке. Каждый из них имеет свой срок действия и требует времени на подготовку.

Если в установленный банком срок документы на приобретаемую недвижимость не готовы, необходимо подать новую заявку на ипотеку.

Поскольку продавец не будет собирать документы без согласия банка, рекомендуется одновременно искать недвижимость и обращаться в банк за оригиналами документов и анкетой.

Следуя инструкциям, служба безопасности Сбербанка рассматривает документы и оценивает риск предоставления ипотеки. Затем клиента информируют о принятом решении и предоставляют следующие шаги для начала процесса подачи заявки на ипотеку.

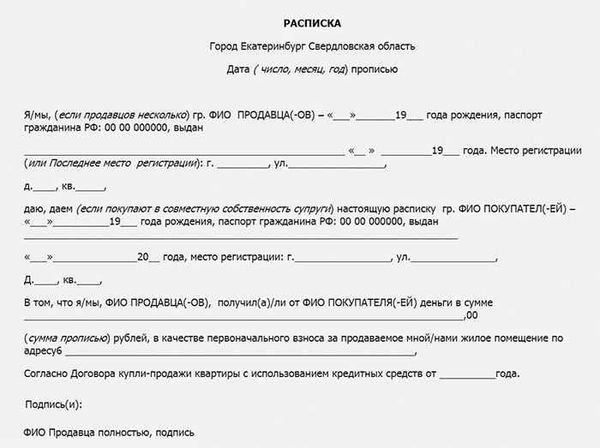

Договор купли-продажи квартиры по ипотеке Сбербанка

Договор купли-продажи с ипотекой Сбербанка обычно имеет стандартный формат. Однако в нем должно быть указано, что часть стоимости жилья будет оплачена за счет средств, взятых в кредит у банка, и что недвижимость будет заложена, а Сбербанк выступает в качестве залогодержателя.

Сначала создается и подписывается преддоговор, затем подписывается основной договор; текст этих двух документов практически не отличается друг от друга. В первом документе просто фиксируется намерение сторон заключить сделку и излагаются условия регистрации, в то время как второй документ имеет непосредственное отношение к рынку. Преддоговор передается во внутренние службы банка для анализа, одновременно с пакетом документов, касающихся приобретаемого объекта недвижимости.

Расходы при оформлении ипотеки в Сбербанке в 2018 году

К основным расходам заемщика относятся.

- при подаче заявления в ГНИ МФЦ или Росреестр — 2 000 руб. при покупке жилья на вторичном рынке, 350 руб. за ДДЕ, а также

- при совершении сделки с нотариальным обслуживанием — от 1% от суммы сделки. Когда необходимо оплатить оформление доверенности — около 1000 рублей,.

- Оценка стоимости приобретаемого имущества — от 2000 рублей

- Брокерские услуги — от 35 000 рублей. В большинстве случаев эти расходы включаются в стоимость жилья, и продавец открывает счет у этого специалиста.

- Страховой полис на приобретаемую недвижимость — от 0,15% от суммы кредита до

- Личное страхование титульного управляющего — от 1%. Данный вид защиты является необязательным.

Чтобы снизить расходы на обслуживание долга, можно воспользоваться скидками по ипотечным программам, предлагаемым банками.

- На страхование жизни и здоровья — 1%.

- 0,1% за электронную регистрацию сделок. Стоимость услуги составляет 6 700 рублей. Государственная пошлина за регистрацию — 175 рублей.

- 2% при покупке жилья у аккредитованного подрядчика; и

- 0,3% для некоторых объектов недвижимости в ДОМ, нажмите на сайт Сбербанка.

Сумма депозита влияет на процентную ставку по кредиту: чем выше ИТ, тем меньше процентов выплачивается по ипотеке.

Когда вносится первоначальный взнос по ипотеке Сбербанка

Ипотечный взнос обычно вносится тем же ресурсом, что и собственник жилья. В большинстве случаев эта сумма делится на две части.

Первый — это депозит или задаток. В первом случае, если контракт по какой-либо причине не состоится, вся сумма возвращается покупателю. Во втором случае, если ответственным за отказ является покупатель, деньги остаются у продавца, а продавец компенсирует другую часть удвоенным авансом.

Размер первой части авансового платежа определяется по соглашению сторон. В большинстве случаев она составляет 50 000-100 000 рублей. Она передается продавцу при подписании предпродажного контракта.

Вторая часть передается в день регистрации сделки, при оформлении основного договора купли-продажи. Эта же дата проставляется на кредитном документе.

В случае с наличными деньгами необходимая регистрация происходит в договоре купли-продажи (как в предконтракте, так и в основном договоре). Дополнительно составляется расписка о получении денежных средств, особенно в случае со Сбербанком. Продавец должен написать ее собственноручно и подписать только в присутствии покупателя.

Если перевод осуществляется путем банковского поручения, достаточно банковского документа, подтверждающего перевод.

Когда Сбербанк перечисляет деньги по ипотеке продавцу

У компетентных органов есть пять рабочих дней на регистрацию ипотеки. По истечении этого срока покупатель должен получить регистрационные документы, подписать необходимые страховые полисы и представить полученную документацию в банк.

Затем подписывается заявление на получение кредита. Одновременно подается заявление о переводе этих средств на счет продавца, номер которого относится к договору купли-продажи.

Чтобы не потерять комиссию от платежей, продавцу рекомендуется завести счет в том же местном банке, который получает кредит. Если средства переводятся в другой район или другой банк, продавец должен заплатить комиссию.

Можно также получить окончательный платеж наличными. В этом случае деньги получают в день сделки, перед тем как идти в регистрационную палату. Однако они помещаются в хранилище, и деньги можно получить только после перечисления договоров купли-продажи, то есть в те же пять рабочих дней.