- В чем преимущества досрочного погашения?

- Частичные выплаты — погашение кредита

- Шаги по выплате ипотечного кредита

- Можно ли досрочно погасить ипотеку материнским (семейным) капиталом?

- Недостатки использования материнского капитала для досрочного погашения ипотеки

- Ошибка №1 — не заморачиваться досрочным погашением

- Механизм экономии следующий

- Ошибка №2 — не следить за своими платежами банку

- Ошибка №3 — погашать когда появятся деньги любыми суммами.

- Ошибка №4 — копить и гасить потом сразу большой суммой.

- Ошибка №5 — не иметь финансовую подушку

- Популярные вопросы про досрочное погашение

- Поделиться

- Когда банк вправе потребовать досрочного погашения

- Сбербанк

- Совкомбанк

- Когда банк вправе забрать жильё

По закону каждый гражданин Российской Федерации имеет возможность досрочно погашать кредиты, в том числе ипотечные. Это право закреплено в статье 810 Гражданского кодекса РФ. Главное — не забыть заранее уведомить банк, если вы хотите погасить ипотечный кредит раньше, чем указано в договоре.

По общему правилу, банк должен быть уведомлен не менее чем за 30 дней до даты погашения. Это связано с тем, что банк должен произвести перерасчет кредита. Банк может предоставить более короткий срок для досрочного погашения всей или части ипотеки.

Запросите дополнительную информацию в своем банке.

В чем преимущества досрочного погашения?

Все заемщики понимают, что чем раньше они погасят свои кредиты, в том числе ипотечные, тем лучше. Однако досрочное погашение ипотечного кредита преследует три основные цели

Экономия. Досрочное погашение ипотеки означает, что вам не придется платить проценты за досрочно взятый период.

Снижение уровня стресса. Снимает ежемесячный финансовый груз и дает вам больше свободы в управлении своими деньгами.

Получите право распоряжаться своим жильем без согласия банка. После полного погашения ипотеки снимается груз с имущества.

Частичные выплаты — погашение кредита

Вы можете выбрать полное или частичное досрочное погашение ипотечного кредита. При частичном досрочном погашении ипотеки возможны два варианта

Сократить срок кредита. Это уменьшает переплату по ипотечному кредиту. Это также увеличивает ту часть ежемесячного платежа, которая относится к капитальному платежу. Затем уменьшается часть процентов.

Шаги по выплате ипотечного кредита

Итак, вы хотите накопить определенную сумму денег и выплатить ипотечный кредит полностью или до истечения срока. Но что делать дальше? Существуют следующие варианты действий

Если вы хотите выплатить весь кредит, вам необходимо узнать точную сумму, которую нужно вернуть. Вы можете позвонить на телефонную линию банка или прийти в офис банка. Также, если вы получили кредит в банке дом.рф, вы можете легко сделать это через мобильное приложение.

Если вы вносите частичный платеж до окончания срока действия кредита, вам не нужно этого делать. Вы сами указываете в заявке, какой суммой вы хотите погасить кредит. Не забудьте подать заявку заранее.

Подготовьте сумму, которую вам необходимо погасить, и проследите, чтобы она находилась на вашем счете до даты, указанной в заявлении на погашение ипотеки.

В указанную дату сумма досрочного погашения будет переведена в банк. По истечении еще нескольких дней, необходимых для банковской работы, кредит будет закрыт. Теперь вы можете прийти в банк и получить справку о том, что вы полностью выполнили свои обязательства по кредитному договору.

Можно ли досрочно погасить ипотеку материнским (семейным) капиталом?

Как известно, материнский капитал можно использовать для улучшения жилищных условий. Можно ли отнести к ним досрочное погашение ипотеки?

Да, средства материнского капитала могут быть использованы для досрочного погашения ипотечного кредита в любом банке. Однако процесс погашения таких кредитов материнским капиталом несколько отличается.

Проверьте условия досрочного погашения ипотеки — они должны быть прописаны в кредитном договоре. У разных банков разные условия досрочного погашения ипотеки и разные сроки уведомления о желании досрочно погасить ипотеку. В любом случае заемщик должен заявить о своем намерении досрочно погасить ипотечный кредит.

В банке необходимо получить справку об остатке кредита и процентах с номером счета для перечисления средств материнского капитала.

Проинформируйте территориальные органы Пенсионного фонда Российской Федерации (ПФР) о своем желании погасить ипотеку за счет средств материнского капитала.

Если органы ПФР дадут положительное решение, обратитесь в банк с заявлением о досрочном или частичном досрочном погашении.

Недостатки использования материнского капитала для досрочного погашения ипотеки

Ваши дети всегда должны получать долю в недвижимости, приобретенной с использованием (семейного) материнского капитала. Если ваша семья планирует продажу недвижимости, вам необходимо получить разрешение органов опеки и попечительства на совершение сделок, затрагивающих имущественные права несовершеннолетних.

Прежде чем использовать средства материнского капитала на улучшение жилищных условий, рекомендуется хорошо подумать. Существует еще много способов их эффективного использования для вашего ребенка.

персональных данных в соответствии с политикой АО «Банк ДОМ.РФ» и соглашаетесь с политикой обработки файлов cookie’>

Ошибка №1 — не заморачиваться досрочным погашением

Многие считают, что лучше погашать кредит с деньгами на руках. С одной стороны, это правильно, но с другой — это только увеличивает переплату банку. Рассмотрим пример.

- Есть кредит в размере 1 млн рублей с процентной ставкой 12% на 24 месяца, первый взнос должен быть внесен 9 сентября 2018 года.

- Есть дополнительные 200 000 рублей, которые будут взяты 31 января 2019 года.

Самый простой способ ответить на этот вопрос — воспользоваться специальным калькулятором, который выводит следующее изображение

Слева показаны кредиты с досрочным погашением, а справа — кредиты без досрочного погашения. На графике видно, что если вы не погасите кредит досрочно, вы заплатите банку еще 19470 в виде процентов. Без досрочного погашения банк продолжит выплачивать сумму в размере 1 млн рублей. Однако досрочное погашение может повлиять на проценты по кредиту.

Важно: Стоит помнить, что в конце периода погашения кредита вы сэкономите сумму в размере 19470, то есть 19470. Экономия происходит постепенно за счет уменьшения процентов, возвращаемых банку с каждым платежом по кредиту.

Механизм экономии следующий

- Досрочное погашение позволяет ссудить долг (непогашенный остаток кредита).

- Банк начисляет проценты на остаток вашего кредита, это означает, что по мере уменьшения остатка ваш процент уменьшается.

Помните, старайтесь погашать кредит досрочно. Читайте также: Могу ли я требовать обеспечения своей жизни, погасив кредит досрочно?

Ошибка №2 — не следить за своими платежами банку

В настоящее время вы можете досрочно погасить кредит двумя способами: пойти в свой банк и написать заявление или воспользоваться услугами банка через Интернет. Многие люди совершают ошибку, не принимая во внимание, что им приходится ежемесячно вносить платежи.

- Есть кредит с ежемесячными платежами до 15 рублей в месяц.

- Есть отличная сумма в 50 000 рублей.

Вы решаете погасить его досрочно и идете в банк. Вы просите погасить ваш кредит 15 числа месяца до истечения срока и до суммы 50, 000 рублей. Вы вносите деньги в кассу и ждете оформления.

Однако вы забыли, что на вашем счету есть еще 15 000 рублей. В результате банк начал убирать 15 000 рублей к вашим ежемесячным платежам, а затем попытался выплатить вам 50 000 досрочно.

Для справки: досрочное погашение осуществляется по программе. Программа стремится уменьшить остаток на счете на 50 мм. Она не может этого сделать, потому что на счете остается 50 — 15 = 35 мм.

Сумма в 35 мм явно недостаточна для досрочного погашения в размере, указанном в заявлении; 35 мм денег останутся на вашем счете, и вы узнаете о проблеме досрочного погашения только при следующем посещении банка.

Важный совет: всегда проверяйте, есть ли у вас деньги для ежемесячных платежей и были ли они сняты (списаны с вашего счета) после даты досрочного погашения.

Ошибка №3 — погашать когда появятся деньги любыми суммами.

Казалось бы, это правило верно — чем больше платишь, тем больше процентов можно избежать. Однако в случае со Сбербанком это не так. Дело в том, что на данный момент все банки по-разному относятся к досрочному погашению — есть два варианта: либо вы можете погасить кредит в конце следующего платежного дня, либо вы можете погасить его в конце следующего платежного дня.

- Банк снимает деньги за досрочное погашение в день следующего платежа по кредиту

- Банк снимает деньги точно в дату погашения; этот вариант используют Сбербанк, ВТБ, Райффайзен и другие банки.

Предположим, вы решили погасить кредит через 15 дней после очередного платежа. У вас на счету есть 1 000 рублей для авансового платежа. В день следующего погашения вы должны 100, 000 рублей за кредит.

Во втором варианте досрочное погашение работает следующим образом.

- Банк учитывает, сколько процентов он должен начислить за 15 дней пользования средствами в размере 100 000 рублей. Например, 5 000 рублей. Банк сначала снимает проценты с суммы в резерве, а затем снимает оставшуюся сумму с остатка.

- Банк хочет снять 5, 000 рублей, но на счете есть только 1, 000. Банк снимает 1, 000 рублей под проценты. Досрочного погашения, т.е. уменьшения непогашенного долга, не происходит. Вы платите только проценты против процентов авансом — это вам не выгодно.

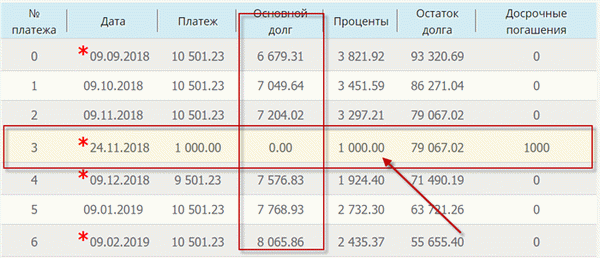

Не доходит до математики — объяснено здесь. Вот как выглядит картинка

В колонке с процентами — 100 рублей, которые идут на оплату процентов. В колонке с непогашенным долгом — ноль. После досрочного погашения ежемесячные платежи не изменились и остались прежними (первая колонка).

Для Сбербанка рекомендуется погашать кредит в сумме, превышающей размер ежемесячных платежей. Лучше всего это делать после окончания срока действия очередного взноса. Тогда досрочное погашение работает более эффективно. Используйте специальный калькулятор досрочного погашения, который поможет вам выбрать правильную дату досрочного погашения.

Ошибка №4 — копить и гасить потом сразу большой суммой.

Многие люди, прежде чем досрочно погасить часть кредита, ждут, пока сумма станет достаточно большой. Это неправильно. Чем позже вы погашаете кредит, тем меньше экономия. Это происходит из-за особенности ежегодного платежа, который является самым популярным видом платежа по кредиту.

- Платеж состоит из суммы процентов и выплат кредитной организации. В зависимости от типа расчета годового платежа она каждый раз одинакова.

- Капитал изначально очень низкий, а проценты в банке очень высокие.

Рассмотрим кредит в 100 000 рублей на 36 месяцев с датой первого платежа 9 сентября 2018 года

50 мм рублей и будьте готовы через год (слева) и через два года (справа) сравнить переплаты с помощью того же компьютера сравнения кредитов. Совет: компьютер сравнения досрочного погашения кредита.

Если вы сделали дополнительный платеж через год, вы заплатили примерно на 4 000 рублей меньше процентов, чем если бы вы выплатили часть кредита через два года.

Чем раньше и раньше вы погашаете кредит, тем меньше вы платите банку. Неправильно выплачивать сразу большую сумму. В этом случае экономия от досрочного погашения меньше.

Конечно, этот случай не совсем идеален: нужно рассмотреть возможность погашения 50 мм за 1, 2 или 3 года в течение 4 лет, а 150 мм — за 4 года, но досрочное погашение всегда математически выгодно.

Ошибка №5 — не иметь финансовую подушку

Выплаты сверх ежемесячных платежей — это хорошо, но вам нужно оценить свой рычаг. Финансовая подушка Требуется 3, а лучше 6 ежемесячных платежей по кредиту. Это касается случаев, когда вас или вашего супруга сократили с работы или вы заболели.

Могут возникнуть обстоятельства непреодолимой силы, которые никогда не освободят вас от ежемесячных выплат по кредиту.

Если вы досрочно погасите кредит и не будете иметь средств для выплаты ежемесячных взносов, что это даст? Банки налагают санкции и штрафы за просрочку платежей. Вы должны их выплачивать и сводить свои сбережения от досрочного погашения кредита к нулю.

Профессионалы банковского дела, специалисты по кредитам и картам. Опыт работы в коммерческих банках РФ более 10 лет в качестве кредитного, бухгалтера и казначея.

После полного досрочного погашения любого долга обязательно получите справку, закройте все кредитные счета и получите выписку о закрытии. Это обезопасит вас от неожиданных сюрпризов со стороны банка.

Популярные вопросы про досрочное погашение

Что нельзя уменьшить, так это процентную ставку по кредиту. Она прописана в договоре — в индивидуальных условиях кредита — и не изменится. Что уменьшается, так это фактическая процентная ставка (EIR), которая обычно указана в правой части договора.

Дело в том, что эта процентная ставка рассчитывается по специальному типу, требуемому центральным банком. Здесь вы можете увидеть пример расчета EIR.

Для его расчета необходимо решить уравнение, что требует знания математики. Досрочное погашение изменяет IRR, потому что меняется программа выплат. Это чисто математическое свойство, которое не влияет на переплату по кредиту. Другими словами, основная причина изменения СЭП заключается в изменении программы платежей и алгоритма расчета СЭП.

Чем раньше он погашается, тем меньше переплата! Это основная тема. Это означает, что ставка предоплаты увеличивается, но это ни на что не влияет. Не обязательно рассматривать коэффициент резервирования, чтобы оценить его эффективность.

Мор нужен для сравнения кредитов и определения наиболее выгодного. Мор отражает стоимость первоначального кредита без досрочного погашения.

Перерасчет процентов при досрочном погашении не производится. Нет оснований для перерасчета. Не существует чрезмерных процентов. Проценты начисляются на непогашенный долг и выплачиваются по аналогии с оставшейся суммой кредита. После погашения оставшегося долга проценты больше не выплачиваются.

Поделиться

Когда банк вправе потребовать досрочного погашения

Такое право предоставлено банкам Гражданским кодексом РФ (ст. 821.1) и Федеральным законом «О риэлторской деятельности» от 16 июля 1998 года 102-ФЗ (ст. 50, п. 4). .

Причины следующие.

- Нарушение покупателем следующих сроков рассрочки платежа,.

- Утрата гарантий; и

- Нарушение заемщиком условий целевого использования капитала; и

- Неспособность банка раскрыть права третьих лиц на обеспечение; и

- Серьезные нарушения правил эксплуатации или обслуживания, если это может привести к повреждению или потере имущества

- Упущения заемщика в отношении имущества, когда это может привести к повреждению или потере имущества

- Продажа, дарение, замена квадратных метров без согласия кредитора; и

- Изъятие гарантии государством.

Досрочное расторжение договора — это крайняя мера. Банк не согласится на это, пока заемщик не согласится сотрудничать и изменить свое поведение. Ранее кредитная организация может, в частности, связаться с компанией. Часто они так и поступают, поскольку в этом случае санкции выше и клиент в итоге может вернуть большую сумму.

Причины досрочного погашения кредита по инициативе финансового учреждения указываются в условиях ипотеки.

Эту информацию можно найти в разделе о правах и обязанностях сторон. Поскольку у каждого банка свои условия, рассмотрим трех основных игроков на рынке.

Сбербанк

Сбербанк имеет право потребовать досрочного погашения долга и процентов, если

- Просрочка более 60 дней за последние шесть месяцев (рассчитывается общая продолжительность всех допустимых просрочек, даже если каждая из них незначительна)

- Утрата или ухудшение состояния объекта гарантии; и

- Серьезные нарушения правил пользования имуществом. Это создает угрозу повреждения или утраты имущества

- необоснованный отказ кредитора от осмотра квартиры или дома; и

- обнаружение банками незадекларированных весов; и

- отказ от обязательного страхования или непродление страхового полиса в установленный срок; — отказ от обязательного страхования или непродление страхового полиса в установленный срок; — отказ от обязательного страхования

- аннулирование или отказ от заключения договора купли-продажи недвижимости; и

- отсутствие проверки целевого использования кредитных средств.

Отмечается, что банки имеют право требовать возврата кредита от заемщиков и созаемщиков, а также поручителей.

Правила ипотечного кредитования Сбербанка предусматривают, что банки могут немедленно отобрать квартиру или дом, не дожидаясь ответа от клиента.

ВТБ будет требовать возврата долга и процентов в письменном виде в следующих случаях

- Злоупотребление кредитом; и

- Утрата или повреждение всего или части имущества

- Утрата любого другого обеспечения, предоставленного в рамках кредита

- Серьезные нарушения правил пользования квартирой или жильем, нарушения правил содержания, проведения ремонта

- необоснованный отказ кредитора в осмотре предмета ипотеки; и

- нарушение обязательства гарантировать риск утраты и повреждения жилья; и

- нарушение правил о замене предмета ипотеки в случае его повреждения или утраты.

Кроме того, банк потребует расторжения договора, если заемщик утаивает информацию об ипотеке и всех, кто претендует на жилье, или нарушает правила распоряжения залогом. Существуют строгие требования к просроченным платежам. Если клиент не производит успешный платеж в течение 15 дней или даже при наличии некоторой задержки, это является основанием для требования досрочного погашения.

Договор считается расторгнутым с момента уведомления заемщика.

Обратите внимание, что финансовое учреждение имеет право контролировать целевое использование кредита, управляя платежами по договору между продавцом и покупателем.

Также банк может в любое время потребовать письменный отчет о выполнении обязательств, вытекающих из договора.

Условия ипотеки ВТБ несколько отличаются от условий Сбербанка. В частности, ВТБ не может сразу же отобрать жилье, приобретенное в кредит. По условиям ипотечного продукта банк дает клиенту срок для добровольного исполнения обязательств.

Совкомбанк

Банки требуют досрочного погашения кредита в следующих случаях

- Клиент просрочил платеж за следующий месяц более чем на 30 дней; или

- Клиент необоснованно отказывает кредитору в проверке состава квартиросъемщиков; или

- заемщик является инвалидом (если у него есть страховое покрытие, банк потребует погашения кредита этими деньгами).

Совкомбанк накладывает на заемщика жесткие обязательства. Все они прописаны в договоре. Например, клиент должен

- предоставлять доказательства оплаты налогов, сборов, коммунальных услуг и других платежей в течение пяти дней

- ежегодно предоставлять документы, подтверждающие ваше финансовое положение и доходы; и

- не регистрировать в квартире третьих лиц (постоянно или временно) и не сдавать квартиру в аренду без согласия банка

- предупреждать банк не менее чем за один месяц в случае вашего отсутствия в квартире

- не переоборудовать квартиру без письменного согласия кредитора.

Действительно, нарушение любого из вышеперечисленных пунктов может обидеть банк и привести к требованию досрочного погашения долга. Это требование должно быть выполнено в течение 15 дней с момента предъявления требования.

Когда банк вправе забрать жильё

Если требование о полном погашении кредита не будет выполнено, на дом, приобретенный с помощью ипотеки, будет наложен арест.

Ипотечный арест является законным независимо от того, насколько добросовестно заемщик выполняет обязательства по погашению кредита.

Например, владелец выплачивает ипотеку действительно быстро, но сделал незаконную санацию. Банк требует однократного внесения суммы. Если клиент его игнорирует — кредитор имеет право конфисковать квадратные метры.

В случае ипотеки на недвижимость, приобретенную по договору о совместной собственности, банк может изъять имущество через шесть месяцев.

- по истечении срока сдачи дома.

- Строительство прекратилось, и стало очевидно, что подрядчик не может сдать дом в срок.

Об этом говорится в Федеральном законе от 30 декабря 2004 г. — 30 декабря 214 г. «Об участии в долевом строительстве» (ст. 14).

Основные обстоятельства, при которых имущество может быть изъято, определены в законе, но каждый банк уточняет оттенки в условиях кредитования. Если причиной является просрочка, ВТБ может изъять имущество в следующих случаях

- просрочка ежемесячных платежей на 15 дней и более, если они превышают 5% от суммы ипотеки; и

- если менее 5% от суммы ипотеки, просрочка ежемесячных платежей более чем на три месяца; и

- 3 и более задержек за последний год, даже если каждая из них незначительна.