- Виды ETF по способу управления

- Виды ETF по основным активам

- Как стать инвестором ETF-фонда, и какая в этом выгода?

- 10 лучших ETF на конец 2019 года

- Как оценить надежность перечисленных фондов?

- Последствия для ETF.

- Участники и механизмы

- Механизм работы ETF:

- Основные показатели.

- Сравнение ETF и взаимных фондов

- Преимущества и недостатки

- Обзор ETFs на Московской бирже

- Словарь инвестора

- Как появились фонды или ETF

- Какие инструменты входят в ETF

- Какими бывают ETF

- Кратко

Самый простой способ объяснить принцип работы ETF заключается в том, что эти взаимные фонды покупают чужие ценные бумаги, приносящие доход, а затем выпускают собственные акции; доход от акций ETF формируется за счет прибыли от активов в портфеле взаимного капитала.

Паевые фонды обычно покупают не все активы, о которых они договариваются на рынке, а самые прибыльные и надежные. Часто это акции «голубых фишек». Это акции сильных компаний с позициями на рынке и отличными перспективами.

Следующим этапом деятельности фонда является ведение переговоров по собственным титулам. Здесь у ETF есть своя основная функция. А именно, привлечение в фонд рыночных переговорщиков. Благодаря постоянной работе маркет-мейкеров акции ETF имеют стабильно высокую ликвидность.

Процесс создания оборотного взаимного фонда начинается с того, что новые акции ETF не сразу поступают в продажу для населения.

- Сначала управляющая компания биржи ETF находит маркет-мейкеров — профессиональных участников фондового рынка с достаточными средствами.

- Управляющая компания определяет состав и количество ценных бумаг маркет-мейкера в выбранном направлении.

- Маркет-мейкер приобретает соответствующий пакет облигаций и передает его в паевой капитал.

- Взамен маркет-мейкер получает взаимный блок акций ETF. В большинстве случаев одновременно обменивается большая сумма. Например, 50, 000 акций ETF (базовый блок).

Затем наступает период свободного обмена ETF.

Этим также занимаются маркет-мейкеры. Они продают акции ETF инвесторам, которые выкупают их и зарабатывают деньги; постоянная способность выкупать акции ETF делает их одним из самых ликвидных активов на фондовом рынке.

Маркет-мейкеры могут собирать базовые единицы ETF (50 тыс.) и обменивать их на акции в корзине взаимного капитала. Это очень важный процесс. Потому что таким образом цена акций ETF регулируется на уровне индекса портфеля.

Чтобы понять, как работают ETF, приведем некоторые другие особенности этих оборотных взаимных фондов.

- Стоимость акций ETF определяется автоматически в течение торгового периода.

- Акции ETF могут заключаться и покупаться дистанционно на фондовых рынках по всему миру, а не внутри страны.

- Акции ETF являются левериджными. Это означает, что они могут быть куплены на кредитные средства брокера, а не на собственные деньги.

- Акции ETF покупаются и продаются без дополнительного предложения.

Работа оборотных фондов ETF имеет важные особенности.

Оборотный капитал ETF — это усредненное представление конкретного рынка, акции которого растут и падают вместе с ценой портфеля; оборотный капитал ETF не только снижает риск отдельных ценных бумаг и гарантирует общее падение рынка.

Виды ETF по способу управления

Все оборотные ПИФы можно классифицировать по типу управления, направлению деятельности и базовым активам.

Виды ETF по основным активам

Характеристики ETF сильно варьируются в зависимости от активов, составляющих портфель. Кроме того, на акции ETF распространяется право собственности взаимных фондов, что приводит к колебаниям их цены и показателей.

- Паевые фонды имеют общую Корзина состоит из акций компаний различных секторов и категорий с разными профилями доходности и риска.

- Конфессиональные взаимные фонды. Корзина состоит из облигаций, государств и компаний, которые являются более надежными, но предлагают меньшую доходность, чем акции.

- Реверсивные взаимные фонды. Это особая категория, которая получает доход от падения цены актива, а не от роста его стоимости. Другими словами, это «против рынка».

- Фонды, которые зарабатывают на материальных активах: золоте, нефти, недвижимости и т.д. Их корзина состоит из соответствующих отраслевых наименований: горнодобывающие компании, торговцы недвижимостью и т.д. Прибыль этих фондов зависит от соответствующего положения на рынке.

На этом ETF не заканчиваются: они работают в различных средах и стратегиях.

Как стать инвестором ETF-фонда, и какая в этом выгода?

Фондовые ETF представляют интерес для всех инвесторов как способ диверсификации рисков путем распределения инвестиций между несколькими активами. Однако у ETF есть и другие преимущества, которые особенно важны для частных лиц.

- Акции ETF относительно недороги, и в них можно инвестировать небольшие суммы.

- Акции ETF легко купить, поскольку они постоянно торгуются на рынке.

- Инвесторы смотрят на состав портфеля ETF.

- Инвесторам ETF не нужны специальные знания или подготовка.

Особым преимуществом является то, что инвестирование в ETF выгодно с точки зрения заработной платы и времени: ETF обычно приносят до 0,5-1% в год. Кроме того, если вы покупаете отдельные акции из корзины взаимного капитала, вам приходится оплачивать транзакционные издержки и давать инструкции для каждой покупки.

У взаимных фондов ETF не так много недостатков. И эти недостатки являются продолжением их преимуществ.

Пассивная природа оборотных взаимных фондов не только снижает затраты клиентов, но и заставляет их «следовать за рынком» — если индекс падает, то падает и цена ETF.

Чтобы стать инвестором ETF, не нужно подписывать новый договор, открывать дополнительный счет или предпринимать какие-либо специальные шаги. Достаточно приобрести акции ETF через брокера или отдельный инвестиционный счет.

10 лучших ETF на конец 2019 года

Выбрать лучшие ETF сложно, поскольку они оцениваются по совершенно разным критериям.

Как правило, долгосрочная зависимость диаметрально противоположна высокой доходности, при этом наибольшую доходность обеспечивают спекулятивные инвестиции, высокорисковые активы, государственные и некоторые корпоративные облигации.

«Региональные» взаимные фонды в значительной степени полагаются на экономику отдельных стран и решения правительств, а отраслевая специализация остается в прямой зависимости от производственной активности ETF.

Существуют также взаимные фонды, «играющие против рынка», которые имеют постоянно более низкие издержки, но приносят многократную прибыль при падении индексов.

Однако начинающим инвесторам обычно рекомендуют выбирать более крупные ETF с исторической и стабильной доходностью.

В конце 2019 года наиболее прибыльными оказались взаимные фонды с четкой специализацией на определенных участках рынка. Динамика развития будет адаптироваться в течение всего 2019 года

1. Market Vectors — Rupee/USD ETN (INR) — вырос на 68,83%.

Mutual Capital специализируется на индийском рынке ценных бумаг. Это отчасти объясняет высокую доходность. Развивающиеся рынки далеки от кульминации и растут гораздо быстрее, чем США и другие богатые страны.

2. Invesco Solar ETF (TAN) — рост на 52,35%.

Здесь индекс взаимного капитала ориентируется на компании, занимающиеся солнечной энергией. Это развивающаяся отрасль с высоким потенциалом и неопределенным риском.

3. iShares US Home Construction ETF (ITB) — рост 49. 86%.

Взаимный капитал ориентируется на финансовые показатели американских домостроителей.

4. vaneck Vectors Semiconductor ETF (SMH) — рост 48,19%.

Еще один взаимный капитал, ориентированный на конкретную отрасль. В данном случае развитие доли взаимного капитала обусловлено успехами производителей полупроводников.

5. SPDR S∓ P Semiconductor ETF (XSD)- рост на 48. 02%.

Взаимный капитал также специализируется на компаниях, связанных с полупроводниками, и имеет доходность, почти идентичную предыдущим ETF.

6. Aberdeen Standard Physical Palladium Shares ETF (Paul) — рост на 47,06%.

Этот ETF принципиально отличается от предыдущих ETF, поскольку его доходность основана на ценах фондового рынка, а не на успехе конкретной отрасли, т.е. на текущей стоимости природного актива — цене палладия, редкоземельного Металлы, пользующиеся спросом. Производство сложной техники.

7. iSharesPHLX Semiconductor ETF (SOXX) — рост на 45,89%.

Еще один взаимный капитал, ориентированный на производителей полупроводников, успех в 2019 году также основан на подъеме этого производственного сектора.

8. invesco Wilderhill Clean EnergyETF (PBW) — рост на 45,29%.

Mutual Capital 9/10 своего капитала вкладывает в обыкновенные акции производителей чистой энергии.В 2019 году события в этом секторе также привели к росту ETFs. Возможно, пока рано говорить о более стабильном росте.

9. Pacer Benchmark Industrial Real Estate SCTR ETF (INDS) — рост на 44,97%.

Mutual Capital специализируется на инвестициях в коммерческую недвижимость, в частности, в промышленные объекты.

10. first trust NASDAQ Semiconductor ETF (FTXL) — рост 44,75%.

Показатели Mutual Capital основаны на акциях полупроводниковых компаний на фондовой бирже NASDAQ.

Как оценить надежность перечисленных фондов?

Люди находятся в состоянии большой неопределенности. Товарные потоки остановились или изменились, отрасли промышленности временно закрылись, а цены на энергоносители упали. Волатильность фондового рынка усиливает, а не нормализует эти изменения.

Однако перспективы вышеупомянутых фондов благоприятны.

- Революционных открытий в области технологий не произошло. Это означает, что полупроводники снова востребованы в производстве.

- Позиция промышленности не может длиться долго. По мере возобновления работы спрос на промышленную недвижимость должен будет увеличиться.

- Пока сегрегация будет снята, спрос на жилье также начнет расти.

- В индийской экономике нет рецессии, и ожидается, что рост возобновится с 2021 года.

- Неясна лишь краткосрочная судьба чистой энергии — низкие цены на нефть делают ее гораздо менее прибыльной, — но общая тенденция к развитию чистых технологий сохраняется.

Поэтому есть все основания ожидать, что акции вышеуказанного ETF превзойдут средние показатели и продолжат быстрый рост в благоприятных условиях.

Последствия для ETF.

Представьте себе ситуацию, когда идея заключается в том, чтобы создать капитал путем вложения в акции и облигации, то есть стать инвестором. Вы выходите на фондовый рынок через брокера, и у вас голова идет кругом от количества ценных бумаг (на Московской бирже их всего более 200). После прочтения книг по инвестированию у вас в голове появляется твердая мысль, которую нужно дифференцировать.

Как же это сделать?

Разделите свои деньги по разным странам, монетам, размерам компаний и категориям активов (акции, облигации, товары, недвижимость и т.д.). Имейте в виду, что некоторые акции продаются не по частям, а партиями в десятки или тысячи наименований. Поэтому для выделения портфеля требуется фиксированный начальный капитал.

Помните, что созданные главы требуют постоянного мониторинга и перепроверки. Это означает, что они не могут меняться на протяжении многих лет. Поэтому следите за таблицами, графиками, статистикой, мировыми новостями, слушайте аналитиков и всегда стремитесь к низким ценам, чтобы покупать по высоким ценам, чтобы продавать.

Такой подход к инвестированию побуждает вас бросить свою нынешнюю работу, поскольку у вас все равно нет времени. Вы превзойдете агрессивного инвестора. Однако не все они подходят для этого сценария.

Мечта большинства людей — регулярно переводить деньги (раз в месяц) на брокерский счет, купить титул и забыть о нем до следующего года.

Через год портфель проверяется и приводится в равновесие. Другими словами, покупают еще и продают еще в соответствии с распределением активов.

Для таких пассивных инвесторов в свое время были изобретены взаимные фонды, которые сейчас активно вытесняются ETF. За последнее десятилетие среднегодовые темпы роста последних составили 25%.

ETF — это аббревиатура, которая переводится как инвестиционный капитал, торгующийся на фондовых биржах. Проще говоря, это корзина акций, облигаций или товаров (золото, недвижимость и т.д.), сформированная управляющей компанией. Обычно он следует за индексом, таким как Mosexchange или индекс S&B;P 500.

Индикатор — это эталонный портфель, состоящий из наименований.

Например, только акции крупнейших компаний страны, облигации, акции IT-индустрии и т.д. Изменение индекса указывает на состояние экономики конкретной страны или отрасли.

Например, год назад индекс Мосбиржи составлял 2, 373,75, а через год цена выросла до 2, 791,74, то есть почти на 18%.

На начало 2019 года в него вошли 40 компаний. Среди них «Газпром», «Лукойл», Сбербанк, «Роснефть» и другие гиганты нашей экономики.

Индекс S&P 500 содержит акции 500 крупных американских компаний. ETF на такой индекс включал бы акции из корзины всех 500 компаний. Конечно, не каждый может создавать подобные корзины индивидуально.

Не хватит денег. Вместо этого за вас это сделает крупная управляющая компания, у которой есть начальный капитал для создания такого портфеля. Частные инвесторы покупают акцию (или акции) в этом портфеле и вскоре становятся владельцами всех 500 американских компаний.

Одни акции растут, другие падают, а ETF ведет себя точно так же. Другими словами, он практически повторяет динамику индекса. В этом его главное преимущество.

Вам не нужно каждый день изучать детали. Не нужно ждать хороших точек входа и выхода; вы просто наблюдаете за ростом акций ETF. В долгосрочной перспективе, даже если они падают годами, это происходит последовательно.

Крупные аналитические фирмы Morningstar отслеживают доходность взаимных фондов на наших условиях в течение 20 лет, и из 452 взаимных фондов только 3% удалось превзойти индекс, то есть более высокую производительность была. Так зачем же это делать, если можно следовать за ним? Это и есть основной принцип индекса взаимного капитала.

Участники и механизмы

Основными участниками индексного фонда являются

- Провайдер или редактор ETF — главным фактором является управляющая компания, которая занимается организационными аспектами взаимного капитала.

- Суд — компания, владеющая портфелем изданий, приобретенных издателем. Обычно это крупный международный банк.

- Хранитель хранит информацию о владельце изданий и о его доле в общем инвестиционном портфеле взаимного капитала.

- Хранитель гарантирует, что Взаимный капитал приобретает именно те ценные бумаги, которые необходимы ему в заявленном инвестиционном портфеле, и что они следуют определенному индексу.

- Маркет-мейкер — это компания, которая от имени издателя выступает в качестве второй части сделки с частными инвесторами фондового рынка. Инвесторы могут прийти на фондовый рынок в любое время, чтобы купить или продать ETF. Даже если в данный момент нет заявок на покупку или продажу со стороны других держателей ETF, маркет-мейкер обеспечивает выполнение этого желания. Другими словами, он выполняет волю инвестора купить или продать ценные бумаги.

- Индекс-провайдер — это компания, которая формирует определенный индекс.

- Фондовая биржа — место, где покупаются и продаются акции ETF.

- Аудиторы и независимые аудиторы — это аудиторские организации, которые контролируют деятельность управляющей компании и обеспечивают юридическую чистоту.

Механизм работы ETF:

- Инвестор выходит на фондовый рынок через брокера и продает или покупает акции на индекс взаимного капитала.

- Через маркет-мейкера он осуществляет эти действия. Текущую цену акций можно легко посмотреть на фондовом рынке или на торговом терминале. Таким образом, взаимный капитал получает деньги, на которые он покупает новые титулы и передает их на хранение протектору.

- Информация о том, кто владеет корзиной титулов и какой процент принадлежит внешнему хранителю. Такая структура обеспечивает максимальную защиту инвесторов от безжалостных АК.

В настоящее время в России существует только два протектора или издателя — FineX управляет 14 ETF, а ITI — двумя главами.

К сожалению, выбор пока не велик, но, учитывая, что каждый год появляются новые ETF, у российских инвесторов остается большой выбор.

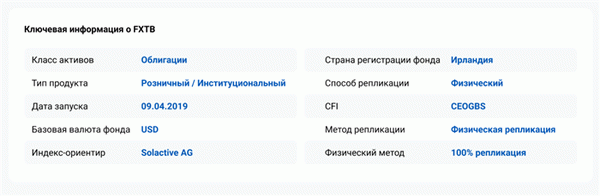

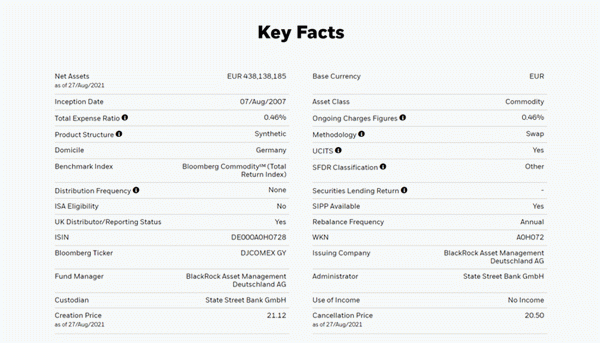

Основные показатели.

Основные показатели паевых инвестиционных фондов:.

- СЧА (стоимость чистых активов) — стоимость активов ПИФа за вычетом будущих платежей; СЧА говорит инвесторам о том, насколько популярен ПИФ.

- тер или размер вознаграждения. В долгосрочной перспективе вам следует выбирать взаимный фонд с наименьшим предложением, поскольку даже разница в 1% может оказать существенное влияние на результат ваших инвестиций.

- Ошибка мониторинга показывает, насколько точно взаимный капитал следует за индексом. Чем ниже индекс, тем эффективнее будет работать АК.

- Волатильность выступает в качестве показателя риска. Она показывает, насколько сильно может меняться стоимость взаимного капитала каждый год. Инвесторы решают, что волатильность высока, если они готовы терпеть значительное снижение капитала.

- INAV — это отношение чистой стоимости взаимного капитала к количеству акций. Это число рассчитывается для определения рыночной стоимости ETF.

- Корреляция — связь между категориями активов. Она показывает, насколько изменение в одной категории влияет на изменение в другой категории. Позвольте мне использовать обычный пример для иллюстрации. Цена на молоко выросла, а цена на кефир выросла. Корреляция высокая. Цена на макароны растет, а цена на арбуз падает. Здесь корреляция низкая. По возможности следует выбирать ETF с низкой корреляцией между ними.

Сравнение ETF и взаимных фондов

Вопросы, которые неизбежно возникают при изучении ETF, — чем они отличаются от взаимного капитала и что лучше выбрать. Давайте сравним их в таблице (ориентируясь на Российскую фондовую биржу).

Преимущества и недостатки

После сравнительной таблицы имеет смысл рассмотреть преимущества и недостатки ETF.

Преимущества:.

- Широкая дифференциация инвестиционных портфелей. Например, ETF рынка США содержит 555 крупнейших американских компаний, ETF рынка Китая — 184, а ETF индекса РТС — 40 компаний.

- Надежность. Существует система многоуровневой защиты и контроля в соответствии с европейским и российским законодательством.

- Низкие пороги входа. Например, пай фонда Kazakh Market Fund составляет всего 173,1 рубля (16 сентября 2019 года), пай фонда Gold Fund — 667,2 рубля, а пай рынка США стоит 3, 420 рубля.

- Абсолютная прозрачность паевого капитала. На официальном сайте провайдера есть полная информация о структуре паевого капитала, т.е. какие компании и в каком процентном соотношении входят в корзину.

- Высокая ликвидность. Она гарантируется международным маркет-мейкером. Невозможно представить, чтобы взаимный капитал нельзя было купить или продать в любое время.

- Низкие комиссионные: до 1,39% по сравнению с ПИФом АК не нужно разрабатывать инвестиционные стратегии или выполнять много детальной работы. Ее задача — следовать за индексом, поэтому комиссии за управление минимальны.

- Налоговые льготы.ETF можно покупать на индивидуальные инвестиционные счета (ИИС) и ежегодно платить подоходный налог в размере 13% от инвестированных активов.

Этот инструмент идеально подходит для начинающих инвесторов. Нет необходимости тратить время, нервы и деньги на анализ, прогнозирование и прочие игры профессиональных трейдеров. Индексы, торгуемые на фондовой бирже, существуют уже несколько десятилетий и доказали свою способность развиваться с течением времени.

Если вы планируете инвестировать на долгосрочную перспективу, вы всегда в выигрыше.

Минусы:.

- Это средство не подходит для большинства активных инвесторов — трансгрессоров, которые торгуют несколько раз в день и зарабатывают на разнице курсов; ETF — это средство для пассивных, долгосрочных инвесторов.

- К сожалению, на российском рынке пока предложение очень велико по сравнению с иностранными фондами, а выбор ETF невелик. Есть стимул сохранить капитал и открыть счет у иностранного брокера.

- Нет возможности получать дивиденды по акциям облигаций и купоны. Они приумножаются в рамках взаимного капитала и увеличивают его стоимость. Чтобы получить заветные вознаграждения от издателя, необходимо создать портфель из акций и облигаций отдельных компаний.

- В FINEX нет глубокой дифференциации по всем категориям и подкатегориям активов. Например, акции крупных и мелких компаний. Золото, а также различные товарные главы.

Обзор ETFs на Московской бирже

Поскольку большинство частных инвесторов пока не имеют доступа к иностранным брокерам для покупки ETF на зарубежных рынках, давайте посмотрим, что могут предложить нам российские брокеры. Как я уже сказал, в России работают всего два провайдера. Мы ограничиваем наше тестирование на FineX, потому что он гораздо привлекательнее фондов ITI с точки зрения чистых активов и количества фондов, которыми он управляет.

Список ETF, выведенных «ФИНЭКСом» на Московскую биржу, выглядит следующим образом (всего 14 ПИФов).

Паевые фонды представлены в различных монетах, таких как рубли, доллары, евро, фунты стерлингов и тенге. Вы можете различать портфели в разных монетах. Страны: Россия, США, Австралия, Китай, Япония, Германия, Казахстан и Великобритания.

Таким образом, можно различать портфели в разных странах. Среди категорий активов есть только акции, облигации, золото и финансовые рынки. Еще не хватает недвижимости, которую россияне очень любят. В США существует взаимный капитал в секторе информационных технологий.

Информацию о текущих ценах можно получить в режиме реального времени на сайте Mosexchange, нажав на тикер взаимного капитала. Например, для российского ETF на акции (тикер: FXRL):.

Более подробную информацию об анализе и выборе ПИФов для своего портфеля можно найти на сайте FineX Publisher: валюты, комиссии, рубли и годовая доходность.

Перейдите на страницу с описанием этого ПИФа, чтобы посмотреть состав и показатели: волатильность, ошибку просмотра и СЧА. И самое главное, проанализируйте графики доходности за все годы существования ETF.

Не стоит бездумно покупать индексные ПИФы, их нужно сначала изучить. Например, предложение ETF на казахстанский рынок (тикер FXKZ) самое большое — 1,39%, с самой высокой ошибкой наблюдения — 2,66%. Кроме того, в составе всего семь компаний.

Поверьте, такой анализ очень доступен для начинающего инвестора без базового финансового образования. Он поможет вам создать инвестиционный портфель, который будет приносить прибыль своим владельцам при любых колебаниях рынка.

Словарь инвестора

Exchange Traded Funds (ETFs) — это взаимные операции с капиталом на фондовых биржах, управляемые инвестиционными компаниями.

Деривативы — это финансовые инструменты, производные от существующих активов. По сути, это ценная бумага поверх ценной бумаги.

Опекун — это финансовый агент, который регистрирует и удерживает право собственности. В некоторых случаях Хранитель может управлять счетами, разрешать сделки и оказывать налоговую поддержку. В отличие от Хранителей, Попечители реагируют на индивидуальные потребности каждого клиента и обслуживают как частные, так и профессиональные ценные бумаги.

Как появились фонды или ETF

Если всего 40 лет назад лишь 6% американских домохозяйств инвестировали в инвестиционные фонды, то сегодня — около 46%. В конце третьего квартала 2020 года в открытые инвестиционные фонды США было вложено 29,5 триллиона долларов. Это почти половина всех активов под управлением взаимных фондов в мире.

Российский аналог ETF называется БПИФ, но с разницей.

Какие инструменты входят в ETF

Портфели паевых инвестиционных фондов могут состоять из инструментов, торгуемых на фондовом рынке. Например, акции, облигации, монеты и драгоценные металлы. Их пропорции зависят от стратегии фонда. Раз в определенный период управляющая компания пересматривает и балансирует портфель. Это означает, что одни активы продаются, а другие покупаются.

Все действия подчиняются строгим правилам, от которых управляющий не может отступать; вся информация о составе ETF и частоте пересмотра портфеля содержится в документе о взаимном капитале.

В структуру ETF могут входить титулы, драгоценные металлы и деривативы, но практических ограничений не существует. В результате существуют тысячи взаимных фондов с различными структурами. Например, существует ETF Global X Millennials, акции которого любят миллениалы.

Или Direxion Work from Home ETF, который инвестирует в услуги, получающие выгоду от широкого перехода на дистанционную работу.

Какими бывают ETF

Когда Mutual Capital воспроизводит индекс фондового рынка, он применяет копию. Другими словами, он воспроизводит точный состав индекса. Существует два типа копий: физические и синтетические. если ETF использует физическую копию, он покупает активы самого индекса — акции, облигации и другие.

Финэкс Госкапитал Мутуал Капитал использует физические копии. Источник: Служба инвестиций ГазПромбанка.

Если «Взаимный капитал» использует синтетическое разведение, он не покупает сами активы индекса. Вместо этого «Взаимный капитал» использует деривативы на индекс. Это соглашение между сторонами о том, что сделка будет осуществлена.

Изменение стоимости индекса вызывает изменение стоимости дериватива. С одной стороны, это выгодно для инвестора, но с другой стороны, полное повторение индекса может быть неточным. Кроме того, существует риск отсрочки для поставщиков деривативов.

У BlackRock есть синтетические ETF на сырьевые товары, а у iShares — диверсифицированные товарные свопы. Mutual Capital не покупает напрямую сырьевые товары, не держит их в своем офисе и не использует деривативы.

При использовании индексов ETF инвесторам необходимо обращать внимание на ошибки отслеживания или трекинга: предположим, что индекс IMOEX прибавил за год 12%, а индикаторный ETF прибавил только 11%. Административные расходы этого взаимного капитала составляют 0,5%. Это означает, что оставшиеся 0,5% — это ошибка отслеживания.

Этот процент не должен быть слишком высоким, так как в конечном итоге он влияет на доходность взаимного капитала. Если взаимный капитал в значительной степени обходит индекс, то администратор плохо справляется со своей работой.

Кратко

- 1 ETFs — это способ торговли на фондовых биржах, где взимается плата за ряд различных активов. Они подходят для пассивных инвесторов, которые не готовы самостоятельно выбирать активы.

- 2 Портфели ETF создаются и балансируются управляющей компанией; состав ETF может меняться во время пересчета, и за этим можно следить на сайте «Взаимного капитала».

- 3 ETF доступны во всех формах и размерах, включая недвижимость, здравоохранение и почти все другие сектора.

- 4 ETF не имеют особых налоговых характеристик в России. Налоги такие же, как и при налогообложении.

- 5 Некоторые категории военных и государственных служащих не могут покупать ETF.